МОСБИРЖА

27 лет в стакане! Некруглый праздник. ;р))

- 05 ноября 2019, 19:14

- |

03 ноября 2019 года я скромно без помпы отменил 27 годовщину

своего трейдерской деятельности на Российском рынке ценных бумаг.

А вот сегодня и подарки подоспели.

Мосбиржа + 3%.

МАГНИТ +2,2%.

Пустячок, а приятно.

; р))

- комментировать

- ★4

- Комментарии ( 65 )

Где берете новости?))

- 05 ноября 2019, 17:53

- |

Где берете новости?))

Всем смартлабовцам прива! Подскажите плиз, кто где берет новостную инфу о компаниях с мосбиржи???

Твиттер?

Новостные ресурсы? (В комментах плиз какие)

Официальный сайт компании?

Твиттер гендира или основного акционера?

сайт цб?

всем заранее спасибо :)

Ожидаем новых максимумов МосБиржи на внешнем позитиве.

- 05 ноября 2019, 09:49

- |

Американский фондовый рынок по итогам торгов понедельника продемонстрировал умеренный рост, индекс DOW 30 27462,11 (114,75 0,42%), индекс S&P 500 3078,27 (11,36 0,37%). Фьючерс S&P 500 на открытии торгов вторника расположился в районе 3080 пунктов. Министр торговли США У. Росс накануне сообщил о проведении успешных переговоров с крупнейшими автопроизводителями из Европы, Японии и Кореи, что существенно снизило риск введения дополнительных тарифов на импорт автомобилей в США. Суть договоренностей и комментарии самих автопроизводителей не известны.

( Читать дальше )

Акции Мосбиржы - путь к финансовому благополучию.

- 05 ноября 2019, 02:14

- |

Сегодня на российском рынке нет компании более понятной широкому кругу инвесторов, чем Мосбиржа. Ежедневно там крутятся огромные деньги. Фондовая биржа представляет интересы ВСЕХ крупных финансовых структур страны, имеет глубочайшую интеграцию в общее информационное поле. Компания активно развивается, имеет большие перспективы для роста.

Финансовый рынок систематически показывает увеличение клиентской базы у брокеров, следовательно растут оборотные средства, прокачиваемые через биржу. Поколение молодых россиян всё делает онлайн, включая сделки на фондовых рынках. Для них биржевая торговля является абсолютно комфортным занятием.

Акции не так давно начали торговаться и ещё не имеют давней истории из серии «Газпром по 360». Поэтому впереди только вершины, от которых потом через много лет уже будут отталкиваться любители рисовать бесполезные чёрточки на графиках.

Если у Вас нет желания забивать себе голову чем-то сложным и Вы абсолютно не хотите рисковать — покупайте до конца своей жизни Мосбиржу на все свободные деньги и живите спокойно. Будете получать приемлемые дивиденды и хвастаться фоточками счастливой жизни в инстаграме.

А все заметили, что оборот торгов на рынке акций в отктябре за последние годы проиграл только апрелю 2018 и марту 2014? Думаю не надо напоминать, что те объемы были на падении

- 04 ноября 2019, 21:31

- |

О снижении стандартного лота еврооблигаций до 1 ценной бумаги

- 01 ноября 2019, 14:51

- |

С 5 ноября 2019 года размер стандартного лота во всех режимах торгов секции фондового рынка для еврооблигаций, указанных в таблице ниже, станет равен одной ценной бумаге. Ранее размер одного лота составлял от 10 до 200 бумаг.

Предлагаемое решение сделает эти инструменты более доступными для розничных инвесторов и расширит возможности для их участия в данном сегменте рынка.

Торги корпоративными еврооблигациями на Московской бирже начались 14 октября 2014 года. В настоящее время к торгам допущены 109 выпусков корпоративных еврооблигаций 19-и эмитентов. Также на фондовом рынке Московской биржи обращаются 14 выпусков еврооблигаций Министерства финансов РФ.

| № | Код инструмента | Инструмент | Номинал | Валюта номинала | Текущий размер лота | Новый размер лота |

|---|---|---|---|---|---|---|

| 1 | XS0620695204 | ALFA -21 |

( Читать дальше )

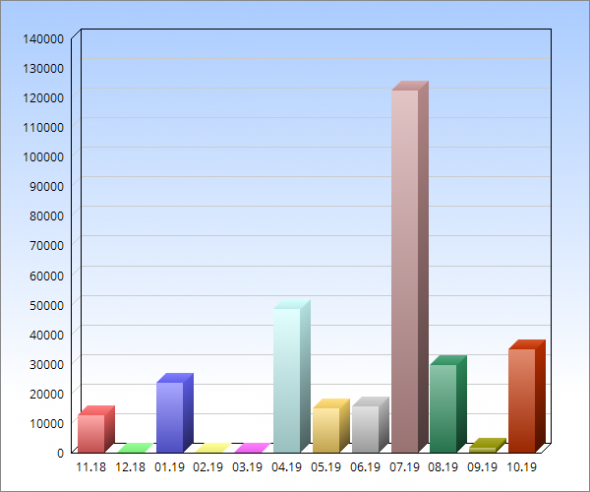

На пенсию в 65. Итоги БДС 18/19. График поступления дивидендов по месяцам. Дивы дали ежемесячный доход (пенсию) 26300 руб. За год прирост составил 20%. Два новых эмитента в моем портфеле (всего 34).

- 01 ноября 2019, 13:23

- |

Итак, закончился мой Большой Дивидендный Сезон (БДС) 2018/2019.

С 1 ноября стартовал новый БДС 2019/2020.

Как поступали уже отчищенные от налога (НДФЛ) дивиденды на мой БС.

Хронология событий.

Разбивка по месяцам, сумма, эмитенты.

1) Ноябрь 2018 года = 12626 руб. (Татнефть, Акрон)

2) Декабрь 2019 г = 0

3) Январь 2019 г. = 23773 руб. (Юнипро, Лукойл, Газпромнефть, Татнефть, НЛМК, Ростелеком)

4) Февраль 2019 г. = 1253 руб. (Фосагро)

5) Март 2019 г. = 0

6) Апрель 2019 г. = 48624 руб. (ОФЗ-ПД, НКНХ пр)

7) Май 2019 г. = 14913 руб. (Северсталь, НЛМК, Мосбиржа, Таттелеком, ОФЗ-ПД)

8) Июнь 2019 г. = 15606 руб. (МРСК-Волги, Фосагро, Магнит, Северсталь, Акрон)

9) Июль 2019 г. = 122440 руб. (Сбербанк, НЛМК, ГМК Норникель, ВТБ, Башнефть, Юнипро, МРСК ЦП, ЛСР, Ленэнерго, Газпромнефть, МТС,

ЛУкойл, Татнефть, РОстелеком, Энел Россия, Россети, Аэрофлот, ФОсагро, Алроса, ФСК)

10) Август 2019 г. = 29576 руб. (Сургутнефтегаз, Газпром, ОФЗ-ПД)

( Читать дальше )

Маленький "юбилей"

- 31 октября 2019, 14:02

- |

http://www.howtotrade.ru/phorum/read.php?2,2820,2820#msg-2820

Этот индекс задумывался, как бенчмарк для системной торговли и альтернатива индексу ММВБ-10.

Я ее реализовал, начальной датой взял 31.12.1998 со значением 100. Вчера по закрытию этот индекс составил 10063.04. Для сравнения за тот же период

Индекс ММВБ10 55.22->5029.59

Индекс Мосбиржи 45.34->2910.5

Газпром* 2.413->261.07

*у меня в индексе он был до попадания на ММВБ (2006-й) в весе от 10 до 33%%, кроме периода «войны» между МФБ и депозитарием Газпромбанка с октября 2001 по октябрь 2003.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал