МТС-банк

IPO МТС - банка . 5 причин на участие в IPO

- 25 апреля 2024, 08:18

- |

Сегодня последний день приема заявок на участие в IPO МТС банка, я, взвесив все «За» и «Против», подал заявку на участие в данном IPO.

📌 Почему подал заявку на участие

— Переподписка. Я никогда не спешу с заявкой и жду по возможности до последнего. По слухам книга заявок на вчерашний вечер переподписана в 10 раз, а это значит, что есть большой интерес к данному активу.

— Участие институционалов. В данном IPO учавствуют крупные инвесторы, которые не вкладывают деньги в полный мусор, что является еще одним хорошим сигналом.

— Не было провальных IPO. Все IPO, которые проходили в последнее время приносили участникам прибыль (кроме совсем мусорных КЛВЗ и МГКЛ), поэтому продлжаем ковать железо, пока горячо.

— Формат Cash — in. Деньги, полученные от IPO, пойдут не на счета мажоритария, а останутся в компании и будут направлены на развитие банка, что является еще одним плюсом.

— Интересный актив. Я совсем ничего не сказал про компанию! На самом деле есть много подробных разборов компании от других блогеров, а я скажу, что актив интересный, но недешевый по мультипликаторам относительно других банков (Сбера 🏦 и Совкомбанка 🏦), так еще дивидендов тут в ближайшее время ждать не стоит, но есть неплохие шансы на рост из-за огромной базы самого МТС.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Книга заявок в рамках IPO МТС банка переподписана в 10 раз, получено более 135 тыс заявок от разных категорий инвесторов — источники ТАСС

- 24 апреля 2024, 21:57

- |

tass.ru/ekonomika/20642069

Разбор IPO МТС-банка. Участвую, но есть нюанс

- 24 апреля 2024, 21:42

- |

По многочисленным уважаемых читателей делаю разбор IPO МТС-банка. Времени до закрытия книги заявок осталось немного (25 апреля 14:50). Однако сейчас мы можем собрать всю имеющуюся информацию и сфокусироваться на главных моментах. Торги акциями начнутся в пятницу 26 апреля.

Во-первых необходимо понимать, что на сегодняшнее утро (24 апреля) книга заявок уже была переподписана в 5 раз. Размещение скорее всего пройдет по верхней границе диапазона (2500 рублей за акцию, что соответствует 75,1 млрд капитализации без допэмиссии). То есть, с рынка уже собрано до 50 млрд рублей (МТС хочет привлечь 10 млрд cash-in). Но, скорее всего, будет больше, поскольку значительная часть заявок идет в последние два дня.

Я пообщался со своими брокерами. Одни ожидают аллокацию в менее, чем 10%, другие — в менее, чем 5%. Склоняюсь ко второму варианту. Впрочем, вывод один — аллокация снова будет низкой, это необходимо учитывать.

Капитал банка на конец 2023 года составил 76,3 млрд рублей. После привлечения 10 млрд цифра будет равна 86,3 млрд.

( Читать дальше )

Это нужно знать перед подачей заявки на IPO МТС-Банка

- 24 апреля 2024, 16:55

- |

ЭТО НУЖНО ЗНАТЬ ПЕРЕД ПОДАЧЕЙ ЗАЯВКИ НА IPO МТС-БАНКА

❗️Книга уже переподписана в 5 раз!

Учитывая, что значительная часть инвесторов подается в последний день, то итоговая переподписка может превысить книгу в 6-8 раз. Это IPO может стать крупнейшим размещением в начале 2024 года. GIF подготовил для вас все, что нужно знать о бизнесе.

☝️Последние 8 лет у банка были три ключевых продукта:

— POS-кредит (экспресс-займ прямо в торговой точке). По результатам 2023 года занимают позицию №1 среди банков.

— По кредитным картам на 6 месте.

— По потребительским кредитам занимают 9 место.

Розничные кредиты составляют основу процентного дохода — 87%. Остальные 13% кредиты юрлицам. В будущем рост кредитования малого и среднего бизнеса может стать дополнительной точкой.

Комиссия за транзакции составляет 44% от доходов. На подходе и инвестиционные услуги для клиентов.

❗️ В планах банка расти на 25-30% год, что позволит обгонять рынок. При этом видят неплохой потенциал еще большего роста.

( Читать дальше )

Книга заявок на IPO МТС Банка переподписана в 5 раз по верхней границе — РБК Инвестиции

- 24 апреля 2024, 14:07

- |

«Спрос как со стороны институциональных, так и розничных инвесторов», — сказал один из собеседников «РБК Инвестиций».

quote.ru/news/article/6628d90c9a794766aa000364

Участвую в IPO МТС Банка

- 24 апреля 2024, 13:20

- |

📱 Давайте рассмотрим основные параметры размещения:

1️⃣ Ценовой диапазон размещения составляет — 2350-2500₽ за акцию, он пройдёт по верхней планке, ибо в первый день книга была переподписана в 2 раза, соответственно, аллокация будет ничтожной.

2️⃣ Компания планирует привлечь 10₽ млрд в капитал, с учётом верхней планки размещения, то капитализация составит 75,1₽ млрд без допэмиссии (есть зарегистрированная допэмиссия на 7,187 млн акций, но представители говорили, что всю допэмиссию размещать не будут). А это значит, что размещение соответствует примерно 1 капиталу, который составлял на конец 2023 г. — 76,3₽ млрд. Не забываем, что у банка есть суборды на 5₽ млрд, но их не стоит учитывать при оценке капитала.

3️⃣ Как всегда, мы имеем новый параметр IPO: компания поддержит цены после размещения в размере до 15% от базового размера сделки.

4️⃣ ROE в 2023 г. составил — 19,1% (это меньше чем у Сбербанка, ВТБ, Совкомбанка, Тинькоффа, БСПБ).

Почему тогда банк интересен при такой рентабельности?

( Читать дальше )

Новая дивполитика МТС и рекомендованные дивиденды. Что делать с акциями?

- 24 апреля 2024, 09:31

- |

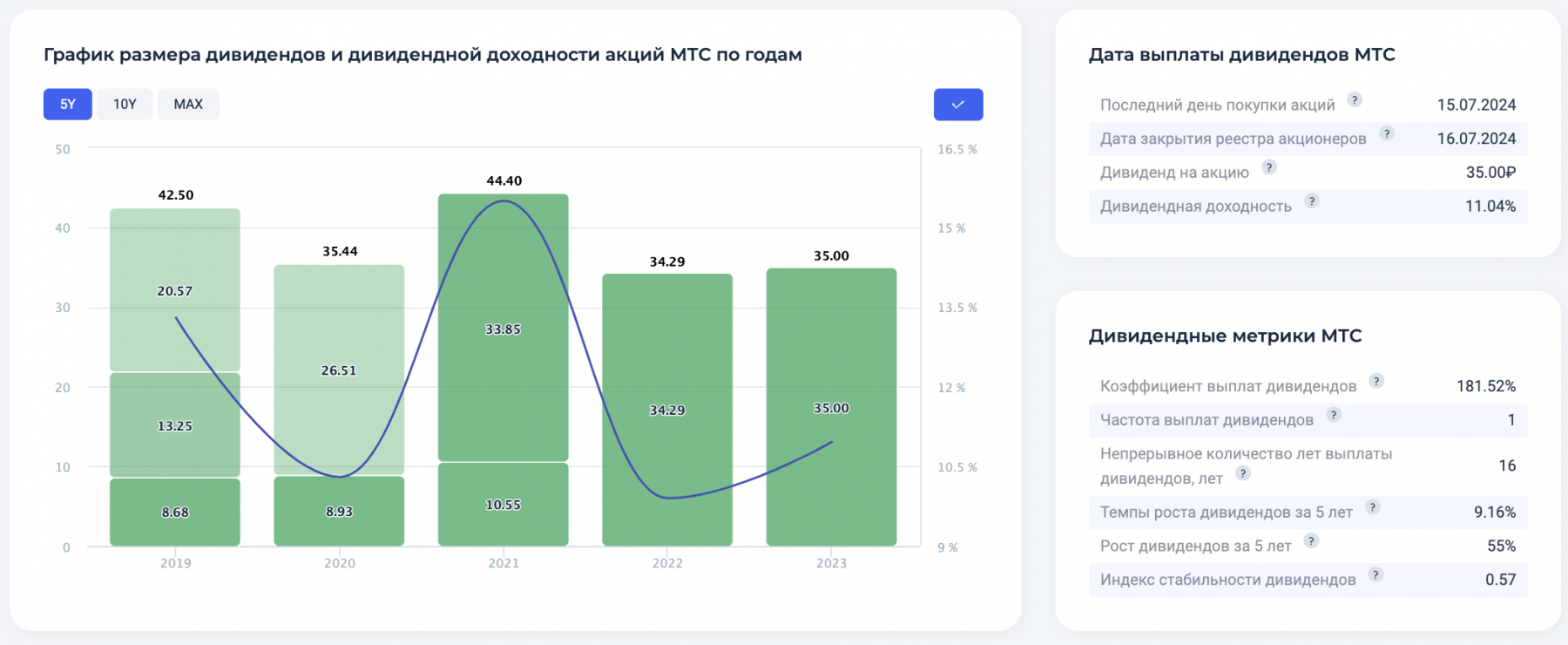

МТС вчера после основой торговой сессии объявил решение по дивидендам за 2023 г., а также представил новую дивидендную политику компании.

Что по дивидендам?

Совет директоров МТС вечером рекомендовал дивиденды за 2023 г. в размере 35 руб. на акцию. Текущая доходность составляет 11,25%. Дата закрытия реестра для получения дивидендов назначена на 16 июля 2024 г.

Более того, компания объявила о новой дивидендной политике МТС, которая предусматривает выплаты дивидендов в размере не менее 35 руб. на акцию на протяжении 2024-2026 гг.

Мнение

Высокие дивиденды были в рамках ожиданий. Об этом я писал ещё в январе: «Думаю, можно рассчитывать на дивиденды около 30-40 руб.».

Сейчас МТС заплатит больше полученной чистой прибыли уже за счёт привлечённых средств от IPO МТС-Банка. При распределении всей чистой прибыли за 2023 г., дивиденд на акцию мог бы составить около 32 руб.

Дальше, драйверов роста в акциях МТС я не вижу, только продажа башенного бизнеса. Поэтому вчера зафиксировал прибыль в спекулятивном портфеле, продав бумаги по 315 руб. Доходность позиции составила более 24%.

( Читать дальше )

МТС Банк - участвуем, но куда дальше? Раскрываем карты.

- 24 апреля 2024, 08:21

- |

📊 Вилка размещения на IPO составит 2350-2500 или 85.1 млрд капитализации по верхней планке с учетом cash-in. В прошлый раз касался общей описательной части бизнеса, его перспектив и выразил мнение, что по 80 млрд купить было бы не плохо. 85 млрд тоже очень неплохая цена. По прогнозам на 2024 год получим Р/Е 5.2 и Р/В 0,85. С учетом планов по росту банка и его эффективности — это очень неплохие значения. Инфраструктура МТС и высокий уровень цифровизации не заставляют сомневаться в достижении целей.

‼️ Хотелось бы предостеречь от повышенных ожиданий. МТС банк не сразу выйдет на заявленных 30% ROE. Будет хорошо, если это произойдет к 2027 году. Поэтому тут его не стоит сравнивать с кем-то вроде Совкомбанка. Может быть с ранним Тинькофф образца до 2015 года. При этом у МТС Банка есть реальные шансы стать вторым Тинькофф спустя 10 лет, ведь к тому времени сам Тинькофф уже станет слишком массивным, чтобы поддерживать высокие темпы роста. Слияние с неэффективным Росбанком тому в помощь. Для наглядности возможностей роста по активам МТС Банка решил обновить старую планетарную диаграмму по активам банков РФ. Совкомбанк позиционировал себя как небольшой, динамично развивающийся банк. МТС Банк в 6 раз меньше!

( Читать дальше )

IPO МТС Банка #MBNK. Разберемся?

- 23 апреля 2024, 23:42

- |

#разбор

В преддверии первичного публичного размещения акций МТС Банка финансовые аналитики активно обсуждают его справедливую стоимость. Диапазон оценок весьма широк — от 95 до 115 миллиардов рублей. Сам банк выдвигает более консервативную оценку капитализации после IPO — 70,6-75,1 миллиарда рублей, не учитывая привлекаемые средства.

📌Математика финансов.

📍На первый взгляд может показаться, что МТС Банк выходит на рынок с привлекательным дисконтом 30-40%. Но не спешите с выводами! Изначально у банка было около 30 миллионов акций, а в марте была одобрена допэмиссия еще 7,2 миллиона акций. При максимальной цене размещения в 2500 рублей за акцию это может принести банку 18 миллиардов рублей свежих вливаний. Официально заявлен базовый размер размещения в 10 миллиардов (4 миллиона акций). Что же касается судьбы оставшихся 3,2 миллиона акций, она пока остается интригой — они могут быть дополнительно размещены, погашены или оставлены для будущих эмиссий.

( Читать дальше )

МТС банк. Параметры размещения на IPO.

- 23 апреля 2024, 19:06

- |

🟢Основа бизнеса – розничные кредиты наличными (52% портфеля)

🟢кредитные карты (22% портфеля).

🟢Более 50% продаж продуктов банка осуществляется через цифровую платформу

🟢 Более 80% клиентов банка обслуживаются дистанционно.

🟢Среднегодовой рост кредитного портфеля банка в 2020-2023 гг составил 39% (со ₽130 до ₽347 млрд), что быстрее роста рынка (≈ 18%).

🟢Операционные доходы выросли в 3 раза в 2020-2023 гг (CAGR ≈ 45%, при средне рыночном росте ≈ 17%), при этом доля не процентных доходов увеличилась с 29% до 44%.

🟢Комиссионные доходы выросли в 3,5 раза за этот же период, с ₽6 до ₽21 млрд.

🟢Чистая прибыль выросла с ₽0,8 млрд в 2020 году до ₽12,5 млрд в 2023 году, а ROE составил 20%.

🟢Банк снизил соотношение операционных расходов к доходам с 47,5% в 2020 году до 31% в 2023 году.

✔️Потенциал

🟢Банк ожидает рост кредитного портфеля к 2028 году в 2 раза до ₽700 млрд.

✔️Дивидендная политика

Предусматривает выплату 25-50% от ЧП и по планам выплаты начнутся в 2025 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал