SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Магнит

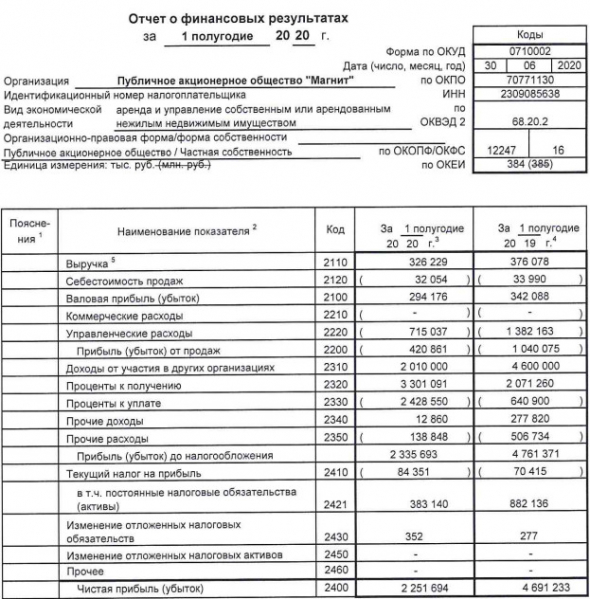

Магнит - прибыль по РСБУ за 1 пг снизилась в 2 раза

- 30 июля 2020, 10:29

- |

- комментировать

- Комментарии ( 0 )

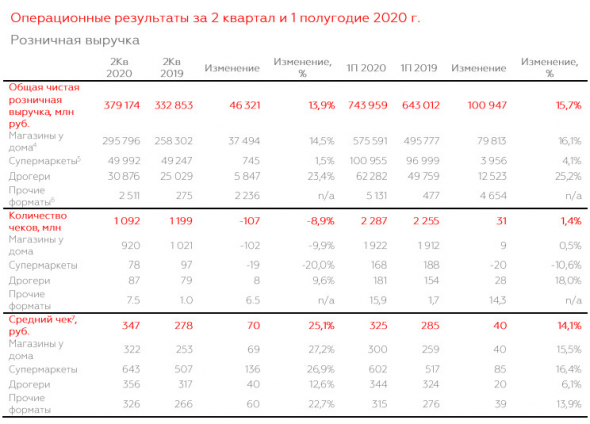

Операционные и финансовые результаты Магнита за 2 квартал 2020 года

- 30 июля 2020, 10:21

- |

«МАГНИТ» ВО II КВАРТАЛЕ УВЕЛИЧИЛ ЧИСТУЮ ПРИБЫЛЬ БОЛЕЕ ЧЕМ В 2 РАЗА, ДО 12,8 МЛРД РУБ.

«МАГНИТ» ВО II КВАРТАЛЕ УВЕЛИЧИЛ ВЫРУЧКУ НА 13,7% — КОМПАНИЯ

«МАГНИТ» СНИЗИЛ ПРОГНОЗ КАПЗАТРАТ НА 2020Г ДО 40-50 МЛРД РУБ

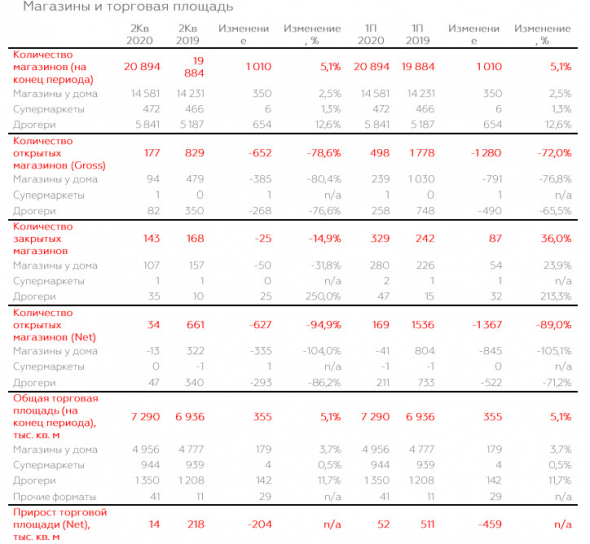

«МАГНИТ» ПЛАНИРУЕТ В 2020Г ОТКРЫТЬ 600 МАГАЗИНОВ (NET), СНИЗИЛ ПРОГНОЗ

Магнит - во втором квартале 2020 года увеличил чистую прибыль по МСФО в 2 раза

- 30 июля 2020, 10:19

- |

"Магнит" во втором квартале 2020 года увеличил чистую прибыль по МСФО в 2 раза (на 101,5%) по сравнению с показателем за аналогичный период прошлого года — до 12,843 миллиарда рублей (по стандарту IAS 17), говорится в сообщении компании.

( Читать дальше )

Выручка ритейлера во втором квартале повысилась на 13,7% и составила 387,323 миллиарда рублей, розничная выручка выросла на 13,9% — до 379,174 миллиарда рублей. Показатель EBITDA в апреле-июне увеличился на 25,3% — до 30,476 миллиарда рублей.

( Читать дальше )

Отношение инвесторов к акциям Магнита продолжает улучшаться - Газпромбанк

- 29 июля 2020, 20:23

- |

«Магнит» планирует опубликовать операционные и неаудированные финансовые результаты за 2К20 в четверг, 30 июля. Мы ожидаем, что «Магнит» усилил позитивные операционные тренды в 2К20, а именно – продолжил наращивать трафик и увеличивать сопоставимую розничную выручку.

Динамика валовой рентабельности также должна несколько улучшиться по сравнению с предыдущим кварталом за счет расширения программы лояльности и снижения доли промо. Благодаря сокращению операционных издержек и снижению операционного рычага EBITDA продемонстрирует существенный рост в годовом сопоставлении, равно как и чистая прибыль.

«Газпромбанк»

Динамика валовой рентабельности также должна несколько улучшиться по сравнению с предыдущим кварталом за счет расширения программы лояльности и снижения доли промо. Благодаря сокращению операционных издержек и снижению операционного рычага EBITDA продемонстрирует существенный рост в годовом сопоставлении, равно как и чистая прибыль.

Отношение инвесторов к акциям «Магнита» продолжает улучшаться. Тогда как консенсус инвесторов в отношении результатов «Магнита» за 2К20 достаточно позитивен, мы полагаем, что публикация отчетности может стать катализатором дальнейшего роста акции. Несмотря на отличную динамику акций с начала года, мы по-прежнему считаем «Магнит» лучшей бумагой в секторе.Ибрагимов Марат

«Газпромбанк»

Рынок пока полностью не учел возможности по улучшению рентабельности Магнита - Альфа-Банк

- 29 июля 2020, 14:35

- |

«Магнит» завтра, 30 июля, представит финансовые результаты за 2К20 по МСФО и проведет телефонную конференцию.

Мы считаем «Магнит» одним из структурных выгодоприобретателей периода пандемии и ожидаем, что компания представит сильные финансовые результаты за 2К20; согласно нашему прогнозу, выручка вырастет на 13% г/г, а рентабельность EBITDA составит 7,3%. В ходе телефонной конференции основное внимание, судя по всему, будет уделяться июльским трендам и обновленной информации о долге и дивидендных выплатах.

Акции компании уже выросли в цене на 39% с начала года, торгуясь по коэффициенту 6,3x EV/EBITDA 2020П. При текущих уровнях котировок дисконт к X5 сузился до 6%, однако мы считаем, что возможности по улучшению рентабельности рынок пока полностью не учел.

Прогноз финансовых результатов за 2К20: Мы ожидаем, что выручка за 2К20 составит 385 млрд руб., увеличившись на 13% г/г и замедлившись с роста на 18,5% г/г в 1К20 на фоне замедления роста торговых площадей. В то же время мы ожидаем, что рост LfL-выручки будет сопоставим с 1К20 – согласно нашему прогнозу, снижение трафика в период карантина будет более чем нейтрализовано ростом чека в соответствии с отраслевыми трендами в целом.

( Читать дальше )

Мы считаем «Магнит» одним из структурных выгодоприобретателей периода пандемии и ожидаем, что компания представит сильные финансовые результаты за 2К20; согласно нашему прогнозу, выручка вырастет на 13% г/г, а рентабельность EBITDA составит 7,3%. В ходе телефонной конференции основное внимание, судя по всему, будет уделяться июльским трендам и обновленной информации о долге и дивидендных выплатах.

Акции компании уже выросли в цене на 39% с начала года, торгуясь по коэффициенту 6,3x EV/EBITDA 2020П. При текущих уровнях котировок дисконт к X5 сузился до 6%, однако мы считаем, что возможности по улучшению рентабельности рынок пока полностью не учел.

Прогноз финансовых результатов за 2К20: Мы ожидаем, что выручка за 2К20 составит 385 млрд руб., увеличившись на 13% г/г и замедлившись с роста на 18,5% г/г в 1К20 на фоне замедления роста торговых площадей. В то же время мы ожидаем, что рост LfL-выручки будет сопоставим с 1К20 – согласно нашему прогнозу, снижение трафика в период карантина будет более чем нейтрализовано ростом чека в соответствии с отраслевыми трендами в целом.

( Читать дальше )

Магнит отчитается 30 июля и проведет телеконференцию - Атон

- 29 июля 2020, 11:26

- |

Магнит должен опубликовать свои результаты за 2К20 завтра, 30 июля.

Мы ожидаем, что выручка увеличится на 15.5% г/г (против 18.5% в 1К20 и 11.0% во 2К19) и составит 393.6 млрд руб., учитывая сильную динамику LfL-продаж и повышение плотности продаж. Без учета перехода на IFRS 16, мы ожидаем, что EBITDA достигнет 27.2 млрд руб., а рентабельность EBITDA составит 6.9% (против 6.0% в 1К20). Рост рентабельности EBITDA станет результатом укрепления валовой рентабельности и экономии на SG &A. Высокий спрос и оптимизация продовольственной политики компании также могут оказать позитивное влияние на операционные и финансовые результаты Магнита.Атон

Телеконференция: четверг 30 июля в 16:00 по московскому времени / 10:00 по Нью-Йорку / 15:00 по Лондону. Подключение: +7 499 609 1260 (Россия)/ +1 334 777 6978 (США)/ +44 330 027 1446 (Великобритания). ID конференции: 1986990.

Позитивный взгляд на акции Ленты сохраняется - Альфа-Банк

- 28 июля 2020, 14:38

- |

«Лента» вчера представила финансовые результаты за 2К20 – выручка соответствует прогнозам, тогда как рентабельность оказалась на 24-23% выше, соответственно, нашего прогноза и консенсус-прогноза рынка: улучшение плотности продаж и повышенное внимание компании к сокращению товарных потерь и контролю над расходами привели к тому, что рентабельность EBITDA превзошла 10% (по стандартам IAS17).

Долг сильно улучшился, оказавшись ниже психологически важной отметки 2x по коэффициенту “чистый долг/EBITDA”. В целом мы считаем отчетность сильной, учитывая тот факт, что «Лента» имеет те же операционные преимущества, что и компании-аналоги. При этом в последнее время инвесторы обращали мало внимания на акции компании: они выросли всего на 4% с начала года, тогда как акции «Магнита» и X5 выросли, соответственно, на 39-30% за аналогичный период. Учитывая этого, мы подтверждаем наш позитивный взгляд на акции «Ленты».

Выручка соответствует прогнозам, тогда как рентабельность сильно превзошла их. Выручка «Ленты» выросла на 10,8% г/г в 2К20, ускорившись с роста на 7% г/г в 1К20. В итоге выручка за 1П20 оказалась на 9% выше г/г и составила 217 млрд руб., что в целом соответствует нашему прогнозу и консенсус-прогнозу рынка. Валовая рентабельность выросла на 0,8 п. п. г/г до 23,4% (по стандартам IAS17), главным образом, на фоне снижения товарных потерь (они снизились на 0,56 п. п. г/г). Общие, административные и коммерческие расходы в процентном отношении к выручке снизились на 1,3 п. п. г/г в 1П20 на фоне снижения расходов на персонал, коммунальных и арендных расходов. Эти факторы в сочетании с улучшением плотности продаж привели к тому, что 1П20 EBITDA (по стандартам IAS17) выросла на 37% г/г до 22,1 млрд руб. (при рентабельности EBITDA на уровне 10,2%, что на 2,1 п. п. выше г/г), что на 24-23% выше нашего прогноза и ожиданий рынка. Чистая прибыль за 1П20 составила 9,4 млрд руб. (по стандартам IAS17) на фоне в основном тех же факторов, что и EBITDA. Долг сильно улучшился, чистый долг/EBITDA (по IAS 17) оказался ниже психологически важной отметки 2x (1,9x по состоянию на 1П20 против 2,3x на конец 2019 г.).

( Читать дальше )

Долг сильно улучшился, оказавшись ниже психологически важной отметки 2x по коэффициенту “чистый долг/EBITDA”. В целом мы считаем отчетность сильной, учитывая тот факт, что «Лента» имеет те же операционные преимущества, что и компании-аналоги. При этом в последнее время инвесторы обращали мало внимания на акции компании: они выросли всего на 4% с начала года, тогда как акции «Магнита» и X5 выросли, соответственно, на 39-30% за аналогичный период. Учитывая этого, мы подтверждаем наш позитивный взгляд на акции «Ленты».

Выручка соответствует прогнозам, тогда как рентабельность сильно превзошла их. Выручка «Ленты» выросла на 10,8% г/г в 2К20, ускорившись с роста на 7% г/г в 1К20. В итоге выручка за 1П20 оказалась на 9% выше г/г и составила 217 млрд руб., что в целом соответствует нашему прогнозу и консенсус-прогнозу рынка. Валовая рентабельность выросла на 0,8 п. п. г/г до 23,4% (по стандартам IAS17), главным образом, на фоне снижения товарных потерь (они снизились на 0,56 п. п. г/г). Общие, административные и коммерческие расходы в процентном отношении к выручке снизились на 1,3 п. п. г/г в 1П20 на фоне снижения расходов на персонал, коммунальных и арендных расходов. Эти факторы в сочетании с улучшением плотности продаж привели к тому, что 1П20 EBITDA (по стандартам IAS17) выросла на 37% г/г до 22,1 млрд руб. (при рентабельности EBITDA на уровне 10,2%, что на 2,1 п. п. выше г/г), что на 24-23% выше нашего прогноза и ожиданий рынка. Чистая прибыль за 1П20 составила 9,4 млрд руб. (по стандартам IAS17) на фоне в основном тех же факторов, что и EBITDA. Долг сильно улучшился, чистый долг/EBITDA (по IAS 17) оказался ниже психологически важной отметки 2x (1,9x по состоянию на 1П20 против 2,3x на конец 2019 г.).

( Читать дальше )

Своя солянка (ETF style) на РФ рынок 10 лет 2020-2030

- 27 июля 2020, 22:05

- |

Пишу статью для себя через 10 лет.

Составил свой ETF для РФ на ближайшие 10 лет, основывался на фундаменте, истории, дивам, прогнозам аналитиков и тд, выбрал акции, каждой проставил баллы, а затем согласно баллам вывел % в портфель. Это чисто для РФ рынка акций, даже отдельный счет у брокера открыл для него, чтоб не путать с другими активами. Стратегия: Вложения 1 млн в год + всю доходность в реинвест. Пересмотр 2 раза в год. Посмотрим чем закончится, критика приветствуется ...

( Читать дальше )

Составил свой ETF для РФ на ближайшие 10 лет, основывался на фундаменте, истории, дивам, прогнозам аналитиков и тд, выбрал акции, каждой проставил баллы, а затем согласно баллам вывел % в портфель. Это чисто для РФ рынка акций, даже отдельный счет у брокера открыл для него, чтоб не путать с другими активами. Стратегия: Вложения 1 млн в год + всю доходность в реинвест. Пересмотр 2 раза в год. Посмотрим чем закончится, критика приветствуется ...

| % по отрасли | % | TICKER | ||

| Энергетика |

( Читать дальше )

Магнит-1-ао: информация о выплаченных дивидендах

- 27 июля 2020, 12:00

- |

Магнит сообщило о выплате дивидендов по результатам 2019 года.

Акция: Магнит-1-ао

Общая сумма: 16 000 082 735.0 руб.

Дивиденд на акцию: 157 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7671

Дивиденды Магнит: https://smart-lab.ru/q/MGNT/dividend/

Акция: Магнит-1-ао

Общая сумма: 16 000 082 735.0 руб.

Дивиденд на акцию: 157 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7671

Дивиденды Магнит: https://smart-lab.ru/q/MGNT/dividend/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал