Мани-менеджмент

Талеб о Неро и Джоне.

- 30 августа 2015, 23:54

- |

В начале книги «Одураченные случайностью» Талеб приводит рассказ о двух трейдерах-соседях: Неро и Джоне.

Умный и сверхосторожный Неро, глупый и удачливый до поры до времени Джон.

Так и хочется добавить к ним в компанию третьего соседа — оптимального трейдера Тома, который (упрощенно говоря) делит свой капитал на две половины, одной половиной управляет как Неро, второй — как Джон (но чуть дальновиднее Джона).

В большинстве возможных сценариев Том обыгрывает и Неро, и Джона.

- комментировать

- Комментарии ( 5 )

Правильная капитализация.

- 11 апреля 2015, 17:19

- |

Многие из вас следуют стандартной модели риск менеджмента при которой, риск в одной сделке равен какому-либо проценту от депозита. Давайте рассмотрим, насколько эффективна эта модель.

Предположим у нас соотношение прибыли к убытку 1:1 и риск в 1 сделке 5% при депозите в 1000$. Мы заключили одну прибыльную сделку, соответственно депозит будет равен 1050$, затем мы получили стоп, т.е 1050 — 52,5(5% от 1050) получаем депозит 997,5, то есть мы при риске 1:1 и заключении 2х сделок, одной прибыльной, другой убыточной, вместо нулевого прироста прибыли получили 2,5$ убытка, и теперь наша прибыль в следующей сделке будет уже равна примерно 49,9$ что на 10 центов меньше чем прибыль с первой сделки. Депозит же будет равен не 1050$, а 1047,4$. Таким образом мы получаем обратную капитализацию, т.е уменьшение прибыли в процентном соотношении, которая замедляет как отбитие просадки, так и прирост прибыли.

( Читать дальше )

JAMES16 о психологии трейдинга и о том, как не потерять деньги

- 22 марта 2015, 05:17

- |

Для того чтобы преуспеть в этом бизнесе, вам нужен разумный подход (заметьте, я не сказал “система”), здравый смысл, дисциплина и твердое понимание, что если вы не будете относиться к этому как к бизнесу, у вас НУЛЕВОЙ ШАНС достичь долгосрочного успеха. 95% новых бизнес-предприятий терпят фиаско, даже если их владельцы понимают, что они делают. Вы на самом деле думаете, что сможете преуспеть в этом бизнесе всего лишь после 3-х месяцев практики или даже раньше?

Что интересно в этом бизнесе, так это то, что он предоставляет возможность здравомыслящему человеку обучаться без потерь тонны денег или каких-то других ценностей. Ниже я приведу план-схему, который я использовал 20 лет назад, чтобы наконец-то достичь успеха и этот план стал частью меня. Сейчас любой новый метод, который я тестирую, или любое совершенствование существующих методов происходит по этой же схеме. Также запомните следующее. Малые счета никогда не способствовали тому, чтобы я был очень требователен к своим сделкам, и вы скорее заметите то же самое. Малые счета способствуют активной торговле и сомнительным входам, и ВЫ ПРОСТО ДОЛЖНЫ УЧИТЬСЯ БЫТЬ ТРЕБОВАТЕЛЬНЫМИ К СВОИМ СДЕЛКАМ. Как это сделать? Заставить себя быть очень избирательными (на грани невозможного) относительно своих сделок, или последовать плану, приведенному ниже, пока собираете деньги на большой счет.

( Читать дальше )

Почему вы должны мыслить иначе, чем другие трейдеры

- 17 марта 2015, 13:18

- |

Доброго времени суток, товарищи форекс трейдеры.

Будучи людьми, живущими в обществе, большинство из нас имеют схожие инстинкты и желания.

( Читать дальше )

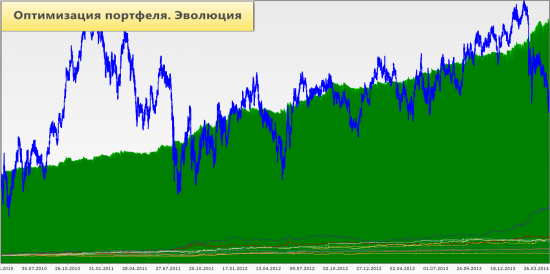

Оптимизация портфеля. Эволюция

- 12 марта 2015, 13:11

- |

Для того, чтобы понимать о чем пойдет речь ниже отсылаю Вас к своему посту про PortfolioOptimizer на базе Wealth-lab.

PortfolioOptimizer — это оптимизатор с функцией автоматического сохранением TWR/HPR топа лучших результатов оптимизации. Термины TWR и HPR заимствованы из портфельной теории Ральфа Винса, к адептом которой я себя причисляю.

Для того, чтобы получить базовое понимание того, чем отличается теория Винса от классической портфельной теории, я также понятия TWR и HPR отсылаю Вас к книгам автора, или курсам на тему.

( Читать дальше )

Монологи о трейдинге. Кто не успел...

- 15 февраля 2015, 15:24

- |

2. ТАЙМ-МЕНЕДЖМЕНТ

3. ТОРГОВЫЕ ПАТТЕРНЫ

Посоветуйте стратегию для роста.

- 14 декабря 2014, 13:03

- |

Есть эмитент по которому моя уверенность в его росте составляет 90%.

Ожидаемый рост: ~15%.

Как выжать максимум?

Важный момент: купить на 100500 плечей не подходит, т.к. всё-равно есть риск.

Как грамотно работать с этим риском, чтобы защитить свой капитал + выжать максимум с ожидания о росте?

Пока я нашёл оптимальным вариант пирамидинга с докупкой по уровням и стопом на самом уровне.

А какая ваша точка зрения, опытные специалисты?

Спасибо.

Мани-Менеджмент — Ключ к Королевству (вебинар от профессионального трейдера)

- 22 мая 2014, 15:43

- |

— Что такое Мани-менеджмент (Управление Капиталом)?

— Почему ММ — Ключ к Королевству?

— Зачем он нам вообще нужен?

— Место мани-менеджмента в Успехе трейдера.

— Почему математика помогает нам сохранять и приумножать капитал?

— Калькулятор трейдера — Друг и помощник.

— Разбор сделок на практике.

Понравилось видео?

Жду ваших вопросов, пожеланий предложений!

Мой электронный адрес: Vitalij.Trader@gmail.com

Запись на ближайший вебинар: http://www.admiralmarkets.ru/webinars

Виталий Сергиенко: профессиональный трейдер, ведущий финансовый специалист и преподаватель компании Admiral Markets. Обладающий с 2007 года успешным опытом торговли на бирже (FOREX, FORTS, СМЕ). С 2009 года Персональный управляющий активами, тренер по трейдингу.

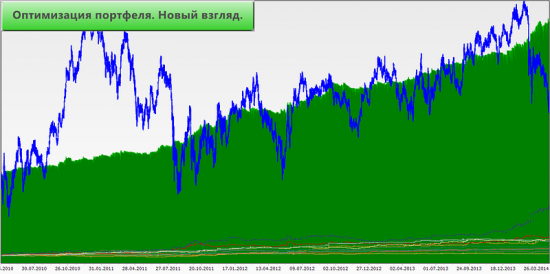

Оптимизация портфеля. Новый взгляд

- 30 апреля 2014, 14:03

- |

Приветствую!

После прошлого поста мне пришло несколько писем с просьбой о том, чтобы я рассказал и про остальные оптимизаторы. И это понятно нет ни одного курса и методички, по созданию оптимизаторов — хотя и есть хорошие материалы по созданию ScoreCard индикаторов и т.д. которых достаточно для примерного понимания того, как с ними работать.

Но ближе к делу — сегодня буду рассказывать про мое второе секретное оружие, которое экономит мне часы и дни машинного времени!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал