Медвежий рынок

Экономика США показывает реальные признаки слабости?

- 05 марта 2019, 10:50

- |

Привет, Друзья!

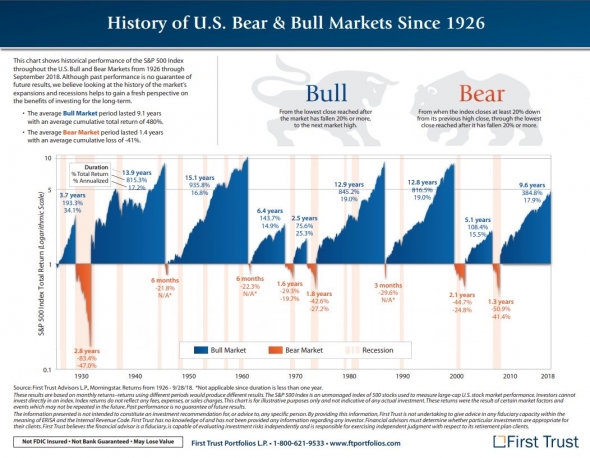

На прошлой неделе рынок не показал сильных движений. Nasdaq продемонстрировал лучший перфоманс и за неделю вырос всего на 0,88%. SPY вырос на 0,45% и все еще колеблется у своего сопротивления по 280,00. Тем не менее SPY растет 10 неделю подряд, демонстрируя сильный моментум. Такой V- образный разворот является бычьим признаком с потенциалом роста в следующие 2-3 квартала. Макроэкономические показатели немного ухудшилось, но этого явно недостаточно, чтобы спровоцировать полномасштабную рецессию и медвежий рынок. Сейчас отсутствие значительного макроэкономического ухудшения – это уже хороший знак для акций в 2019 году.

Фундаментальные факторы определяют среднесрочную, технические характеризуют краткосрочную перспективу фондового рынка. И вот что мы имеем:

- Долгосрочный потенциал фондового рынка: соотношение risk-reward постепенно перестают быть бычьими.

- Среднесрочный потенциал (следующие 6-9 месяцев) более бычий, чем медвежий.

- Краткосрочный потенциал демонстрирует нарастающую перспективу коррекции и небольшой медвежий настрой.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Торгуем ФРТС по ТА и Луне

- 21 января 2019, 10:57

- |

Луна есть полная сейчас, что делать на ФОРТС? Примеры полн Луны и нов Луны в сентябре и октябре не подойдут, ибо у нас в сибирских деревнях есть правило шамана > Бычий рынок — покупаем полную луну, Медвежий продаем в полную луну. Для входа в позицию нужно определить бычий или медвежий рынок, для этого я обращусь на Смарт Лабе к выпускникам физмата, научным сотрудникам, аспирантам кафедр высшей математики, что бы они провели математический анализ движения графика на фьючерс индекса РТС, форекс клубы и брокеры бирж матанализ геометрии называют ТА, после экспертизы математиков ТА на бычий или медвежий рынок, будет нами принято решение покупать или продавать в полную Луну 21-22 января.

( Читать дальше )

Необычный 1-дневный рост во время медвежьего рынка проблематичен (перевод статьи IBD)

- 27 декабря 2018, 12:06

- |

Необычный 1-дневный рост во время медвежьего рынка проблематичен

ПОЛ УИТФИЛД

Остерегайтесь однодневного чуда на фондовом рынке. На медвежьем рынке это включает в себя диковинный дневной рост к-л крупного индекса. Такая прибыль может быть ловушкой.

Теперь, когда Nasdaq в медвежьем рынке, индивидуальные инвесторы должны быть настороже. Просто посмотрите на историю.

Девять наибольших процентных приростов индекса часто происходили на медвежьем рынке.

В 1933 году промышленный индекс Доу-Джонса за одну сессию вырос на 15,34% - самый большой однодневный приростом за всю историю. В 1931 году индекс Dow подскочил на 14,87% за один день. В 2001 году индекс Nasdaq поднялся на 14,17% за день. Печально известный крах 1929 года принес 12,34% подскок Dow за один день. В 2008 году индекс Nasdaq вырос на 11,81% за день. В 1932 году индекс Dow вырос на 11,37% за один день. Индекс Dow 2008 года вырос на 10,88% за день. Nasdaq в 2000 году поднялся на 10,48% за одну сессию, и в 1987 году Dow подскочил на 10,15% за один раз.

( Читать дальше )

Необходим отскок по амерам

- 26 декабря 2018, 00:42

- |

А вот по нашим индексам, к сожалению, пока баланса нет. По нашим индексам, наоборот, баланс заключался бы в еще большем падении, но его не происходит. Наверное потому что есть «неправильные акции», где присутствует искусственная покупка, которая делает огромный перекос в картине индексов и получилась совершенно невероятная история, когда индексы более эффективного рынка падают намного сильнее и быстрее наших индексов.

Главная причина необходимой передышки и возможного отскока — картинка по нефти, а именно быстрое и досрочное достижение первого целевого диапазона 45-50 долл/барель. За три недели прошли путь от 65 до 50, хотя я предполагал ранее, что это должно было растянуться на гораздо большее время

План:

Реальность Brent: 2 недели и нефть уже на 50, осталось только зайти внутрь диапазона 45-50 и первая цель сделана,

( Читать дальше )

Что сказал Ларри

- 25 ноября 2018, 22:53

- |

И решил оставить здесь, у себя в смарт-дневнике некоторые выписки и цитаты из его выступления, чтобы возвращаться к ним время от времени.

Ничего нового он в общем то не сказал, все главные правила работы для достижения прибыльной торговли были сказаны им ранее и сейчас были снова повторены.

И все эти правила работы написаны для трейдеров-спекулянтов на фьючерсах (инвесторам далее можно не читать, у инвесторов свой путь коллекционеров акций). И вот все эти правила вместе и могут называться Граалем спекулянта, который все упорно ищут.

Сам Ларри сказал о себе следующее: я позиционный трейдер, я не дейтрейдер (далее все выдержки и где-то цитаты от Ларри будут выделены синим цветом и написаны курсивом), ежедневно я проверяю свои позиции, смотрю где мои цели, где мои стопы, смотрю что происходит, что можно купить/продать, есть ли новые возможности, где можно войти. Каждый трейд для меня равный, либо он будет в +, либо в -, самое главное – это контролировать деньги.

( Читать дальше )

Всем докуплянтам, докуплистам, докуплюська-м.

- 20 ноября 2018, 20:29

- |

Новый пост наверно назрел, но этот пост не про портфель — ибо там и писать нечего, фсе упало. Про портфель напишу в выходные.

А пока — вот неплохая на мой взгляд тема.

Не новая не старая, а вечная тема.

Каждый день читая форум акций и даже в статьях многих авторов — я слышу слово ДОКУПИЛСЯ.

Один товарищ все нефтью докупается — дождется, ему ее привезут во двор и нальют под новый год.

Другой рассказывает как он докупился акциями ФСК ЕЭС — мол, было по 20, а теперь по 15 — налетай подешевело. Скоро, вот прям завтра будет 30 коп. Да еще и дивиденды дают большущие.

Недавно кто-то орал, что Роснефть надо брать на всю зарплату и плечи в понедельник… мде, надеюсь он не взял??

Всех мега-талантливых людей и не перечислить, ведь реально тысячи любителей желтых ценников. И берут они порой столько — сколько и не унести .

Но вот ведь какая история? Легкий выход из ситуации — докупиться на падении, и типа выпив за «успешную сделку всей нашей жизни» гордо шагать и журить всех этих тупиц, которые не докупаются.

( Читать дальше )

7 фактов которые избавят вас от страха обвала.

- 18 сентября 2018, 15:22

- |

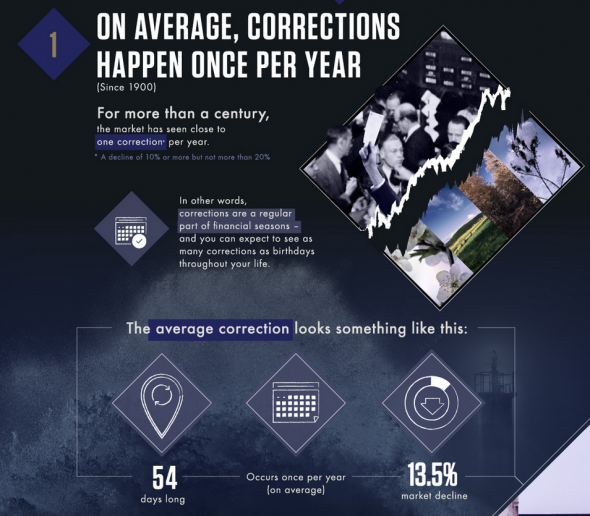

В среднем коррекция на рынке происходит раз в год.

Длится 54 дня и падение составляет 13.5%.

( Читать дальше )

Morgan Stanley предсказал начало кризиса технологий

- 11 сентября 2018, 18:58

- |

Технологический сектор долгое время был локомотивом фондового рынка. Но все рано или поздно заканчивается.

Фирма придерживается мнения что рынок находится в стадии зарождения большого медвежьего рынка.

Похоже, что растущий рынок технологий подходит к своему концу и на это есть две основные причины:

Во-первых, банк считает, что слабость рынка полупроводникового сектора, вызвана падением цен на память. Этот рынок и так является высоко конкурентным, а при падении цен на память это начинает бить по маржинальности бизнеса.

Во-вторых, технологический сектор сталкивается с потенциально большими сложностями в области регулирования в отрасли, особенно после второго раунда слушаний в Конгрессе с топ-менеджерами компаний.

Конечно поводов для волнения пока нет, но нужно понимать, что сектор технологий переоценен и любой негативный фактор, который может вылезти на поверхность, способен сильно изменить стоимость многих активов в этой отрасли.

Помимо этого, Morgan Stanley утверждает, что одним из защитных секторов сейчас является индустриальный сектор, в последнее время он был под давлением хотя и был главным выгодоприобретателем после налогового послабления Трампа.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал