Мнение по рынку

Причины укрепления рубля. Мнение аналитиков. Пара Доллар Рубль

- 19 октября 2020, 20:21

- |

Приветствую всех у себя на канале посвященный инвестициям и приумножение личных сбережений.

Сегодня поговорим о причинах укрепления рубля. Сразу оговорюсь что все эти факторы которые я приведу в данной ситуации лишь способствуют скорее удержанию рубля на текущем уровне и не более того. Но это лишь мое субъективное мнение, а вы пишите свои мнения в комментариях к этому видео👇

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Россияне будут беднеть. Причины

- 18 октября 2020, 13:14

- |

Приветствую вас на моём канале посвященный инвестициям и приумножению личных сбережений.

Сегодня в выпуске будут мнения аналитиков и реальные факты, а также будет мое личное мнение о текущей ситуации. В общем будет интересно, рекомендую посмотреть это видео до конца👇

( Читать дальше )

Про Норникель и не только...

- 16 октября 2020, 00:58

- |

Всем доброй ночи!

Основное к текущему моменту

❗️#USDRUB #ММВБ #РТС

Доллар к рублю вырос на 0,53%. Технически сохраняется потенциал к ближайшему росту до 81 рубля. Фактически можем улететь выше. Экономический фон в РФ достаточно негативный. Рост заражений COVID в стране 13000 в сутки. Повышение налогов и (НДПИ) для производителей удобрений, металлургов и нефтяных компаний. Санкции от ЕС по Навальному. Конфликт в Карабахе. Низкие цены на нефть и падение экспорта нефтегаза. Всё это благоволит девальвировать рубль.

❗️#Норникель #GMKN

Из отдельных историй -Норильский никель. Сильнее рынка. Вся сила может закончится после 24 ноября. Суд с Росприроднадзором. Сумма зарезервирована 148 млрд.рублей. Вроде как на всякий случай. Очень мощный уровень — 19000 — 18500. В Марте по этим ценам проходили большие объёмы. Повторный пробой этих уровней станет негативным сигналом по бумаге. В Норникеле, наряду со Сбером, Лукойлом и Газпромом находится больше всего ликвидности на рынке РФ. Если будут дальше валить рынок — он никуда не денется.

( Читать дальше )

Прогноз курса рубля. Мнение аналитиков. Доллар. Евро.

- 15 октября 2020, 22:26

- |

Приветствую, всех!

Сегодня поговорим о курсе доллара по отношению к рублю. В этом видео я предоставляю мнение аналитика который предсказал доллар по 100 рублей, а также в конце этого видео я расскажу свое личное мнение.

Сейчас очень большая волатильность валютной пары доллар/рубль И многие интересуются, что же будет дальше? Будет ли доллар по 100 рублей?

сразу предупреждаю Это не кликбейт это реальное высказывание аналитика о том, что Рубль рухнет уже через месяц: эксперт предсказал доллар по 100 рублей.

Рубль продолжает дешеветь на глазах – после пробитого уровня в 77 руб. за доллар российская валюта, долго не думая, пошла «штурмовать высоты» – за доллар уже дают 78 рублей. Такого курса не было со 2 апреля, когда в России был объявлен карантин, а нефть начала свое короткое и стремительное путешествие к нулю долларов за баррель. Аналитики призывают пристегнуть ремни и приготовиться к 100 рублям за доллар.

( Читать дальше )

Мысли вслух про трейдинг/инвестиции

- 13 октября 2020, 13:11

- |

С высоты своего более чем десятилетнего опыта биржевой торговли (при этом считаю, что это относительно небольшой период, так как тренды могут длиться неопределенно долго, пример тому снижение японского фондового рынка с 1990 по 2008 год), хотелось бы поделиться с вами своими наблюдениями и мыслями.

Многие принижают или полностью отрицают тот или иной подход, особенно часто можно увидеть на просторах интернета споры на тему эффективности технического/фундаментального анализа. Думаю, что это бессмысленно, и вот почему:

По большому счету, большинство стратегий подразумевают ретроспективный анализ, то есть мы стремимся сделать вывод на основе того, что уже произошло или было на истории, иными словами, смотрим в «зеркало заднего вида». Например, анализируя финансовую отчётность, кто то планирует найти объект для инвестиций с потенциально высокой доходностью, вычисляя различные финансовые коэффициенты или ожидаемую дивидендную доходность, но при этом забывая тот факт, что в скором времени ситуация может резко поменяться, в связи с возможной меняющейся обстановкой как в отдельно взятой компании, так и в целом в мире. Если вовремя не признать свою неправоту, то можно надолго зависнуть в минусовой сделке или вовсе потерять вложенные средства. Из чего следует по моему субъективному мнению вывод, что

( Читать дальше )

Почему не стоит доверять рыночным аналитикам?

- 30 сентября 2020, 13:28

- |

1. Начнём с хорошей поговорки: плохой трейдер — хороший аналитик. Под описание аналитика, как правило, подходят те финансисты, которые что-то советуют, что-то анализируют, но ни в коем случае не торгуют. Помните, что те, кто пишут о финансах или советуют торговые идеи, знают о рынках не больше вашего. Можно задаться вопросом, почему они анализируют или что-то пишут? Они получают за это деньги. Если бы они были хорошими трейдерами или инвесторами, тогда бы они управляли реальными деньгами, возможно даже вашими!!! Брали бы на себя ответственность вместо того, чтобы давать пространные прогнозы. Лично я не знаю ни одного прибыльного трейдера, который бы кричал о своих сделках или что-то советовал, пока люди сами к нему не подходили и не спрашивали.

2. Если на каком-то сайте или газете вы видите, что из 75% опрошенных аналитиков согласны с ростом той или иной бумаги — это не значит, что она вырастет, а эксперты будут правы или не правы. Это значит, что для составления точного прогноза не была опрошена достаточная часть продавцов. Их мнению уже можно доверять скептично, ведь они проголосовали на повышение или падение бумаги своими деньгами уже постфактум и их мнение уже в цене.

( Читать дальше )

10 причин, почему растущий рынок продолжится - Goldman Sachs

- 08 сентября 2020, 17:18

- |

Сильный рост акций с марта делает вероятным краткосрочное падение. Однако есть 10 причин, по которым долгосрочный бычий тренд продолжится:

1. Мы находимся в первой фазе инвестиционного цикла после рецессии. Фаза «надежды» — первая часть нового цикла, которая обычно начинается во время рецессии, когда инвесторы ждут восстановления экономики. Во время этой фазы рынок растет быстрее всего, что наблюдалось в этом году.

2. Будущий рост экономики выглядит более устойчивым, благодаря увеличению вероятности создания вакцины.

3. Наши экономисты улучшили прогнозы по экономике, и вероятно, аналитики последуют за ними.

4. Индикатор медвежьего рынка (GSBLBR) был на высоком уровне в 2019 году, но сейчас указывает на низкие риски коррекции.

5. Государственная поддержка позитивна для рискованных активов. ЦБ будут предоставлять столько ликвидности, сколько необходимо, также как и государства будут делать все возможное, чтобы поддержать экономический рост.

6. Премии за риск в акциях есть куда падать.

( Читать дальше )

Отложенный спрос как драйвер роста экономики

- 25 августа 2020, 10:46

- |

Всем здравствуйте, задался вопросом, как изменились доходы/расходы за 2-й и начало 3-го квартала у населения?

Из входных данных основывался на стат данных о доходах/расходах. В качестве допущения использовал следующие данные: Закрытие границ, закрытие развлекательных мест, сократилась потребность в валюте у населения, повторюсь из за закрытия границ.

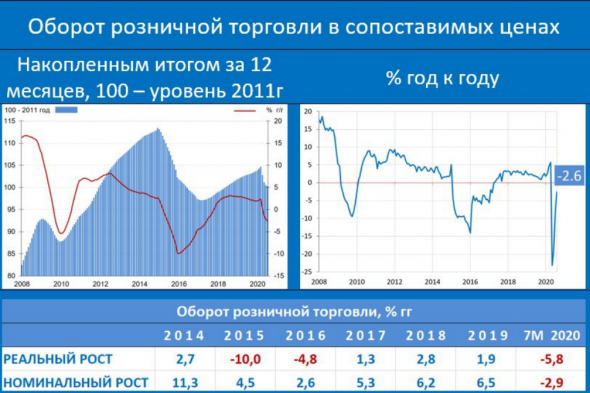

По данным статистики видно доходы во 2-м квартале 14 460 млрд, если сравним с показателями прошлого года 15 205 млрд, сокращение 735 млрд..

По данным статистики оборот розницы сократился на 1 100 млрд если сравним с годом ранее, остальные траты населения сократились на 850 млрд

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал