SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Модельный портфель

Модельный портфель по акциям (США) - НАЧАЛО 27 МАРТА 2015

- 02 июня 2015, 11:44

- |

Привет!

Промежуточный итог модельного портфеля — купил и держи на рынке американских акций:

начало 27 марта 2015 года smart-lab.ru/blog/245115.php

позы сформированы 27-30 марта 2015 г.

принцип формирования — 10 инструментов (вышло 12 — по мере анализа)

наиболее перспективным инструментам — больше доля в портфеля, также учитывется фактор ликвидности (можно ли набрать позу в нужном размере не сдвинув рынок).

Диверсификация по отраслям в некоторой степени — представлены наиболее перспективные вложения в сектор технологии, ритейла, биотеха + фишка в нефтянке (которую возможно было бы неплохо выкинуть, но имеет очень высокую бету к движении нефти), а также шорт по длинным трежерям + индексные фонды етф по СПХ500 и Насдаку100.

Также, подоюный портфель должен быть возможен на 90% и для более крупных инвест вложений.

Срок — конец декабря 2015 (основательный пересмотр).

( Читать дальше )

Промежуточный итог модельного портфеля — купил и держи на рынке американских акций:

начало 27 марта 2015 года smart-lab.ru/blog/245115.php

позы сформированы 27-30 марта 2015 г.

принцип формирования — 10 инструментов (вышло 12 — по мере анализа)

наиболее перспективным инструментам — больше доля в портфеля, также учитывется фактор ликвидности (можно ли набрать позу в нужном размере не сдвинув рынок).

Диверсификация по отраслям в некоторой степени — представлены наиболее перспективные вложения в сектор технологии, ритейла, биотеха + фишка в нефтянке (которую возможно было бы неплохо выкинуть, но имеет очень высокую бету к движении нефти), а также шорт по длинным трежерям + индексные фонды етф по СПХ500 и Насдаку100.

Также, подоюный портфель должен быть возможен на 90% и для более крупных инвест вложений.

Срок — конец декабря 2015 (основательный пересмотр).

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Обо всем понемногу

- 31 августа 2014, 15:48

- |

Краткий обзор политической ситуации

«Президент РФ Владимир Путин и глава Украины Петр Порошенко договорились о том, что ситуация на Украине будет разрешена мирно, путем переговоров, а ошибки, подобные силовому захвату власти, никогда не повторятся.»

Забудьте! Несколько недель тому назад я написал о то, что излишний оптимизм некоторых трейдеров необоснован. Перспектива фондового рынка это боковик. Границы боковика 1380 – 1500 пунктов по индексу ММВБ или 3300 – 1500 пунктов. Предполагал выход индекса из боковика наверх с вероятностью 70%, но в свете последних политических событий вероятность такого сценария несколько уменьшилась.

В ночь на 29 августа, Владимир Путин заявил «Я призываю силы ополчения открыть гуманитарный коридор для украинских военнослужащих, оказавшихся в окружении, для того, чтобы избежать бессмысленных жертв, предоставить им возможность беспрепятственно выйти из района боевых действий, воссоединиться со своими семьями, вернуть их матерям, женам и детям, срочно оказать медицинскую помощь раненым в результате военной операции.».

( Читать дальше )

«Президент РФ Владимир Путин и глава Украины Петр Порошенко договорились о том, что ситуация на Украине будет разрешена мирно, путем переговоров, а ошибки, подобные силовому захвату власти, никогда не повторятся.»

Забудьте! Несколько недель тому назад я написал о то, что излишний оптимизм некоторых трейдеров необоснован. Перспектива фондового рынка это боковик. Границы боковика 1380 – 1500 пунктов по индексу ММВБ или 3300 – 1500 пунктов. Предполагал выход индекса из боковика наверх с вероятностью 70%, но в свете последних политических событий вероятность такого сценария несколько уменьшилась.

В ночь на 29 августа, Владимир Путин заявил «Я призываю силы ополчения открыть гуманитарный коридор для украинских военнослужащих, оказавшихся в окружении, для того, чтобы избежать бессмысленных жертв, предоставить им возможность беспрепятственно выйти из района боевых действий, воссоединиться со своими семьями, вернуть их матерям, женам и детям, срочно оказать медицинскую помощь раненым в результате военной операции.».

( Читать дальше )

"Портфель на weekend" от Владимира Мельникова

- 11 июля 2014, 18:19

- |

Каждую пятницу перед закрытием рынков мы спрашиваем у трейдеров и управляющих, с каким портфелем они завершают рабочую неделю и уходят на выходные.

Управляющий активами: Владимир Мельников

Управляющий активами: Владимир Мельников

Компания: Fine Wine Experts

Размер модельного портфеля: около €230 тыс

Наш модельный портфель является скорее иллюстрацией возможности инвестировать в вина. В реальности он не служит нам моделью для составления реальных клиентских портфелей, потому что в большинстве случаев нет смысла в такой широкой диверсификации. Ниже приведен список правил, по которому он был составлен:

Управляющий активами: Владимир Мельников

Управляющий активами: Владимир МельниковКомпания: Fine Wine Experts

Размер модельного портфеля: около €230 тыс

Наш модельный портфель является скорее иллюстрацией возможности инвестировать в вина. В реальности он не служит нам моделью для составления реальных клиентских портфелей, потому что в большинстве случаев нет смысла в такой широкой диверсификации. Ниже приведен список правил, по которому он был составлен:

- Портфель всегда состоит из 25 вин (т.е. 25 позиций в портфеле);

- В портфеле всегда вина минимум от 5 производителей, минимум 5 разных миллезимов;

- Все вина имеют рейтинг от 90 баллов и выше от известных винных критиков (например, Роберта Паркера);

- Красные вина Бордо должны составлять не менее 90% рыночной стоимости портфеля;

- Используемые цены: среднее арифметическое от четырёх цен – «живой» цены Liv-ex market price и «живых» цен из прайс-листов трех любых негоциантов из Бордо, минус 5%. Так достигается максимально возможная разумная независимость от любого источника информации о ценах, и берется консервативная цена, по которой точно можно совершить реальную сделку продажи. Если нет в наличии всех четырёх искомых «живых» цен, допускается принятие в расчет меньшего количества источников информации.

- Первоначальная покупка была сделана из расчёта 25 разных вин по одному ящику (12 бутылок по 0,75) на усмотрение нашего управляющего. В дальнейшем добавлять деньги в портфель не допускается. Вся прибыль от продаж реинвестируется. Продажи и следующие покупки вин осуществляются на усмотрение управляющего, в любое время, в любом количестве (при соблюдении вышеуказанных лимитов по портфелю)

- Допускается временное наличие кэша в портфеле (в ожидании будущих покупок).

Планирую потихоньку начать набирать долгосрочный портфель из наших акций, хочу посоветоваться.

- 15 июня 2013, 02:52

- |

Итак, хочу летом без спешки начать формировать долгосрочный портфель из нашего спота.

может щас и не самые сладкие уровни, но во второй глобалармо с походом к 500 по РТС пока не верю,

но если будем ниже, думаю без плечей и фанатизма не спеша можно усредняться...

Пока предварительно отобрал следующие бумаги, но думаю над коэффициентами участия в портфеле и

в ряде случаев какие бумаги(преф или обычка) включать в портфель.

Итак пока предварительный список:

GMKN(ГМК НорНикель а.о.) — бумажка очень неплохо ходит, т.ч. помимо в долгосрок(под обещание в будущем хороших дивов)

думаю 20% от депо

SBER — ну это наше всё, думаю тока на преф или обычке сделать упор ?

префы явно выгоднее в плане дивов...

думаю также 20% от депо

GAZP — тяжеловесного мастодонта укатали в пол(или почти в пол) — тем резче может быть отскок и потенциал движа...

ведь должно же быть когда-то снова 200 а может даже и 360 ?

думаю 10% от депо

SNGSP(Сургутнефтегаз а.п.) — на тек. момент почти облигация снеплохой доходн. и потенциоалом, но велик полит. риск (

на тек. уровнях думаю 5-10% от депо

( Читать дальше )

может щас и не самые сладкие уровни, но во второй глобалармо с походом к 500 по РТС пока не верю,

но если будем ниже, думаю без плечей и фанатизма не спеша можно усредняться...

Пока предварительно отобрал следующие бумаги, но думаю над коэффициентами участия в портфеле и

в ряде случаев какие бумаги(преф или обычка) включать в портфель.

Итак пока предварительный список:

GMKN(ГМК НорНикель а.о.) — бумажка очень неплохо ходит, т.ч. помимо в долгосрок(под обещание в будущем хороших дивов)

думаю 20% от депо

SBER — ну это наше всё, думаю тока на преф или обычке сделать упор ?

префы явно выгоднее в плане дивов...

думаю также 20% от депо

GAZP — тяжеловесного мастодонта укатали в пол(или почти в пол) — тем резче может быть отскок и потенциал движа...

ведь должно же быть когда-то снова 200 а может даже и 360 ?

думаю 10% от депо

SNGSP(Сургутнефтегаз а.п.) — на тек. момент почти облигация снеплохой доходн. и потенциоалом, но велик полит. риск (

на тек. уровнях думаю 5-10% от депо

( Читать дальше )

Доходный портфель

- 28 января 2013, 18:32

- |

Специально для долгосрочных частных инвесторов независимое аналитическое агентство Инвесткафе впервые, презентует Доходный портфель, который будет выходить каждую неделю. В нем мы предлагаем вашему вниманию вложения не только в акции, но и в облигации, а также учитываем дивиденды. Долгое время мы отбирали для вас самые лучшие акции и выпускали еженедельный Модельный портфель, но теперь все изменилось и вариантов заработать стало вдвое больше.

В чем разница между модельным и доходным портфелем?

Как будет формироваться портфель?

Как пользоваться портфелем?

Как отслеживать доходность?

Также поговорим о рисках при данных видах инвестиций. И самое главное. Мы не только расскажем о преимуществах нового продукта аналитического агентства, но и представим первый, уже готовый Доходный портфель. Пока средняя доходность инструмента составляет 12%, но это только начало.

Доходный портфель

- 20 января 2013, 18:32

- |

Специально для долгосрочных частных инвесторов независимое аналитическое агентство Инвесткафе впервые, презентует Доходный портфель, который будет выходить каждую неделю. В нем мы предлагаем вашему вниманию вложения не только в акции, но и в облигации, а также учитываем дивиденды. Долгое время мы отбирали для вас самые лучшие акции и выпускали еженедельный Модельный портфель, но теперь все изменилось и вариантов заработать стало вдвое больше.

24 января 2013 года в 17:00 на вебинаре Инвесткафе мы расскажем:

В чем разница между модельным и доходным портфелем?

Как будет формироваться портфель?

Как пользоваться портфелем?

Как отслеживать доходность?

Также поговорим о рисках при данных видах инвестиций. И самое главное. Мы не только расскажем о преимуществах нового продукта аналитического агентства, но и представим первый, уже готовый Доходный портфель. Пока средняя доходность инструмента составляет 12%, но это только начало. Приходи на вебинар и узнаешь больше!

Спикер вебинара: Дарья Пичугина, аналитик Инвесткафе.

Ссылка для участия: http://my.comdi.com/event/97306/?t=35723

24 января 2013 года в 17:00 на вебинаре Инвесткафе мы расскажем:

В чем разница между модельным и доходным портфелем?

Как будет формироваться портфель?

Как пользоваться портфелем?

Как отслеживать доходность?

Также поговорим о рисках при данных видах инвестиций. И самое главное. Мы не только расскажем о преимуществах нового продукта аналитического агентства, но и представим первый, уже готовый Доходный портфель. Пока средняя доходность инструмента составляет 12%, но это только начало. Приходи на вебинар и узнаешь больше!

Спикер вебинара: Дарья Пичугина, аналитик Инвесткафе.

Ссылка для участия: http://my.comdi.com/event/97306/?t=35723

Комментарий по последним сделкам в портфеле БОЛЬШИЕ ДЕНЬГИ

- 07 июня 2012, 09:07

- |

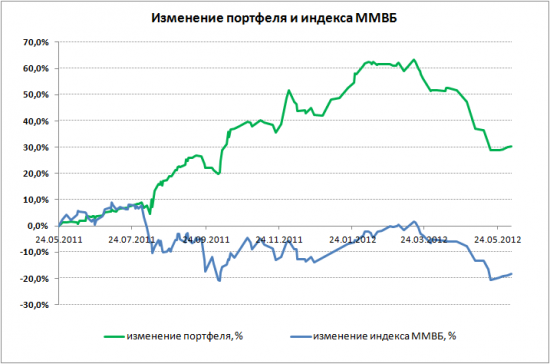

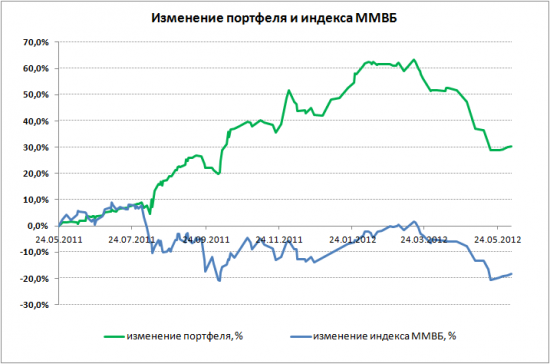

Комментарий по последним сделкам в портфеле БОЛЬШИЕ ДЕНЬГИ

В портфель приобретены акции Сургутнефтегаза об (5% портфеля). Текущая стоимость Сургутнефтегаза равняется стоимости денежных средств на его балансе. Укрепившийся доллар положительно влияет на переоценку его валютных депозитов.

Доля кэша уменьшилась c 53% до 48%.

На 06.06.2012.

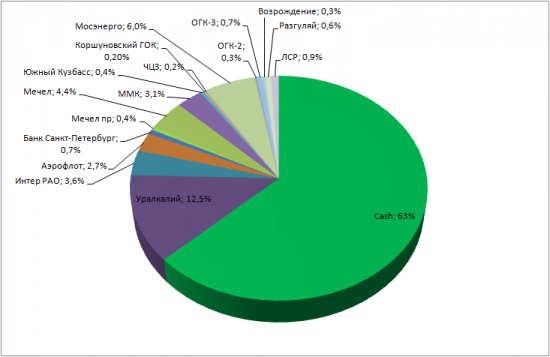

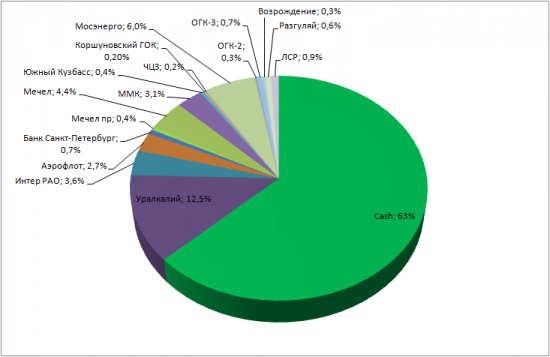

Портфель БОЛЬШИЕ ДЕНЬГИ

В портфель приобретены акции Сургутнефтегаза об (5% портфеля). Текущая стоимость Сургутнефтегаза равняется стоимости денежных средств на его балансе. Укрепившийся доллар положительно влияет на переоценку его валютных депозитов.

Доля кэша уменьшилась c 53% до 48%.

На 06.06.2012.

Портфель БОЛЬШИЕ ДЕНЬГИ

Комментарий по последним сделкам в портфеле БОЛЬШИЕ ДЕНЬГИ

- 06 июня 2012, 10:28

- |

В портфель приобретены акции Норильского никеля (10% портфеля). Экспортер выигрывает от ослабления рубля. EV/EBITDA=4,5. Норникель на текущий момент одна из самых дешевых металлургических компаний. Также позитивны для бумаги планы акционеров погасить квазиказначейский пакет акций, выкупленный в ходе buy back.

Доля кэша уменьшилась c 63% до 53%.

На 05.06.2012.

Портфель БОЛЬШИЕ ДЕНЬГИ

( Читать дальше )

Доля кэша уменьшилась c 63% до 53%.

На 05.06.2012.

Портфель БОЛЬШИЕ ДЕНЬГИ

( Читать дальше )

Комментарий по последним сделкам в портфеле БОЛЬШИЕ ДЕНЬГИ

- 05 июня 2012, 09:02

- |

В портфеле зафиксирована прибыль по шорту Сбербанка (25% портфеля). Причины. Достижение уровня 1200 по РТС. Обсуждение властями Еврозоны возможности рекапитализации банков напрямую через Европейский механизм стабильности (ESM). Готовность Германии обсуждать создание единых еврооблигаций при условии потери фискальной независимости проблемными странами Еврозоны.

Доля кэша уменьшилась c 88% до 63%.

На 04.06.2012.

Портфель БОЛЬШИЕ ДЕНЬГИ

( Читать дальше )

Доля кэша уменьшилась c 88% до 63%.

На 04.06.2012.

Портфель БОЛЬШИЕ ДЕНЬГИ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал