Монетарная политика

Анализ и прогноз рынка золота

- 09 октября 2021, 09:10

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

На мой взгляд, среднесрочные и долгосрочные перспективы для рынка золота медвежьи, у быков есть пара недель добить локальный рост.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Реальная проблема США не долг, а инфляция

- 05 октября 2021, 10:37

- |

Последние дни число поисковых запросов в мире о госдолге США выросло в два раза, а СМИ вновь заговорили о риске дефолта. Однако это не проблема, поскольку стоимость обслуживания находится на рекордно низких уровнях. А вот растущая инфляция представляет уже реальную опасность для экономики.

Источник изображения: trends.google.ru

По данным Бюджетного управления, процентные платежи правительства по отношению к ВВП в течение следующих трех лет будут такими же низкими, как и в любое время с 1960-х годов. Как пишет Bloomberg, это связано с длительным снижением стоимости заимствований, перекрывающим объем дополнительного долга. Проблема с уплатой процентов возникнет только в том случае, если средняя доходность по казначейским облигациям превысит 2,5%. Сейчас по 10-летним трежерис она составляет 1,5%.

( Читать дальше )

Рост цен на сырьевые товары приведет к стагфляции в мировой экономике

- 29 сентября 2021, 13:47

- |

Нефть впервые за три года подскочила выше $80 за баррель, природный газ с поставкой в октябре торгуется по самой высокой цене за семь лет, а индекс Bloomberg Commodity Spot Index поднялся до максимального уровня за десятилетие:

👉 Растут цены на продовольствие — из-за неурожая в Бразилии, при этом за последние 12 месяцев основной индекс ООН вырос на 33

👉 Растущие расходы домохозяйств и компаний подрывают доверие, ускоряя инфляцию по сравнению с ожиданиями экономистов, существовавшими всего несколько месяцев назад. Из-за этого политикам придется выбирать, что представляет больший риск — ускорение цен или более слабый рост

👉 Этот шок уже вызвал сравнение с экономической стагнацией и всплесками инфляции из-за нефти в 1970-х годах. Хотя многие центральные банки отвергают это сравнение, некоторые опасаются, что более продолжительный рост цен будет способствовать повышению спроса на более высокую заработную плату, из-за чего экономика попадет в порочный круг

👉 В Bloomberg Economics подсчитали, что повышение цен на сырьевые товары на 20% подразумевает, что потребители сырьевых товаров переведут крупнейшим производителям средства на сумму не менее $550 млрд, что примерно эквивалентно годовому объему производства Бельгии

👉 В долларовом выражении в проигравших могут оказаться Китай, Индия и Европа. Россия, Саудовская Аравия и Австралия лишь выиграют от этого

👉 Сейчас ожидается, что резкое сокращение производства в ряде энергоемких отраслей в Китае приведет к снижению темпов роста в этом году, а экономисты из Goldman Sachs Group Inc. и Morgan Stanley могут сократить прогнозы

( Читать дальше )

ИТОГИ ЗАСЕДАНИЯ ФРС

- 23 сентября 2021, 11:05

- |

На мой взгляд, вчера прошло значимое заседание ФРС

▪️На картинке прогнозы ФРС относительно основных метрик экономики, как видим средние значения существенно ухудшены по всем направлениям, а средний уровень ставки на следующий год поднялся до 0,3%, т.е. голоса в пользу повышения в следующем году распределяются 50/50. Я бы сказал, что ФРС возвращается на землю.

▪️Также ФРС повысил объемы обратных РЕПО от одного контрагента с 80 до 160 млрд долларов, что еще больше сократит избыточную ликвидность.

Из пресс-конференции:

▪️ФРС почти достигла целей по инфляции и безработице. Если не произойдет форс-мажора (дельта), то ФРС готова завершить сворачивание QE к средине следующего года, о начале же могут объявить на следующем заседании, а приступить к сворачиванию с ноября месяца.

▪️Пауэлл намекнул, что уровень создания новых рабочих мест в 755 тыс. человек (NFP) на протяжении трех месяцев соответствует оценкам ФРС в 600-800 тыс. человек, для того, чтобы перейти к сворачиванию QE. Также отметил позитивное состояние на рынке труда в целом.

( Читать дальше )

Доллар под ударом – Пауэлл сохраняет политику намеков

- 23 сентября 2021, 10:57

- |

ФРС до последнего сохраняет благоприятную для роста экономики атмосферу, продолжая накачивать рынки ликвидностью в объеме от $120 млрд в месяц. Многие ожидали от регулятора конкретики по сокращению стимулов, однако, несмотря на растущую инфляцию и сокращение безработицы, председатель лишь оставил намек о грядущем сворачивании программы покупки облигаций.

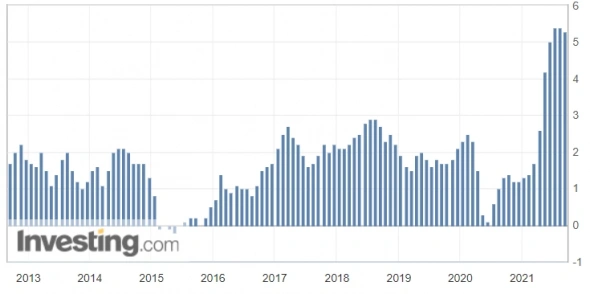

Индекс потребительских цен, %

В США с новой силой разгораются прения вокруг дефолта, поскольку уже в октябре у Минфина закончатся деньги, если потолок госдолга в очередной раз не будет повышен. В этой ситуации ужесточение монетарной политики выглядит несвоевременным. Пауэлл предупредил на пресс-конференции, что ФРС не сможет без поддержки Конгресса защитить экономику от провала, отметив важность повышения потолка госдолга. Сейчас его размер подбирается к $29 трлн.

( Читать дальше )

Стимулы будут сокращены, несмотря на слабость рынка труда в США

- 09 сентября 2021, 11:40

- |

В июне и июле американская экономика добавила по 1 млн рабочих мест, однако в августе темпы резко упади до показателя в 243 тысячи. Основной удар пришелся по общепиту и сфере услуг: из-за распространения дельта-штамма сократилось как число вакансий, так и предлагаемая заработная плата.

Источник изображения: gogov.ru

Гостиничный бизнес также под ударом, поскольку активность авиапутешествий идет на спад: если в середине июля и августа фиксировалось свыше 2 млн перемещений в день, то на 7 сентября показатель опустился до 1,7 млн.

Сложности в восстановлении американской экономики привели к снижению курсовой стоимости доллара в начале текущей недели, так как возникло предположение об отказе ФРС от сворачивания стимулов в этом году.

( Читать дальше )

Повышение ставки рублю не поможет

- 07 сентября 2021, 10:54

- |

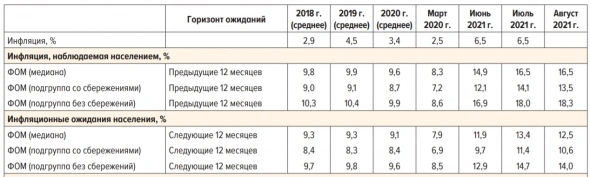

10 сентября пройдет заседание ЦБ РФ, по результатам которого участники рынка ожидают повышения ключевой ставки. В текущем году ставка поднималась уже четырежды, но это не помогает от инфляции, а кредитование только набирает обороты. Монетарная политика помогла удержать рубль в диапазоне 71 – 75 р/$, однако совокупность негативных факторов, скорее всего, приведет к девальвации национальной валюты уже в следующем квартале.

Источник изображения: fxclub.org

Официальный рост цен в августе составил 6,5% и не изменился, по сравнению с июлем. При этом наблюдаемая населением инфляция и инфляционные ожидания остаются на крайне высоких уровнях: 16,5% и 12,5%, соответственно.

( Читать дальше )

Хотите купить Bitcoin? Сентябрь – не лучший месяц

- 06 сентября 2021, 13:09

- |

С начала года Bitcoin вырос на 72%, при этом индекс широкого рынка S&P500 – только на 20%, а золото и вовсе демонстрирует отрицательную доходность. Отличная инвестиционная динамика манит не только криптоэнтузиастов, но и институциональных инвесторов, ищущих страховку от нарастающей инфляции.

Индекс потребительских цен в США, % (г/г)

Для поддержания экономики ФРС США печатает доллары, каждый месяц покупая облигации на $120 млрд. Это обеспечило взрывной рост фондовым рынкам, которые в среднем растут только на 5% в год, а также привело к девальвации национальной валюты. В конце августа мы предвосхитили рост Bitcoin до $50 000 из-за сохранения неопределенности в вопросе сокращения программы скупки облигаций, тогда как многие участники рынка ожидали объявления о дате сворачивания монетарных стимулов, что привело бы к укреплению доллара.

При этом ситуация способна кардинально измениться в случае агрессивного роста инфляции. Показатель за август опубликуют 14 сентября. ФРС имеет полномочия как для внезапного сворачивания покупок облигаций, так и для срочного повышения ключевой ставки (последнее маловероятно).

( Читать дальше )

Ежемесячный анализ и прогноз золота

- 04 сентября 2021, 09:03

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

На мой взгляд, на ближайший месяц рынок золота имеет шансы порасти, но среднесрочные и долгосрочные перспективы вырисовываются медвежьи.

( Читать дальше )

ЕЦБ готовится к сокращению стимулов

- 02 сентября 2021, 11:28

- |

В то время как Пауэлл только намекает на сокращение покупок облигаций, ЕЦБ уже на следующей неделе обсудит объемы стимулов на четвертый квартал. Восстановление экономики идет неплохими темпами, при этом инфляция подскочила до 3%.

Источник изображения: bloomberg.com

Как и в США, ряд экономистов считают рост цен временным явлением, а другие – призывают к скорейшему сокращению монетарных стимулов. Так, член правления ЕЦБ Йенс Вайдман полагает, что преобладает риск роста инфляции, так как издержки производителей выросли, а домохозяйства продолжают удерживать большую сумму накоплений на счетах. Если к этим факторам прибавится рост заработной платы, то ускорения инфляции будет трудно избежать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал