Мостотрест

Мостотрест - на реконструкцию двух участков М-4 под Тулой потратят 4 млрд рублей

- 08 октября 2018, 21:13

- |

Госкомпания подписала соответствующее соглашение с «Трансстроймеханизацией», которая стала победителем открытого конкурса. Стоимость контракта составила 4,060 млрд рублей.

В сообщении «Мостотреста» отмечается, что ТСМ проведет реконструкцию со строительством новой автомагистрали категории IБ с расчетной скоростью движения 120 км/ч и шириной до двух полос в каждом направлении, а также построят три транспортные развязки — на 215, 217, 222 км автодороги.

https://www.interfax.ru/amp/632327

- комментировать

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 25 сентября 2018, 09:20

- |

«Роснефть» предложила подрядчикам перенести выплаты на следующий год

«Дочки» «Роснефти» предложили перенести оплату услуг подрядчиков с конца этого года на следующий. Финансовых проблем у компании нет, но отсрочка таких выплат поможет улучшить отчетность, говорят эксперты. «Компания проводит системную работу по повышению эффективности в отношениях с контрагентами», — сказал РБК представитель «Роснефти». По его словам, это делается «в рамках переговорных процессов в строгом соответствии с действующим законодательством».

РБК

Арбитражный суд Москвы снял арест с акций «Возрождения». ВТБ, покупающий «Возрождение», предоставил гарантии на 4,4 млрд рублей

Арбитражный суд Москвы в понедельник, 24 сентября, снял арест с 36,31% акций банка «Возрождение», передал корреспондент «Интерфакса» из зала суда. Этот пакет принадлежит четырем кипрским компаниям – Nordan, Skiberti, Bimersano Services и Wipasena Holding, ранее они попросили суд снять арест. После санации Промсвязьбанка его прежние владельцы братья Ананьевы должны были продать «Возрождение» – из-за требований к деловой репутации собственников. Банк решил купить ВТБ, он планировал закрыть сделку до конца сентября, говорил ранее президент госбанка Андрей Костин. ВТБ заинтересовался «Возрождением» «по просьбе ЦБ», отмечал ранее Костин. «Сегодняшнее решение суда – это еще один шаг на пути к завершению сделки», — сообщил «Ведомостям» представитель ВТБ.

www.vedomosti.ru/finance/articles/2018/09/24/781827-arest-vozrozhdeniya

«Возрождение» вышло из-под ареста. ВТБ заплатит за банк 11 млрд рублей

Арбитражный суд Москвы снял последнее существенное препятствие на пути приобретения ВТБ банка «Возрождение». Из-под ареста выведены 36,31% акций банка, за что покупатель предоставил суду гарантии на 4,4 млрд руб. С учетом этих затрат продавец, которым формально выступает Bonum Capital, получит около 6,6 млрд руб. При этом сделка закроется позже, чем планировалось,— собственником «Возрождения» ВТБ может стать лишь в конце октября.

www.kommersant.ru/doc/3751709

"Газпром" и Shell решили основные вопросы по созданию СП

Основные вопросы между Shell и "Газпромом" по созданию СП для реализации проекта «Балтийский СПГ», решены. Об этом журналистам сообщил председатель концерна Shell в России Седерик Кремерс, отметив, что осталось обсудить несколько небольших моментов и совместное предприятие будет создано. Кремерс сообщил, что сейчас проводится Pre-FEED «Балтийского СПГ». Процесс займет от 6 до 9 месяцев. «Затем мы завершим FEED и примем финальное инвестиционное решение. Скорость принятия решения будет зависеть от того, как быстро будет достигнут прогресс по инженерной части», — пояснил он.

www.vestifinance.ru/articles/107403

Экспортеры получат субсидии на сервис техники. Но компании боятся не успеть выбрать 1,5 млрд руб. до конца года

Правительство просубсидирует часть затрат на создание и обслуживание сервисных центров за пределами РФ в автомобилестроении, сельскохозяйственном и железнодорожном машиностроении. На эти цели в 2018 году выделено 1,5 млрд руб. Потенциальными получателями могут стать крупные экспортеры, среди которых «Ростсельмаш», группа ГАЗ Олега Дерипаски, АвтоВАЗ, УАЗ, «Трансмашхолдинг» и ОВК. При этом в отрасли опасаются, что уже не успеют получить субсидии до конца года.

www.kommersant.ru/doc/3751671

«Яндекс» хочет построить собственную штаб-квартиру рядом с «Лужниками»

«Яндекс» нашел несколько площадок возле стадиона «Лужники» – под строительство штаб-квартиры, рассказал «Ведомостям» один из партнеров интернет-компании. По его словам, переговоры об одном из участков находятся в продвинутой стадии, но сделка пока не закрыта. Новая штаб-квартира «Яндекса» может появиться около «Лужников», подтвердил и человек, близкий к интернет-компании. На первом этапе «Яндекс» может построить 120 000–150 000 кв. м, говорят два консультанта, работавших с интернет-компанией. Инвестиции только в строительство такого объекта могут составить 12–15 млрд руб., а с учетом коммуникаций, отделки и наполнения офисов – 18–22 млрд руб., посчитал гендиректор Key Capital Сергей Камлюк.

www.vedomosti.ru/realty/articles/2018/09/25/781851-yandeks-postroit-shtab-kvartiru-luzhnikami

Подконтрольный Ротенбергу «Мостотрест» построит мост в Москве за 3,7 млрд рублей

Один из крупнейших строительных подрядчиков России «Мостотрест», подконтрольный Аркадию Ротенбергу, построит крупный автомобильный мост через Кожуховский затон на Москве-реке (Нагатинская пойма). Информация о закупке у единственного поставщика размещена на сайте госзакупок. Речь идет о шестиполосном мосте длиной более полукилометра через Москву-реку от «Парка развлечений». Со стороны Нагатинской поймы дорога, связанная с мостом, пойдет в сторону Южного речного вокзала, соединится с Проектируемым проездом № 4062 и выйдет к проспекту Андропова. Максимальная цена договора на сайте госзакупок — 3,706 млрд руб.

www.vedomosti.ru/realty/news/2018/09/24/781807-rotenbergu-mostotrest

«Самолет» долетел до биржи. Компания приготовилась к IPO

ГК «Самолет» может провести IPO уже в ноябре этого года при благоприятной ситуации на рынке капитала. Девелопер рассчитывает привлечь более $300 млн. На российском рынке девелоперы не выходили на биржу с 2011 года: в условиях низкого роста экономики компании, работающие на внутреннем рынке, не обеспечивают привлекательной для инвесторов доходности.

https://www.kommersant.ru/doc/3751556

Мысли Т+1

- 02 сентября 2018, 13:26

- |

Вот так бывает, когда планируешь поразбирать много разного интересного материала в итоге находишь себя разбирающим его лежа на кровати с вирусным заболеванием. Тоже неплохой вариант, но гораздо лучше без него. Сейчас, когда от былой простуды остался только надоедливый насморк, а настроение значительно улучшилось, можно принести в дар немного времени демону графомании.

Несмотря на нестабильное физическое состояние, работа не прекращается ни на день, отчеты листаются, пометки делаются (правда в последнее время я их делал больше в виндовском блокноте, нежели обычном), позиции докупаются. Весь август я докупал и докупал по мере возможности, пока панические ожидания еще сильны, хотя некоторые вещи, вероятно, понятны только на эмоциональном уровне, но никак не логическом. Например, инвесторы ожидают, что рынок упадет. А дальше что? Иностранный инвестор скажет «остановите рынок, я сойду», а потом и вовсе на «поMOEXе» нажмут ВЫКЛ, питание отключат, двери закроют и будет он лишь ловить оседающую пыль… Как-то так? Или жизнь пойдет вперед, как это обычно бывает… Посмотрим.

( Читать дальше )

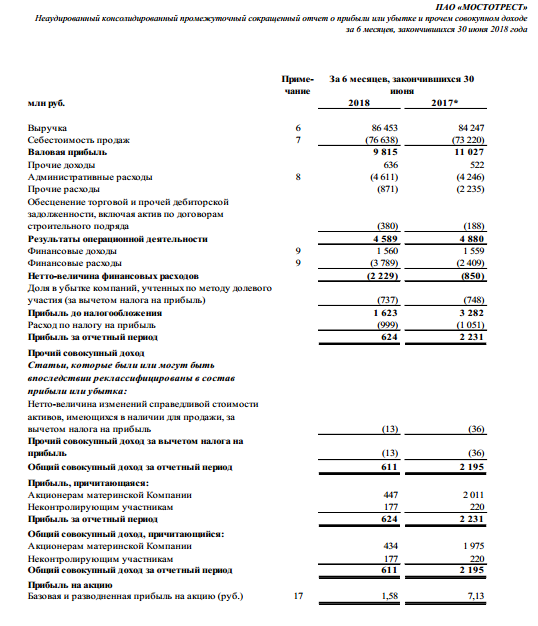

Мостотрест: анализ отчёта 2 квартала

- 30 августа 2018, 21:16

- |

Хоть и вышел из бумаги, наблюдаю. На долгосрок не вижу смысла держать бумагу строительной компании (закончились объекты = закончился бизнес), но возможность прошлогоднего роста может повториться если не в этом году, так в будущем, и упустить её не хотелось бы. Котировки пришли к тому уровню, с которого покупал в прошлом году, и очередной отчет должен ответить на вопрос, не пора ли снова зайти (сразу спойлер: не пора).

По порядку. Баланс. Оборотные активы приросли на 20 млрд, в основном это деньги и дебиторка, ликвидные активы. Хорошо ли это? Смотрим пассивы, упс – краткосрочные кредиты и займы +39 млрд, это нездорово. Компания ведёт строительство на заёмные деньги, ликвидность при этом хромает: краткосрочных обязательств 139 млрд, а оборотных активов 118. ЕЖО подсказывает, что Росавтодор просрочил выплату 10 миллиардов Мостотресту, хотя казалось бы денег в бюджете в этом году как фантиков и хозяин не Евтушенков всё же. Но нет, как была просрочка за 1 квартал, так и осталась.

( Читать дальше )

Мосты Платона. Новые мосты России

- 04 августа 2018, 22:36

- |

Акции ММВБ, связанные с этим постом: Мостотрест (тикер MSTT)

---

С 2015 года в России действует система Платон. С её помощью взимается плата с грузовиков (российских и иностранных), максимальная масса которых превышает 12 тонн. Для сравнения скажу, что в Германии действует аналогичный сбор. Им обложены грузовики массой свыше 7,5 тонн, то есть там этой программой охвачен более широкий круг транспортных средств. Тяжёлые фуры колесят по российским федеральным трассам, портят дорожное покрытие. Платон взыскивает эти средства в пользу дорожного фонда.

С момента запуска системы по 15.05.2018 было собрано уже 47 миллиардов рублей. Эти деньги расходуются на строительство дорог и мостов, часть из них уходит в регионы в качестве компенсации выплаты по транспортному налогу. И часть тратится на поддержание работоспособности этой системы сбора денег. Собранные за 2,5 года года 47 миллиардов рублей – это не так уж и много, меньше миллиарда долларов. Но эффективность их расходования велика. Результат очевиден и наблюдается по всей стране.

( Читать дальше )

Ставить на рост Газпром нефти было бы рискованно

- 21 июня 2018, 16:25

- |

Рубль к середине дня немного ослаб против доллара и укрепился против евро. Доллар, однако, оставался ниже 64 руб, а евро стремился к 73,5 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции “АЛРОСА” (+2,09%), а также бумаги “Мостотреста” (+1,72%). В лидерах падения были котировки “Энел Россия” (-10,5%), а также бумаги “Газпром нефти” (-1,17%).

Акции “Газпром нефти” чувствуют себя слабо, хотя накануне смогли отыграть большую часть внутридневных потерь. ADX, однако, свидетельствует об усилении нисходящего тренда, а бумаги обладают потенциалом падения до входа в зону перепроданности. При падении ниже 310 руб акции вновь могут направиться в район 300 руб и ниже. Делать ставку на их повышение сейчас было бы рискованно.Кожухова Елена

ИК «Велес Брокер»

Дивидендная доходность по акциям Мостотреста оценивается в 9%

- 30 мая 2018, 12:37

- |

Акционеры Мостотрест могут получить по итогам работы компании в 2017 г. дивиденды на уровне 10,64 руб. на одну акцию. Как сообщила компания, во вторник совет директоров рекомендовал выплатить 2,19 руб. на акцию в качестве финальных дивидендов, всего 618,052 млн руб. Ранее за 9 месяцев 2017 г. было выплачено 8,45 руб. на акцию, общая сумма выплат составила 2,385 млрд руб. Дата, на которую определяются лица, имеющие право на получение дивидендов, — 3 июля 2018 г. Ранее 18 мая 2018 года совет директоров компании принял решение о созыве годового собрания акционеров 22 июня 2018 года. Дата закрытия реестра для участия — 29 мая 2018 г.

Объем дивидендных выплат сохранен на уровне 2016 года, тогда компания также выплатила в общей сложности 10,64 руб. на бумагу. На дивиденды Мостотрест направит почти всю чистую прибыль по МСФО или 34% от показателя по РСБУ. Исходя из текущей рыночной стоимости акций компании, дивидендная доходность по ним оценивается в 9%.Промсвязьбанк

Мостотрест - финальные дивиденды за 2017 г - 2,19 рубля на одну обыкновенную акцию

- 29 мая 2018, 14:14

- |

«1. Распределить прибыль Общества по результатам 2017 отчетного года в размере 8 585 940 272 рублей следующим образом:

а) выплатить вознаграждение членам Совета директоров (в соответствии с Положением о выплате членам Совета директоров ОАО «МОСТОТРЕСТ» вознаграждений и компенсаций, утв. решением Общего собрания акционеров 29.03.2011) с начислением страховых взносов – 76 364 140 рублей;

б) распределить на дивиденды по результатам 2017 года всего 3 002 772 920 рублей, в том числе:

распределено на дивиденды и выплачено по результатам 9 месяцев 2017 года – 2 384 720 975 рублей;

выплатить на дивиденды по результатам 2017 года – 618 051 945 рублей;

( Читать дальше )

Неловкое молчание

- 20 мая 2018, 13:21

- |

Добрый день, уважаемые читатели.

Сегодня я не буду выделять некую центральную тему, а коротко пройдемся по ряду основных событий. Не сомневаюсь, что-то, вероятно, затрагивалось уже другими авторами, по паре моментов я собираюсь написать уже больше недели. Впрочем, всему свое время.

А какое время на рынке? Возникла некоторая пауза. Многие бумаги достаточно высоко, чтобы стремиться их купить, но они все еще недостаточно дорогие, чтобы их продавать. Цели не достигнуты. Где-то все еще сильная конъюнктура, как в нефтянке, например. Нет большого смысла торопиться продавать акции нефтегазового сектора, год очевидно будет ударный, компании хорошо заработают и будут дивиденды (в дивидендных историях разумеется). Это справедливо для многих бумаг. Где-то сырье выглядит неплохо, кому-то помогает доллар, совершенно отбившийся от нефти и передающий привет исследователям корелляций, кто-то гасит долг, кто-то хорошо платит. Куда ни кинь взгляд везде все неплохо, а ведь всего месяц назад обсуждали третью мировую… Ничто не вечно под луной.

По большинству бумаг цели еще впереди — и по цене и по времени. На текущий год я планирую максимально ничего не трогать, разве что докупить на дивиденды то, что будет доступно и держать примерно до 2020, где будут пересмотры стратегий, корректировки в планы развития и прочее. Конечно, какие-нибудь форс-мажоры должны повлиять на подобный план, на то они и форс-мажоры. Но пока на фоне неловкого рыночного молчания есть что обсуждать, но нечего делать.

Очень коротко о ряде нерастущих историй: Магнит, Мостотрест, также планировался Сургут, который с растущей нефтью и повысившимся долларом был просто кремень. Не рос ни в какую. Блумберг провел исследование и рассказал о том, что следующей компанией под санкциями будет именно Сургут. Все видели эффект на Русале и не торопились брать бумагу, только несколько дней назад история с санкциями начала эмоционально отходить в тень и жадность победила.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал