Мосэнерго

Слабые финансовые результаты Мосэнерго ожидаемы и уже заложены в котировки - Промсвязьбанк

- 09 ноября 2020, 12:47

- |

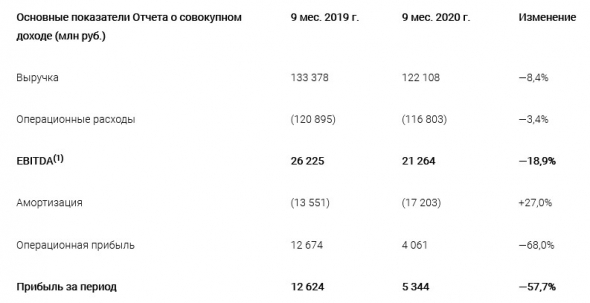

Чистая прибыль Мосэнерго за январь — сентябрь 2020 года по международным стандартам финансовой отчетности (МСФО) составила 5,34 млрд руб., что почти в 2,4 раза меньше, чем за аналогичный период прошлого года. Об этом говорится в материалах компании. Выручка компании за девять месяцев сократилась на 8,4%, до 122,11 млрд руб., а показатель EBITDA уменьшился на 18,9%, составив 21,26 млрд руб. Операционная прибыль в январе — сентябре текущего года сократилась в 3,1 раза, до 4,06 млрд руб., а прибыль до уплаты налогов составила 6,03 млрд руб., показав снижение в 2,6 раза.

Снижение финансовых показателей произошло на фоне сокращения потребления электроэнергии из-за аномально теплой погоды в 1 квартале 2020 года, а также пандемии коронавируса. Компания в качестве дивидендов платит 50% от чистой прибыли по МСФО, и уменьшение чистой прибыли отрицательно влияет на дивидендные выплаты. Ожидаемая дивидендная доходность 5,5%. Слабые финансовые результаты компании ожидаемы и уже заложены в котировкиПромсвязьбанк

- комментировать

- Комментарии ( 0 )

Прибыль Мосэнерго по МСФО за 9 месяцев 2020 года снизилась на 57,7%

- 06 ноября 2020, 15:30

- |

Выручка Мосэнерго и его дочерних организаций (Группа «Мосэнерго») по итогам 9 месяцев 2020 года сократилась на 8,4% по сравнению с аналогичным показателем за 9 месяцев прошлого года и составила 122 млрд 108 млн рублей. Это произошло в результате снижения выручки от реализации электрической и тепловой энергии на 16,2% и 4,5% соответственно. В свою очередь, на снижение производственных показателей оказали влияние аномально теплая погода в I квартале 2020 года и сокращение потребления электроэнергии под влиянием пандемии коронавируса.

Операционные расходы по итогам 9 месяцев 2020 года снизились на 3,4%, составив 116 млрд 803 млн рублей.

Показатель EBITDA сократился в отчетном периоде на 18,9% — до 21 млрд 264 млн рублей.

Прибыль Группы Мосэнерго по МСФО за 9 месяцев 2020 года снизилась на 57,7% и составила 5 млрд 344 млн рублей.

сообщение

Динамика прибыли Мосэнерго в 3 квартале может улучшиться - Финам

- 06 ноября 2020, 11:24

- |

По нашим прогнозам, прибыль с начала года может сократиться на 35-40% на фоне снижения показателей отпуска электроэнергии и тепла на фоне аномальной теплой зимы и кризиса, неблагоприятной ценовой конъюнктуры на спотовом рынке. Вместе с тем, динамика прибыли в 3К 2020 должна улучшиться после кризисного 2-го квартала. Смягчающим фактором может стать рост выручки от продаж мощности после вступления 2х объектов ДПМ в период повышенных платежей.

По итогам года прибыль по прогнозам составит 9-9,5 млрд руб., что сопоставимо с прошлым годом 9,6 млрд руб., когда Мосэнерго отразила существенные списания по активам в размере около 9 млрд руб. Эти ожидания по прибыли 2020П подразумевают дивиденд 0,113- 0,119 руб. на акцию с доходность 5,6-5,9%, что мы считаем приемлемым уровнем.Малых Наталия

ГК «Финам»

Тенденции этого года, на наш взгляд, уже отражены в ценах. В следующем году поддержку показателям может оказать рост показателей отпуска от низкой базы 2020 года за счет восстановления экономики и более низких температурных режимов (статистически маловероятно повторения столь же теплой погоды), а также резкий рост цен на мощность в сегменте КОМ.

Чистая прибыль Мосэнерго за 9 месяцев может упасть на 40% - Газпромбанк

- 05 ноября 2020, 12:49

- |

Мы ожидаем следующую динамику финансовых показателей:

— Выручка за 9М20 может сократиться на ~8% г/г, в значительной степени вследствие снижения выручки от продажи электроэнергии (-16% г/г) и тепловой энергии (-4% г/г), которые могут быть частично сглажены ростом выручки от продажи электрической мощности (+3% г/г).

— EBITDA за 9М20 может снизиться на 9% г/г на фоне сокращения выручки.

— Скорректированная чистая прибыль за 9М20 может упасть на 40% г/г на фоне снижения EBITDA.

Компания не планирует проводить телефонную конференцию по отчетности за 9М20. Тем не менее дополнительно к обозначенным выше параметрам мы также хотим обратить внимание на уровень платежей за электрическую и тепловую энергию в свете ограничений, связанных с COVID.Гончаров Игорь

«Газпромбанк»

Чистая прибыль Мосэнерго за 9 мес РСБУ снизилась на 34%

- 30 октября 2020, 13:48

- |

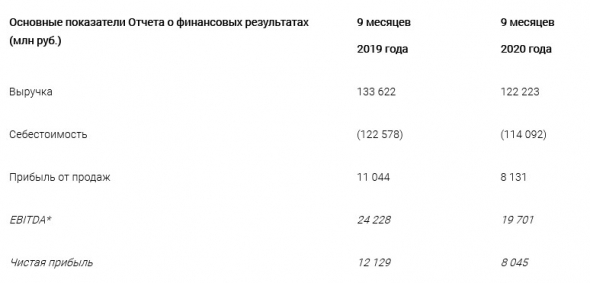

Выручка Мосэнерго за 9 месяцев 2020 года составила 122 млрд 223 млн рублей, сократившись на 8,5% по сравнению с аналогичным показателем предыдущего года. Снижение показателя произошло по причине аномально теплой погоды в I квартале 2020 года и сокращения потребления электроэнергии под влиянием пандемии коронавируса.

Сокращение выработки электрической и отпуска тепловой энергии составило 11,2% и 7,1% соответственно.

Себестоимость продаж снизилась на 6,9% и составила 114 млрд 092 млн рублей.

Показатель EBITDA по итогам отчетного периода сократился на 18,7% — до 19 млрд 701 млн рублей.

Чистая прибыль составила 8 млрд 045 млн рублей, снизившись на 33,7% по сравнению с аналогичным показателем прошлого года.сообщение

Выработка электроэнергии Мосэнерго за 9 мес составила 38,75 млрд кВт∙ч, -11,2% г/г

- 21 октября 2020, 13:05

- |

Отпуск тепловой энергии с коллекторов ТЭЦ, районных и квартальных тепловых станций Мосэнерго составил 46,3 млн Гкал, что на 7,1% ниже аналогичного показателя 2019 года (49,8 млн Гкал). Снижение отпуска тепловой энергии связано с более высокой температурой наружного воздуха в отчетный период, а также более поздним началом отопительного периода 2020–2021 годов по сравнению с предыдущим.

сообщение

Итоги 1 полугодия в российской электрогенерации: лидеры и аутсайдеры

- 14 сентября 2020, 11:50

- |

📚 На календаре понедельник, а это значит – самое время начать эту новую рабочую неделю с какого-нибудь обзора. На сей раз предлагаю обновить картину в отечественной электрогенерации и попытаться выделить в ней наиболее перспективные эмитенты. Благо, полугодовые финансовые отчётности этих компаний уже позади, и нам есть на что ориентироваться.

1️⃣ Продолжают лидировать в нашем рейтинге акции ТГК-1 со значением мультипликатора EVEBITDA на уровне 2,5х. Однако здесь продолжаем держать в голове негативное влияние от постепенного сворачивания программы ДПМ, дальнейшего ухудшения (или, как минимум, стагнации) финансовых показателей и весьма посредственных дивидендов. Как вы помните, я с этого корабля я благополучно вышел в начале марта по весьма достойным ценникам и в преддверии коронавирусных распродаж, а вырученные от продажи денежные средства пару-тройку недель спустя оказались очень кстати.

( Читать дальше )

Мосэнерго (ТГК-3)-1-ао: информация о выплаченных дивидендах

- 13 августа 2020, 09:38

- |

Акция: Мосэнерго (ТГК-3)-1-ао

Общая сумма: 4 794 039 732.0 руб.

Дивиденд на акцию: 0,12075 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=936

Дивиденды Мосэнерго: https://smart-lab.ru/q/MSNG/dividend/

Мосэнерго: сложное полугодие позади - Финам

- 13 августа 2020, 13:22

- |

Мы сохраняем рекомендацию «Держать» и повышаем целевую цену до 2,20 руб. на 9 мес. на фоне снижения процентных ставок.

Прибыль акционеров сократилась в 1П 2020 на 48% г/г, EBITDA — на 21% на фоне снижения спроса на тепло, электричество, спотовых цен вследствие теплой зимы и карантина. Из хорошего отметим увеличение продаж рентабельной мощности на 2,3% за счет вступления двух объектов ДПМ в период повышенных выплат.

Цены на РСВ резко выросли от минимумов апреля — мая.

По итогам года прогнозируется прибыль в размере 9,2 млрд руб., что немногим ниже результата прошлого года 9,6 млрд руб. Мы считаем финансовую картину достаточно устойчивой и полагаем, что «Мосэнерго» сможет поддерживать выплату дивидендов на уровне коэффициента 50% прибыли по МСФО. Долговая нагрузка остается невысокой при чистом долге 0,97х EBITDA, и у компании сейчас нет крупных инвестпроектов, которые бы потребовали значительной ликвидности.Малых Наталия

ГК «Финам»

Дивиденд за 2020 г. может составить, по нашим оценкам, 0,115 руб., что сопоставимо с DPS 2019 0,121 руб. Текущую доходность 5,4% можно считать приемлемой в условиях низких процентных ставок.

EBITDA ОГК-2 за первое полугодие превзошла прогнозы более чем на 10% - Газпромбанк

- 11 августа 2020, 18:46

- |

Несмотря на существенное снижение, расчетная EBITDA сократилась на меньшую, чем мы ожидали, величину. Компания подтвердила намерение выплатить в виде дивидендов за 2020 г. 50% чистой прибыли по МСФО. Однако, как и другие дочерние компании «Газпром энергохолдинга» («Мосэнерго», ТГК-1), которые отчитались раньше, она пока не готова уточнить, какой показатель чистой прибыли по МСФО (номинальный или скорректированный) будет использоваться для расчета дивидендов за 2020 г.

Негативные моменты: Динамика финансовых показателей в 2К20, в том числе. Снижение выручки (-18% г/г), обусловленное уменьшением дохода от электроэнергии и мощности (-19%) и частично компенсированное стабильной выручкой от тепловой энергии (+5%). Сокращение доходов от электроэнергии было во многом обусловлено снижением ее выработки (-32% г/г) и падением цен на РСВ (-16% г/г в 1-й ценовой зоне). Снижение скорректированной EBITDA (-22% г/г), в основном ввиду сокращения выручки и сопоставимого уменьшения операционных расходов. Снижение чистой прибыли (-30% г/г), связанное главным образом с уменьшением EBITDA.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал