НАСДАК

Не кажется ли Вам , господа, что мы на пороге большого шухера?

- 18 ноября 2020, 21:43

- |

Избрали они- таки президента уже или нет?

Почему в Калифорнии так и не учли голоса питерцев и вологжан? Мы же чотко объяснили- оставьте Трампа, с ним веселее.

Ни ответа ни привета оттуда. Но.

Доу-Джонс достиг почти 30 000, в общем сделал «перехай» чего от него и ждала вся мировая общественность вслед за братьями Сиплым и Насдаком, которые всегда впереди его.

Во время подсчета голосов, когда половина Америки ругалась со второй половиной, и весь мир на это смотрел, команда Р и Р фактически вытащила индексы наверх, обещая еще триллионы и триллионы...

Как только объявят окончательные результаты выборов в США, и появится определенность в расстановке политических сил на эти четыре года, могут запуститься механизмы для фиксации прибылей.

На СЛ уже не один и не два трейдера писали о том, что они вышли из акций и спокойно ожидают коррекции. Фактически все «толковые головы» так или иначе говорят о том, что больше перехаев в США быть не должно и все лишь ждут спускового крючка.

Будет ли это новая правда о «Ковид 19» или еще какая-нибудь напасть появится, но результат будет один- все увидят «черную птицу-лебедь» на горизонте и вздохнут с облегчением. Наконец-то.

Зарабатывайте.

- комментировать

- ★1

- Комментарии ( 34 )

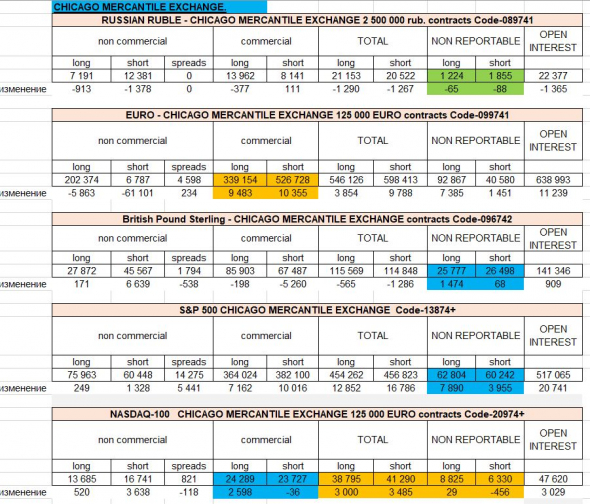

Отчеты COT (CFTC) 16 ноября. Выводы.

- 17 ноября 2020, 08:54

- |

Сделал слайд с данными за 16 11 2020г.

На сайте CFTC данные в неудобном виде, поэтому скачиваю в свои таблицы excel.

Вероятность падения по Nasdaq и по EURO выше роста судя по ставкам крупняка.

Напоминаю: еженедельно CFTC (commodity Futures Trading Commission) публикует информацию о позициях участников рынка,

Отчет был сдвинут и опубликован вчера, а не в пятницу в связи с паоздником в США.

Крупные игроки обязаны по законам США сообщать о своих позициях.

Мелкие не отчитываются и называются non reportable (они проигрывают чаще).

NON Commercial — те, кому реально нужен актив.

Commercial — крупные спекулянты (самое интересное: их ставки и их изменения).

Выделил фоном: зеленый фон — вероятнее рост, синий неопределенность, оранжевый падение.

ОТКРЫТЫЙ ИНТЕРЕС РАСТЕТ: НА РЫНОК ПРИХОДЯТ ДЕНЬГИ !

У мелких игроков экстремальная ставка на рост золота, крупняк, в основном, ставит на коррекцию в золоте.

По нефти неопределенность.

( Читать дальше )

Обращение к Василию Олейнику !

- 04 ноября 2020, 23:27

- |

Одной строкой

- 29 октября 2020, 23:15

- |

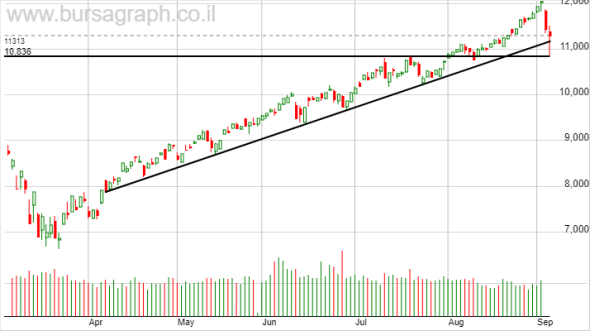

11200 по насдак — хороший уровень. думаю постоит еще пока

UPDATE. нет, пожалуй это ошибка. всё это уже отыграно и закладываются ковидные страхи.

Размышления про 14 октября 2020г. и Америку.

- 13 октября 2020, 01:10

- |

Мда. Америка росла до сегодня. Сегодня уж больно быстро.

СиПи и Насдак прямо рвались к вершинам, как будто опаздывают на поезд. А ведь он действительно отходит и опоздавших уже не берет.

Этот поезд- отчеты американских компаний, начинающихся 14 октября. Вы спросите, а как же 13 октября, т.е. уже сегодня?

А сегодня их читают, кто бы вы думали? Правильно-инсайдеры.

И сегодня эти инсайдеры потихоньку начнут сливать. Год-то плоховатый был: пандемия и куча гемора с нею...

В 2020 осенью рынки имеют шанс пройти по стопам 2016--- дикий рост до 11-12 октября, а далее- планирование подстреленного лебедя до начала ноября, когда развернется следующий интересный акт этой мелодрамы.

( Читать дальше )

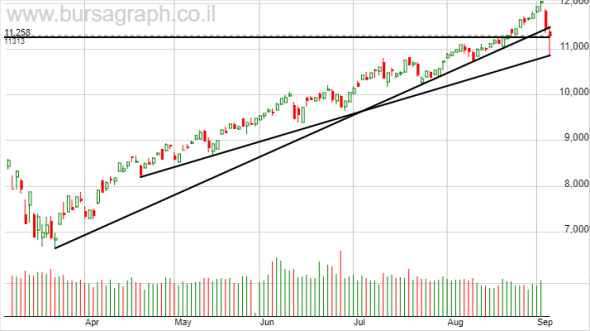

Наждак - ходит по уровням (ОЧЕНЬ)

- 03 октября 2020, 14:16

- |

Пробуйте, оно того стоит! Главное не жадничать и входить такой суммой что бы стоп нормальный можно было поставить. Как видите стремные ложные задёрги бывают довольно размашистые.

Вот я по этой причине вылетел из лонга — залил слишком много, стало страшно, поставил БУ, вылетел и понаблюдал за ростом с забора. Не повторяйте моих ошибок :)

Как Стать Прибыльным Трейдером ТОРГОВЛЯ ОТ УРОВНЕЙ ИНТРАДЕЙ и ПСИХОЛОГИЯ ТРЕЙДИНГА

- 19 сентября 2020, 18:18

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал