НЛМК

Усиленные Инвестиции: обзор за 04 - 11 июня

- 14 июня 2021, 12:52

- |

Портфель вырос на 2.8% (+2.2% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи +0.9%

Evraz -3.1% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 10.2% от совокупного

По основным компаниям изменения: Русагро +4.9%, ММК +5.6%, Полиметалл -2.9%, НЛМК +3.4%, Акрон -1.1%, Фосагро +5.7%, Северсталь +5.3%, Газпром нефть -0.6%, QIWI +1.0%, Магнит -0.7%, М.Видео -1.1%, Мать и дитя +2.5%, Детский мир -2.6%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Решил принести пользу Родине (пост 139)

- 12 июня 2021, 16:02

- |

Посмотрел я на все это и сейчас записал видос на Ютубе решение одной простенькой задачки из ЕГЭ 2021ё из раздела 9.

Вот ссылка:

( Читать дальше )

Группа товарищей работает без фанатизма (пост 138)

- 10 июня 2021, 22:58

- |

Сегодня бессменный администратор этой группы S.Hamster ( себя не похвалишь с утра, потом ходишь весь день как оплеванный) заработал 122 кг. сахарного песка или чистыми 5543,49 рублей, что является хорошей добавкой к пенсии пенсионеру.

Писать долго нечего, смотрим скрины:

и вот еще :

( Читать дальше )

На рынке сложились благоприятные условия для новых размещений горно-металлургических компаний - Атон

- 10 июня 2021, 12:14

- |

Условия на рынке благоприятны, т.к. цены на сырье находятся на максимумах, стимулы сворачиваются, а в секторе возможны изменения в регулировании.

Снижение акций АЛРОСА и En+ после ускоренного формирования книги заявок (ABB) – возможность для покупки; размещение стальных компаний и ФосАгро – индикатор приближения рынка к максимумам, на наш взгляд.

( Читать дальше )

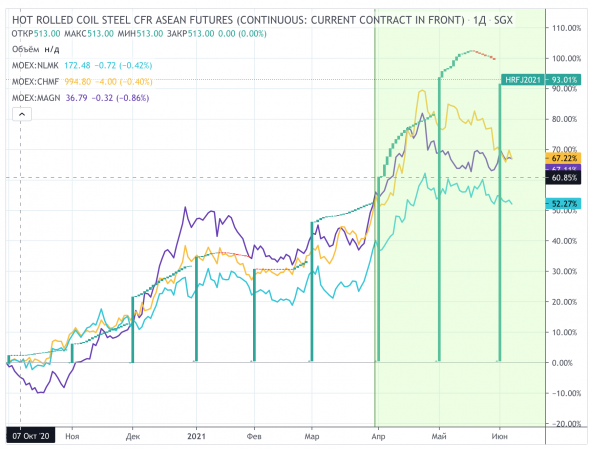

Близиться сезон отчетов металлургов или как на этом заработать ?

- 09 июня 2021, 11:00

- |

До начала сезона квартальных фин. отчетов у металлургов осталось чуть больше месяца или 4 недели и сейчас начинается самое интересное особенно для ММК, так как осталась неделя до выплаты дивов, которая часто сопровождается ралли примерно на размер дивиденда, но как минимум останемся в боковике.

После дивов, нас ждет падение(усреднение, регрессия) цены до

других сталеваров(Северстали)

Вот моя идей с прошлого квартал

По которой видно, что они ходят вместе за фьючерсом стали.

Так акции будут под давление максимум неделю, а затем повторится резкий взлет непосредственно перед сезоном отчетов(как это было в прошлом) и в момент, под конец всем настоятельно рекомендую выходить в кеш

И вот свежая идея по ММК с расчетом будущей EBITDA, которая касается всех сталеваром, просто мне было проще сфокусироваться на ММК.

( Читать дальше )

Усиленные Инвестиции: обзор за 28 мая - 4 июня

- 07 июня 2021, 21:54

- |

Русагро вырос на 0.8%. Позитивен рост цен на свинину и пшеницу в РФ. Негативно снижение цен на масло в РФ. Потенциал роста и целевая цена увеличились на 2%. Компания намерена расширить и реконструировать маслоэкстракционные заводы в Аткарске и Балакове.

Полиметалл снизился в цене на 0.5% на фоне укрепления рубля. Негативно снижение цен на золото и серебро, а также рост цен на дизельное топливо в РФ. Потенциал роста снизился на 1%, целевая цена уменьшилась на 2%. Сообщается об обнаружении нового золотоносного тела на руднике Лунное.

Фосагро вырос на 3.2% (с учетом дивидендной отсечки), несмотря на укрепление рубля. Позитивен рост цен на карбамид, NPK и аммиачную селитру, а также снижение цен на электричество. Негативно повышение цен на калийную соль, серу, и аммиак. Потенциал роста снизился на 1%, целевая цена выросла на 1%. Компания

( Читать дальше )

Белоусов снова раскритиковал металлургов

- 07 июня 2021, 08:39

- |

Первый вице-премьер РФ Андрей Белоусов На ПМЭФ:

Мы все взяли у банков в виде заимствований. Я им честно сказал: вы устроили какие-то вопли из-за нескольких десятков миллиардов рублей при вашем росте EBITDA и доходов. Мы спалили на этой истории, на поддержке (экономики в пандемию) 4 триллиона рублей, у вас ничего не взяв, мы взяли у банков в виде заимствований. Сейчас государственный внешний долг меньше 80 миллиардов долларов, это примерно 5% ВВП. Это очень мало. Нам все говорят: заимствуйте больше. Не будем. А вот корпоративный был большим. Сейчас он у нас меньше 400, если говорить точно — около 380 миллиардов, это очень мало. Если посмотреть по компаниям, это благодаря санкциям. Нас научили европейцы и американцы на собственные ресурсы опираться.

Путин: судья между Белоусовым и металлургами

- 05 июня 2021, 13:00

- |

«Я прошу коллег. Я их всех знаю поименно, мы с ними знакомы много лет — не обижаться на Андрея Рэмовича Белоусова, он в таком запале дискуссионном может быть высказался неколько резковато».

🤦 У каждого из нас на работе есть подобные Белоусову коллеги (зачастую, дедушки), к идеям и инициативам которых руководство относится с высокой долей скепсиса и иронии. Их фантазии, порой, бьют через край, но к ним совершенно не относятся серьёзно. У меня ощущение, что Белоусов, даже несмотря на свой ещё относительно молодой возраст 60+, из той же серии. Печально только, что будучи вице-премьером надо всё же фильтровать поток высказываний, ведь словесные интервенции из его уст приводят к губительной волатильности на рынках, но это уже вопрос другой.

( Читать дальше )

Новый проект НЛМК знаменует еще один шаг на пути к производству более экологичной стали - Альфа-Банк

- 04 июня 2021, 15:54

- |

Новые мощности будут построены на базе Стойленского горно-обогатительного комбината в Белгородской области. НЛМК планирует запустить новый агрегат по производству окатышей в 2027 г. и агрегат по производству горячебрикетированного железа в 2028 г. Произведенные объемы продукции могут быть направлены на экспортные рынки. Внутренняя переработка предполагает строительство нового литейно-прокатного комплекса, решение по которому ожидается в 2024.

НЛМК, который произвел 18,5 млн т железорудной продукции в 2020 г., на 100% обеспечен собственной железной рудой. Новый проект знаменует еще один шаг на пути к производству более экологичной стали, так как производство металлизированных окатышей и горячебрикетированного железа открывает производителям стали большие возможности по сокращению углеродного следа. Заявленный объем мощностей по производству ПВЖ и ГБЖ указывает на то, что НЛМК может удержать позиции крупного экспортера полуфабрикатов при пессимистичном сценарии жесткого ужесточения ограничений со стороны ЕС по импорту продукции с высоким углеродным следом. Мы считаем новость ПОЗИТИВНОЙ на долгосрочном горизонте без эффекта на текущую оценку стоимости.Краноженов Борис

«Альфа-Банк»

Тем временем ожидается, что мировое потребление ГБЖ/ПВЖ увеличится до 124 млн т к 2030 г., что на 18% выше уровня 2020 г. Металлоинвест, представленный Лебединским ГОКом, остается основным поставщиком ГБЖ в России. Недавно он объявил об инвестициях в размере 160 млрд руб. в дальнейшее развитие Лебединского ГОКа и Оскольского электрометаллургического комбината. Консолидированное производство ГБЖ/ПВЖ компании достигло 7,8-млн т в 2020 г.

Новое производство НЛМК в Белгородской области вписывается в зеленую повестку - Атон

- 04 июня 2021, 11:34

- |

НЛМК и Минпромторг РФ подписали меморандум о намерениях по проекту строительства нового производства на базе Стойленского ГОКа. Проект предполагает расширение действующего карьера с ростом объемов добычи железной руды с 43 млн т до 67 млн т в год, строительство новых мощностей по обогащению на 10 млн т концентрата, фабрики окомкования мощностью 9 млн т окатышей и цеха по производству горячебрикетированного железа (ГБЖ) мощностью 2.5 млн т. Инвестиции составят в общей сложности в районе 250 млрд руб. ($3.3 млрд). Реализация проекта запланирована на 2024-2027, а поэтапный ввод в эксплуатацию — на 2027-2028.

Мы рассматриваем данное заявление как быстрый ответ на призыв правительства к увеличению инвестиций. Этот проект имеет смысл, учитывая конкурентные преимущества НЛМК в плане себестоимости добычи железной руды, и он отлично вписывается в новую «зеленую» повестку ESG. Тем не менее, 2024 год, когда планируется старт капзатрат — слишком отдаленная перспектива, и мы не ожидаем сильной реакции рынка на новость. Подтверждаем рейтинг ВЫШЕ РЫНКА.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал