НЛМК

Не имей сто рублей, а имей 100 друзей (пост 427)

- 16 декабря 2020, 14:45

- |

комментарий моего подписчика на мой канал

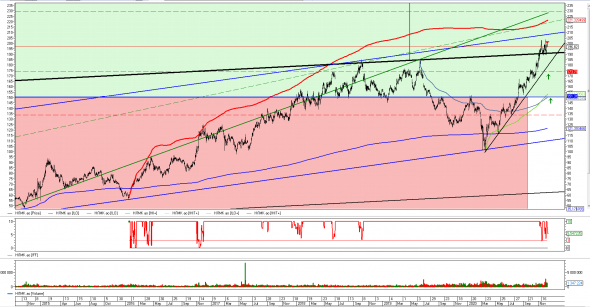

Сначала о делах. Дождался я своей цены по НЛМК и частично продал его. Смотрим скрин:

Продал частично НЛМК, на руки чистыми 5360 рублей, это хорошая добавка к пенсии пенсионеру. В сахарном песке это 107 кг.

А вот информация поинтереснее. Моя знакомая сняла короткометражку про мой гараж в Текстилях. Итак, я его могу сдать в аренду на длительное время или продать.

Смотрим кино 1 :

Вход в кооператив:

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Усиленные Инвестиции: обзор за 4 - 11 декабря

- 14 декабря 2020, 14:09

- |

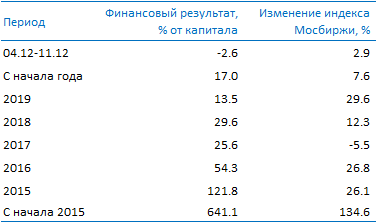

Уважаемые коллеги, представляем итоги последней недели:

Портфель скорректировался на 2.6% (-2.4% совокупно с учетом Evraz и Petropavlovsk на бирже LSE) против индекса Мосбиржи +2.9%

Evraz +2.1%, Petropavlovsk -3.0% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 8.2% от совокупного

По основным компаниям изменения: Русагро -1.4%, НЛМК +6.3%, Норникель +3.8%, Полиметалл +0.7%, Фосагро +0.5%, Петропавловск -4.5%, QIWI -24.0%, Магнит +7.8%, Лента +3.1%, Северсталь +3.0%, X5 +2.6%, Полюс -1.1%, М.Видео -2.3%

Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

ММК предупреждает о потенциальном снижении цен на сталь - не так плохо для металлургов

- 14 декабря 2020, 14:04

- |

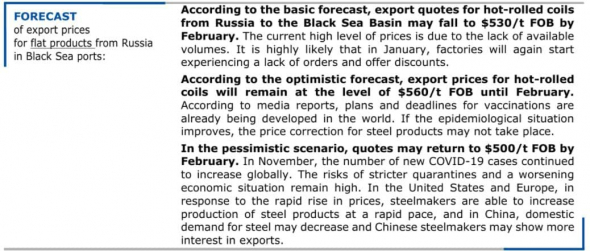

Экспортные котировки г/к проката FOB Чёрное море могут снизиться до 530-560 $/т с текущих 615$/т (- 9-14%) к февралю 2021 г.

( Читать дальше )

Хлопчики, продал на 12 секунде ... (пост 422)

- 11 декабря 2020, 11:30

- |

Хлопчики, теперь я приношу извинения держателям бумаг НЛМК, немного пощипал ваши карманы. Смотрим скрин:

На 12 секунде с открытия Биржи продал 1800 бумаг НЛМК))))) Чистыми на руки 8707,29 руб. это хорошая добавка к пенсии пенсионеру. Это в сах. песке будет 174 кг.

Ваш все тот же самый,

S.Hamster ( канал в Telegram: @Hamster1955 ( 578 подписчика) )

- Друзья(253)

- Подписчики(579)

- Читаю(281)

- Мой ЧС(36)

- Добавлен в ЧС(750)

P.S. Сообщаю, что 12 января 2021 года мне будет 99 лет наоборот. Поэтому поздравлять словами это одно, но лучше все-таки деньгами. У меня 253 друг по списку, вот и посмотрим какие они мне друзья. Кстати, подписчиков у меня здесь 579 — если хотите дальше читать мои важные жизненные опусы, тоже от вас хотелось бы материального вознаграждения! Так что подумайте над моим предложением. Я буду рад любым суммам от 10+ рублей, комиссий по переводу нет, если вы работаете по системе быстрых платежей. Заодно и опробуете эту систему (СБП)

Деньги можно слать заранее, пометку делайте «ДР» в переводе!)))))

Моя карточка сбера: 2202200804644100

Новости компаний — обзоры прессы перед открытием рынка

- 11 декабря 2020, 08:53

- |

Иностранцы для хорошего обращения. Что дали зарубежные инвесторы российскому рынку акций

После двухлетнего перерыва доля международных инвесторов в свободно обращающихся акциях российских компаний снова начала расти и приближается к половине. Такая сильная зависимость потенциально несет риски падения рынка в случае массового ухода нерезидентов. Но в то же время иностранные инвесторы способствуют росту диверсификации и качества эмитентов. В результате значимость российского рынка увеличивается — на него возвращаются эмитенты, размещавшиеся ранее за рубежом, а новые IPO проводятся с двойным листингом. Растет и общая капитализация, хотя пока она остается на уровне всего порядка 1% от мировой.

https://www.kommersant.ru/doc/4606175

ЦБ поставил на опыт. Квалификацию руководителей профучастников оценят по-новому

( Читать дальше )

НЛМК, ММК и Северсталь могут генерировать дивидендную доходность 18-21% - Sberbank CIB

- 10 декабря 2020, 17:15

- |

С середины октября, когда мы дали рекомендацию ПОКУПАТЬ акции российских производителей плоского стального проката, экспортные цены на плоский прокат выросли более чем на 30%. Этому способствовал высокий спрос и рост цен в Азии на фоне масштабного стимулирования в Китае и восстановления производства в Индии. Кроме того, новости о высокой эффективности вакцин от COVID-19 усилили надежды на быстрое восстановление глобальной экономики в 2021 году. В результате на развитых рынках наблюдается дефицит предложения стали. В частности, такая ситуация наблюдается в Европе, где последствия карантинных мер осенью были относительно умеренными, а промышленное производство восстанавливается быстрыми темпами. Экспортная цена на российский горячекатаный прокат (FOB Черное море) выросла до $645 за тонну, а экспортная цена слябов (FOB Черное море) — до $538 за тонну. В связи с этим, с учетом спотовых цен на сталь и сырье, а также текущего курса рубля к доллару наши годовые оценки EBITDA для российских производителей плоского стального проката выросли на 50-100%.

( Читать дальше )

Fletcher Group продала 2,1% акций НЛМК на сумму около $325,64 млн

- 07 декабря 2020, 19:30

- |

Структура Владимира Лисина — Fletcher Group Holdings — продала около 87,79 млн обыкновенных акций НЛМК по цене в $2,535 за бумагу и чуть более 4 млн ГДР (10 обыкновенных акций НЛМК) по цене в $25,35 за штуку.

Таким образом, общая сумма продажи составила порядка $325,64 млн.По итогам сделки под контролем Fletcher Group Holdings осталось 79,3% акций НЛМК.

Число акций НЛМК в свободном обращении увеличилось до 20,7%.

источник

Прогноз на неделю с 07.12.2020

- 07 декабря 2020, 03:50

- |

Условные обозначения:

'+' это восходящий канал

'+3%' это восходящий канал с предполагаемым разворотом после +3%

'-' это нисходящий канал

'-3%' это нисходящий канал с предполагаемым разворотом после -3%

'Не +' это НЕ восходящий канал

'Не -' это НЕ нисходящий канал

Аэрофлот (AF) Не -

АлРоса (AL) Не -

Брент Brent (BR) Не -

СеверСталь (CH) ?

Валютная пара Euro|USD (ED) Не -

ФСК ЕЭС (FS) Не -

ГазПром (GZ) Не -

ГМК «Норникель» (GM) ?

Золото Gold (GD) ?

РусГидро (HY) Не -

ЛУКОйл (LK) ?

МосБиржа (ME) ?

Магнит (MN) Не -

МТС (MT) Не +

НоваТЭК (NK) ?

НЛМК (NM) ?

Индекс РТС (RI) Не -

РосНефть (RN) ?

РосТелеком (RT) Не -

СургутНефтеГаз СНГ привилегированные (SG) ?

( Читать дальше )

Результат за неделю с 30.11.2020

- 07 декабря 2020, 02:35

- |

За неделю цена портфеля изменилась на -6,01% (или на 1,5 п.п. от исходной цены портфеля). Гарантийное обеспечение изменилось с 148% до 159% средств, размещённых на рынке в начале года.

При этом зафиксирована прибыль:

| ЛУКОйл | 898.00 |

| ММК | 654.00 |

| НоваТЭК | 1423.00 |

| Платина | 938.69 |

| РосНефть | 856.00 |

| Серебро | 5967.45 |

| СургутНефтеГаз | 588.00 |

| ТатНефть | 799.00 |

| TCS | 772.00 |

| Яндекс | 1702.00 |

| Сумма |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал