НОВОСТИ

«Бронзовый лебедь» прилетел на рынок меди

- 04 сентября 2017, 07:21

- |

«Лебеди» бывают разные – черные, серые, красные. Под этими птицами принято подразумевать маловероятные, трудно прогнозируемые события, которые способны ударить по финансовым активам.

«Бронзовый лебедь» прилетел из Китая и вызвал дисбалансы на рынке меди, способствуя взлету фьючерсов на медь. Буквально за три месяца декабрьские фьючерсы на медь выросли на 21% на американской бирже CME. Давайте разберемся в причинах роста. Стоит ли ждать продолжения ралли?

Что произошло

В среду из хранилищ «Лондонской биржи металлов» (LME) было изъято рекордное количество запасов меди за всю историю сбора статистики с 1996 года. Сокращение запасов продолжалось более 19 дней подряд. Тем временем, в Шанхае запасы меди также уменьшаются.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Быки, Медведи балансируют рынок нефти, паника исключена.

- 03 сентября 2017, 04:08

- |

Уловив ситуацию по состоянию мирового нефтяного баланса вы сможете правильно, качественно и грамотно спрогнозировать дальнейшее развитие и изменение цен на сырую нефть.

Это фундаментальное влияние. Основанное на естественном изменении рынка и зависимости конъюнктуры рынка от цены.

В настоящее время рынок нефти сбалансирован, установлено равновесие спроса и предложения. А именно официальные данные от энергетической ассоциации америки(EIA) показали, что за июль при средней цене на нефть марки WTI в 46,5 долларов за баррель, спрос был меньше, чем предложение всего на 3 тысячи баррелей в сутки.

Это означает, что дальнейший рост или снижение цены будет оказывать прямое влияние на результаты работы в нефтяном добывающем секторе мировой промышленности.

( Читать дальше )

Американские санкции более вредны для Европы, чем для России, считает российский законодатель

- 03 сентября 2017, 02:11

- |

Америка ввела новые санкции в отношении России в начале августа. Они влияют на людей и компании, которые вкладывают определенные суммы в российские трубопроводы для экспорта.

А Европа имеет тесные связи с Россией, когда речь заходит об энергетическом секторе.

Нам нужна более интегрированная Европа, говорит министр экономики Франции.

Санкции США против России в конечном итоге окажут большее влияние на Европу, чем на Москву, сказал в субботу заместитель премьер-министра России.

Америка ввела новые санкции в отношении России в начале августа, основываясь на предыдущих санкциях, направленных на вмешательство в выборы в США в 2016 году, нарушения прав человека, аннексию Крыма и предполагаемую дестабилизацию восточной Украины.

«Моя оценка заключается в том, что санкции США в конечном итоге приносят больше вреда Европе, чем России, а также в результате наших контр-санкций, которые создают издержки за простой для европейской экономики», — сказал Аркадий Дворкович CNBC в кулуарах форума Ambrosetti в Италии.

( Читать дальше )

Глобальные потоки нефти и продуктов расширяются

- 02 сентября 2017, 11:48

- |

— Хэрви на этой неделе успокаивается, а спреды продуктов увеличились до многолетних максимумов. По оценкам консенсус прогноза, мощность нефтеперерабатывающих мощностей снизилась на 4,4 млн баррелей в сутки, а перебои в добыче нефти составили менее 1 млн. баррелей в сутки.

— Перегонка на нефтеперерабатывающих заводах привела к глобальным торговым потокам, что привело к резкому увеличению поставок чистой продукции из Европы и Азии в США, в то время как более 29 миллионов баррелей сырой нефти простаивали в USGC из-за закрытия порта. Колониальный трубопровод Хьюстона восточного побережья был вынужден закрыть свою основную дизельную линию в среду и планировал закрыть свою линию бензина вчера, сократив существенные потоки продуктов на ключевые рынки. По оценкам Motiva, их нефтеперерабатывающий завод Port Arthur объемом 603 тыс. баррелей в сутки (крупнейший в США) будет закрыт на срок до двух недель.

— Citi, ING и Goldman все утверждали, что WTI и Brent могут продолжать снижаться по мере того, как наводнения в USGC сохраняются, и стремительные спреды продуктов выявили значительный стресс от существующих требований к хранению и доставке в ближайшие недели. Тем не менее, с точки зрения сроков восстановления рынка, спрэд WTI F18 / J18, дающий 20 центов в месяц контанго, подразумевает, что трейдеры ищут жесткий рынок, который появится в ближайшие месяцы. Агрессивный откат цены с минимума в 45,58 долл. США против краха в предполагаемой волатильности опциона назад в сторону 26% предполагал высокую степень уверенности в том, что ограниченная по диапазону цена будет сохраняться.

( Читать дальше )

Baker Hughes: количество буровых установок в США увеличилось на 3 единицы до 943

- 02 сентября 2017, 10:49

- |

Расчет Baker Hughes активных американских буровых установок подскочил на 3 единицы за неделю, закончившуюся 1 сентября до 943 штук.

Из которых количество нефтяных буровых не изменилось с уровня 759 штук, по сравнению с прошлой неделей. Установки ориентированные на природный газ прибавили еще 3 единицы до 183 штук.

Количество буровых установок в США выросло на 446 единиц за год, нефтяные на 352 и газовые на 95 единиц.

Количество морских буровых установок в США сократилось на 1 буровую установку с прошлой недели до 16. Этот показатель вырос на 6 за год.

В Канаде общий объем буровых установок упал на 16 единиц на этой неделе до 201. Буровые установки для нефти упали на 13 единиц до 102, а газовые буровые потеряли 3 единицы до 99.

Нефть стабильна, ОПЕК теряет деньги

- 02 сентября 2017, 04:44

- |

Но если тогда цена на нефть выросла на ожиданиях каких то серьезных решений от ОПЕК, авансировав картелю, в надежде на дополнительные сокращения, то теперь это произошло исключительно естественным образом, за счет установившегося баланса на рынке нефти.

Позже 10 августа вышел отчет ОПЕК (Monthly oil market report). Исходя из которого рынок отреагировал недельным снижением. Этот отчет создал медвежье настроение и глобальный медвежий тренд для нефтяных котировок.

30 августа цена нефти снизилась к отметкам 45.8 доллара за баррель WTI.

( Читать дальше )

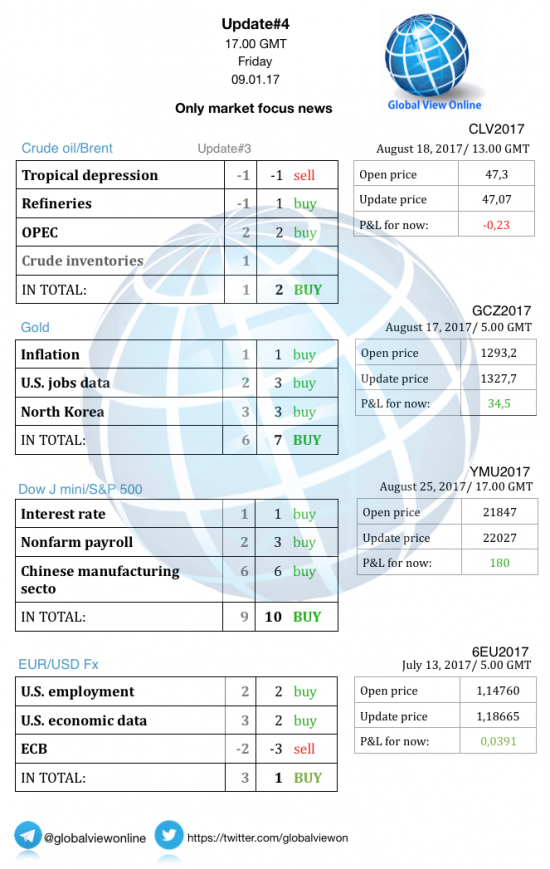

#4 Новостной бриф (нефть/золото/акции/евро)

- 01 сентября 2017, 20:28

- |

Доброго вечера всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 18 августа (3 обновление) — новостной фон 2 балла — остаемся в покупке

— по золоту: лонг с 17 июля (1 обновление) — новостной фон 7 баллов — остаемся в покупке

— по Dow и SP500: лонг с 25 августа (4 обновление) — новостной фон 10 баллов — остаемся в покупке

— по евро: лонг с 13 июля (1 обновление) —новостной фон 1 балл — остаемся в покупке

Санкции не я придумал..

- 01 сентября 2017, 16:34

- |

Санкции США предполагают возможный отказ России от услуг Европейских компаний. Это может быть интерпретировано как торговая война. Об этом часто говорят Российские чиновники. Отсутствие интереса, основанного на том, чтобы пробовать направлять финансирование внутри страны. Скорее всего, это и есть результат такой реакции правительства.

Несмотря на Европейское недовольство, которое проявлялось не однократно. Можно было удежаться.

Соединненые штаты америки никак не заинтересованы в программе Северный поток — 2. Тем не менее, Европейцы также осуждают США. Желая, чтобы для развития отношений между Россией и США было меньше преград. А компания по производству труб и продажа их Газпрому двигалась.

Удивительно, но у самих в настоящее время аналогичные условия финансирования с США. А США теряют долю среди возможностей проявить себя в мировых инвестициях.

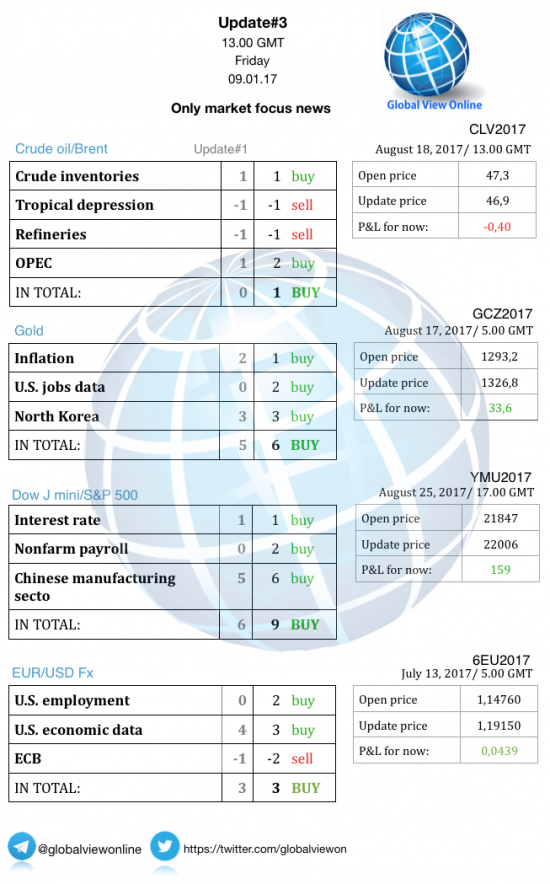

#3 Новостной бриф (нефть/золото/акции/евро)

- 01 сентября 2017, 16:23

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 18 августа (3 обновление) — новостной фон 1 балл — остаемся в покупке

— по золоту: лонг с 17 июля (1 обновление) — новостной фон 6 баллов — остаемся в покупке

— по Dow и SP500: лонг с 25 августа (4 обновление) — новостной фон 9 баллов — остаемся в покупке

— по евро: лонг с 13 июля (1 обновление) —новостной фон 3 балла — остаемся в покупке

Российская энергия не подвержена санкциям США

- 01 сентября 2017, 16:14

- |

Президент Трамп подписал ряд санкций против России, Венесуэлы и Северной Кореи. Считается, что это специально направлено на энергетическую отрасль России. Идея санкций, теоретически, заключается в том, чтобы надавить на правительство и заставить изменить свое поведение. В действительности, санкции США в отношении России, похоже, не имеют желаемого эффекта, и это обычное дело для российского нефти и газа, сообщается в отчете Reuters со ссылкой на некоторых местных инсайдеров отрасли.

Нефтяная промышленность России была целью санкций США с 2014 года с карательными мерами, включая ограничение доступа E&P к иностранным кредиторам, что было основным источником финансирования до присоединения Крыма.

Теперь самая большая проблема, по мнению Reuters, заключается в том, чтобы найти способ сокращения периода, в течение которого предприятия, базирующиеся в США, смогут поставлять российским энергетическим фирмам финансирование. До 2 августа этот период составлял 90 дней, что давало хэджерам достаточно времени для осуществления торговли, которые предварительно проплачивают груз для покупателя, чтобы держать под контролем ликвидность, объясняют авторы Reuters Катя Голубкова и Глеб Городекин.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал