Налоги

17 ноября - общефранцузская национальная забастовка . Готовим попкорн

- 16 ноября 2018, 11:16

- |

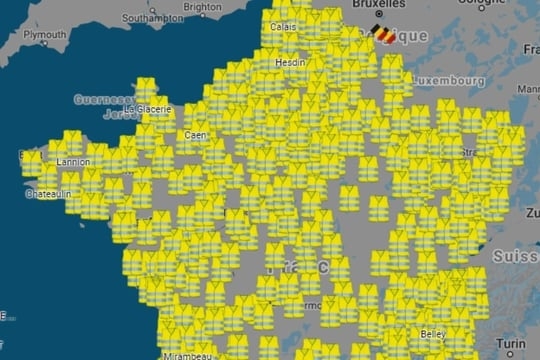

В конце октября во французских социальных сетях начала набирать силу протестная акция, названная «желтые жилеты». Её организаторы призвали всех жителей выехать в этот день на дороги Пятой республики и устроить глобальную акцию «Улитка», парализовав тем самым движение на главных магистралях. Акция эта в протест против повышения цен на топливо и глобальное повышение налогов.

На сегодняшний день известно, что в акции примут участие практически все регионы Франции. Несмотря на последнее заявление премьер-министра Франции Эдуарда Филиппа, где он заявил, что будут применяться меры в случае возникновения «дорожный блокады» и что необходимо уважать закон и не мешать движению транспорта, пыл и недовольство «жёлтых жилетов» не охладились. По некоторым данным акция продлится три дня, хоть и основные «ударные» силы брошены именно на 17 ноября.

- комментировать

- Комментарии ( 114 )

Новостной фон четверг-пятница

- 15 ноября 2018, 08:53

- |

(копипаст))

Ниже представлены основные события дня, способные оказать

влияние на котировки российских активов (время московское).

ПОЛИТИКА

— Пройдет брифинг президента РФ Владимира Путина в Сингапуре

ЭКОНОМИКА

— Состоится встреча банкиров с руководством ЦБ РФ

«Регулирование деятельности кредитных организаций Банком России»

— Рейтинговое агентство Эксперт РА проведет конференцию

«Кредитные риски в России: тренды и прогнозы»

— «Дочка» Сбербанка BI.ZONE проведет конференцию о

кибербезопасности

НОВОСТИ КОМПАНИЙ

— Совет директоров Алросы рассмотрит новую версию стратегии

на 2018-2024 годы

— Черкизово представит финансовые результаты за 3 квартал

2018 года

РОССИЙСКАЯ СТАТИСТИКА

— Совэкон опубликует ежемесячные данные об экспорте зерна

ДЕНЕЖНЫЙ РЫНОК

Четверг 15 ноября

— Уплата страховых взносов во внебюджетные фонды -

формальный старт налогового периода

— Аукцион репо Казначейства РФ, 100 млрд р на 1 дн

— Депозитный аукцион Казначейства, $500 млн на 12 дн

Пятница 16 ноября

— Аукцион репо Казначейства РФ на 3 дн

ЗАРУБЕЖНЫЕ СОБЫТИЯ И СТАТИСТИКА

( Читать дальше )

Налоговый период скоро завершается, и наши налоговые упЫри снова хотят выпить всю мою кровь до дна (((

- 14 ноября 2018, 06:08

- |

Заплати налоги и спи спокойно (навеяло историей про банки и дебилов которые там работают) !!!

- 12 ноября 2018, 15:01

- |

Дальше без комментариев...

Уважаемый пользователь!

Сервис авторизации через Госуслуги (ЕСИА) временно не доступен. Выберите другой способ входа в личный кабинет или попробуйте ещё раз позднее.

Вернуться к форме авторизации

Кто собрался 4% платить подымите руки )))

Не ввози!

- 08 ноября 2018, 23:09

- |

news.mail.ru/society/35318041/?frommail=1

Ну что, есть тут кто зарабатывает? или только болтать умеем?

- 06 ноября 2018, 14:02

- |

Наше белорусское законодательство требует платить подоходный налог не с дохода, а с прибыльных сделок, без учета убыточных. Т.е. может оказаться, что налог больше дохода.

Интересует, как с этим обстоит дело в других странах.

Надеюсь на ответы от джентльменов, лично имевших опыт уплаты.

Спасибо за внимание.

Заработавший $125 000 трейдер должен выплатить $400 000 налогов

- 06 ноября 2018, 11:35

- |

Интересную историю рассказал американский студент и пользователь Reddit. В прошлом году он вложил в криптовалюту $5 000 и смог превратить их в $880 000. Однако, учитывая снижение криптовалютного рынка, на данный момент его портфель оценивается в $125 000. Несмотря на это, ему пришел налоговый счет на $400 000.

Пользователь сообщил, что перевел $5 000 на биржу Coinbase и начал торговать. В мае 2017 года он вложил все средства в эфир и это оправдало его надежды – после определенного периода торговой активности в декабре его портфель вырос до впечатляющих $880 тысяч.

«Я подписался на это и вложил половину всех своих накоплений в крипту. Вроде бы звучит солидно, но на самом деле пять тысяч – не так много. Мне надо было послушать народ и вывести деньги в фиат когда я достиг $880 тысяч. Но я подумал, что выводить нужно после достижения $1 млн. И как раз тогда рынок начал погружаться на дно», – рассказывает трейдер.

( Читать дальше )

Хочу поговорить о наболевшем – о налогах. Если еще точнее, я хочу попытаться понять каковы реальные налоги в России.

- 03 ноября 2018, 09:39

- |

Надо понимать что налоги бывают прямые, которые мы платим самостоятельно, и косвенные, их мы платим через налоговых агентов, например, покупая товары в магазине.

Начнем с заработной платы, где большинство людей думают что они платят те самые 13% и все, но это миф, не забывайте про:

Оплата взносов в медицинские фонды.

Оплата взносов в медицинские фонды.

( Читать дальше )

Все таки налоги на сырьевиков повышены будут?

- 28 октября 2018, 16:45

- |

Рентабельность EBITDA сырьевых компаний:

(ссылка на таблицу)

Распад — высокая рентабельность — временное явление. Цены упадут, снова будет жопа.

Полюс — стабильно высокая рентабельность. В зоне риска.

Алроса, ГМК — по идее тоже могут обложить доп налогом. Только у ГМК есть проблемы Дерипаски.

Металлургов наверное таки трогать не будут, так как там не чистый сырьевой экспорт.

Уралкалий — почему-то не попал в табличку, рентабельность выше 48%.

А если я нерезидент? Налоги для ИП (нерезидента): УСН и НДФЛ

- 24 октября 2018, 16:36

- |

Физическое лицо осуществляет торговые операции на фондовом рынке через иностранного брокера и при этом он зарегистрирован как ИП. Плюс ко всему, он еще и постоянно проживает за пределами РФ.

Всем добрый день. Меня попросили дать ответ на вопрос для предпринимателя – какие налоги надо платить в России, и по какой ставке, если ИП постоянно проживает за пределами Российской Федерации, но он был ранее зарегистрирован как предприниматель и при этом выбрал «упрощенку».

Полное разъяснение представлено у меня на моем сайте (статья вышла очень большая). Сюда я хочу вставить таблицы, они удобно помогут вам разобраться с тем, надо ли платить налог ИП и сдавать отчетность.

Если есть вопросы и конкретные ситуации – пишите, помогу разобраться.

Итак, первое…

УСН для нерезидента ИП

Вывод для нерезидента – если ИП работает на упрощенной системе налогообложения и среди его доходов есть доходы, которые поступают от источника, расположенного за пределами Российской Федерации, то такие доходы не облагаются налогом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал