Нефтяные компании

Вероятное повышение пошлин на нефтепродукты негативно для акций нефтяных компаний

- 08 июня 2018, 12:56

- |

Вчера во время Прямой линии с президентом Владимиром Путиным было много вопросов относительно сильного роста внутренних цен на моторные топлива. Вице-премьер Дмитрий Козак, который курирует нефтяной сектор, рассказал во время «горячей линии», что правительство рассматривает возможность гибкого повышения экспортных пошлин на нефтепродукты в качестве наказания для нефтяных компаний за чрезмерное повышение внутренних цен на топливо, чтобы снизить экспортный нетбэк для нефтепродуктов. Путин поддержал эту меру. Козак рассматривает увеличение ставок экспортных пошлин на величину вплоть до 90% для бензина, но выразил личную надежду, что эта дополнительная мера никогда не понадобится.

Возможность гибкого повышения ставок экспортных пошлин на моторные топлива возвращает нас к временам налогового режима 60-66-90 в российском нефтяном секторе, который действовал с 2011 года до начала налогового маневра. Этот режим, в частности, предусматривал заградительную ставку экспортной пошлины на бензин в 90%, чтобы избежать дефицита на внутреннем рынке, тем самым искусственно подрывая привлекательность экспортных рынков. Во-первых, еще предстоит понять, как будет действовать новая мера в реальности, и будет ли она способствовать сдерживанию роса внутренних цен на нефтепродукты. Последнее имеет серьезные фундаментальные причины — слабый рубль, ралли в мировых ценах на нефть и нефтепродукты, повышение ставок акцизов (будут снижены с 1 июля). Во-вторых, идея повышения ставок экспортных пошлин на нефтепродукты противоречит практически одобренным планам отмены экспортной пошлины на нефть (а, следовательно, и на нефтепродукты, так как она рассчитываются как доля экспортной пошлины на нефть) к 2024 году. Мы не понимаем, как эти два диаметрально противоположных плана будут сосуществовать в перспективе. В любом случае любые изменения в налоговом режиме для российского нефтяного сектора НЕГАТИВНЫ для акций нефтяных компаний, и в частности, ставят под вопрос любые инвестиции в перерабатывающий сегмент и модернизацию НПЗ. Мы полагаем, что идея Козака встретит сильное сопротивление со стороны российских нефтяных компаний, и, скорее всего, последуют дальнейшие дискуссии об изменениях в налоговом режиме для перерабатывающего сектора.АТОН

- комментировать

- Комментарии ( 0 )

Акции рос.нефтяников

- 23 апреля 2017, 18:17

- |

Мне больше нравится Сургут-п, я его взял еще по 32, правда совсем немного.

P.S. Жду нефть по 35 и начинаю покупать забугорные нефтяные компании.

( Читать дальше )

Компенсация нефтяным компаниям за снижение добычи не обсуждается

- 07 декабря 2016, 13:15

- |

Вопрос о какой-либо компенсации не поднимался… В целом повышение цены на нефть в результате принимаемых мер (по сокращению добычи), повышение на каждые пять долларов приносит определенные дополнительные доходы как в бюджет страны, так и для самих нефтяных компанийТАСС

Отчеты нефтяных компаний: восстановление еще далеко

- 28 октября 2016, 15:38

- |

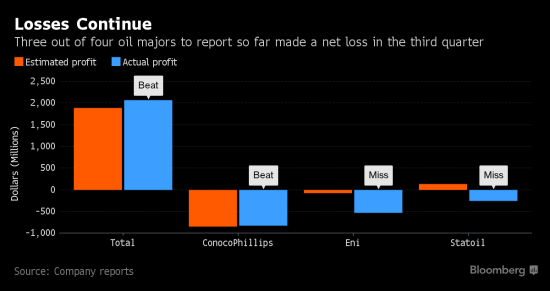

Из четырех нефтяных компаний, отчитавшихся недавно — Statoil ASA, Eni SpA, Total SA and ConocoPhillips — три показали чистый убыток и две из них оказались хуже, чем ожидали аналитики. Падение нефтяных цен два года назад вынудило компании отложить свои проекты, отменить многомиллиардные инвестиции и сократить тысячи рабочих мест, однако несколько признаков указывают на передышку.

Скоро отчитаются Exxon Mobil Corp., Chevron Corp., BP Plc и Royal Dutch Shell Plc и инвесторам следует избегать неприятных сюрпризов, которые могут вылезти в отчетности, хотя есть несколько проблесков во мраке.

Низкие цены

Цены на нефть почти удвоились с 12-летних минимумов, которых они достигли в первом квартале, но большинство производителей все еще не в состоянии покрыть свои затраты и сделать выплаты акционерам без привлечения еще больших кредитов. Brent, при средней цене 46,99 долл. за баррель в третьем квартале выросла выше 50 за этот месяц после удивительного соглашения ОПЕК снизить производство нефти. Но этого недостаточно для франзузской Total, которая стремится снизить затраты до уровня, при котором она сможет выплачивать дивиденды из денежного потока при цене нефти около 55 долл. за баррель в 2017. Eni возможно нужно, чтобы нефть была по 60, чтобы достигнуть той же цели. Точка безубыточночти у Статойла — может достигать 65 долл. за баррель.

( Читать дальше )

Убытки европейских нефтефирм // Таблица

- 26 февраля 2016, 19:48

- |

( Читать дальше )

"Открытие газа" в Грузии. Что стоит за громкими заголовками?

- 04 февраля 2016, 17:08

- |

По словам главы Frontera Resources Стива Никандроса, газ из Грузии будет продаваться на рынке в течение 10 лет и «изменит правила игры в поставках газа».

Экспорт предполагается начать в ближайшие пять лет, рынками сбыта должны стать Турция и страны Восточной Европы. Летом прошлого года Frontera Resources подписала меморандум о взаимопонимании с Украиной. Американская компания сообщила о своем намерении поставлять на Украину из Грузии газ в сжиженном виде (СПГ) со своих грузинских мощностей. Как говорил тогда украинский премьер-министр Арсений Яценюк, FR также заявила о своем намерении построить на Украине регазификационный терминал для приема СПГ, но подробностей не сообщил.

( Читать дальше )

Около трети американских нефтяных компаний могут стать банкротами

- 13 января 2016, 06:36

- |

В понедельник цены на нефть упали более чем на 5%, приблизившись к отметке в $30 за барр. По мнению ряда инвестбанков, в частности, Morgan Stanley, Goldman Sachs и Citigroup, – это еще не предел.

«Жертв» подобной ситуации немало, и среди них – нефтяная индустрия США. Как сообщила исследовательская организация Wolfe Research, около трети нефтегазовых предприятий могут объявить о банкротстве и реструктуризации к середине 2017 года. Некоторые из них выживут, если нефть отскочит, как минимум, к $50 за барр.

По данным юридической фирмы Haynes & Boone, более 30 небольших компаний индустрии с совокупной задолженностью порядка $13 млрд уже инициировали процедуру банкротства. В свою очередь, аналитики Morgan Stanley указывают на тот факт, что нынешний обвал нефти длиннее и глубже предыдущих пяти медвежьих трендов, образовавшихся за период с 1970 года.

Согласно оценке консалтинговой фирмы AlixPartners, нефтегазовые компании США каждую неделю теряют около $2 млрд. А их бюджеты могут быть урезаны на 51% по сравнению с 2014 годом (данные инвестдома Cowen). Учитывая высокую долговую нагрузку, обусловленную осуществлявшимися ранее значительными капрасходами и низкими процентными ставками, ситуация становится особенно плачевной. Более 40% выручки за 3-й кв. было направлено многими компаниями лишь на обслуживание долга. Часть задолженности была признана проблемной, оказывая нагрузку на американский финансовый сектор.

( Читать дальше )

Громадный отток инвестиций из добывающей отрасли?

- 10 декабря 2015, 10:23

- |

Рубрика как низкие цены влияют на непривлекательность отрасли. Вчера главная новость была про Англо-Американ. Сегодня это Шеврон и Шелл. Шеврон срезал капитальные расходы, что предполагались уже бюджетом на 2016 год, ничтоже сумняшеся поясняя что просто всё что начали уже почти достроили, а новое строить нет смысла. Шелл переоценивает активы в Новой Зеландии, мол а нужны ли они им там, или продавать. CEO Шеврон разошелся и пугает такими словами в интервью:

If you look at the capital that is being withdrawn from the business, hundreds of billions of dollars are being taken out of the business right now." Если вы посмотрите на капитал который уходит из бизнеса, это сотни миллиардов долларов которые изымают прямо сейчас.

Сотни миллиардов это много. Четверть кап. бюджета Шеврон это грубо 10 млрд. долларов. О ком он говорит, что подразумевает? Или жалуется на жизнь таким образом?

Но вряд ли он кого-то разжалобит. Ведь раньше мы видели, что нефть падает по очень серьезным причинам.artemkovtun.livejournal.com/14860.html которые еще больше усугубляются конкуренцией в нефтепродуктах, ключевом факторе нефти

( Читать дальше )

Французская нефтяная компания Total сократит расходы

- 30 сентября 2015, 19:07

- |

В ответ на низкие цены на нефть менеджмент компании решил уменьшить операционные расходы, а также капитальные инвестиции (CAPEX).

В 2015 году капитальные вложения снизятся до $23-24 млрд c пиковых $28 млрд в 2013 году, а в 2016 г. и 2017 г. они составят всего $20-21 млрд и $17-19 млрд соответственно.

Что касается операционных расходов, то их к 2017 году планируется сократить на $2-3 млрд.

По теме: о чем надо помнить, покупая дивидендные акции

Это плохая новость для нефтесервисных компаний, и неплохая – для инвесторов: Total хочет сохранить уровень дивидендов на фоне низких цен на нефть. По словам финансового директора компании, Total не хочет быть первой компанией, которая урежет дивиденды. По оценкам компании, благодаря контролю за расходами и росту производства органического свободного денежного потока при цене на нефть $60 за баррель должно хватить на дивиденды в 2017 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал