Новости рынка

ЧТО ПРОИСХОДИТ В МИРЕ: СТАТИСТИКА, СЛУХИ, ОЖИДАНИЯ

- 22 августа 2019, 19:23

- |

S&P500 вырос на 16% с начала года. Это очень хороший показатель, учитывая средний годовой рост около 14%. Статистически основной движ уже произошел. Плюс американские корпорации снижают объемы выкупа собственных акций с рынка (байбеки). Согласно свежайшей статистике S&P, во 2 кв. компании провели выкупов на $166 млрд против $206 млрд в 1 кв. 2019 года. Объем байбеков упал до минимума с 4 кв. 2017 года. Байбеки выступали надежной поддержкой для рынка акций. Сейчас в условиях снижения активности компаний волатильность рынка только возрастет. Обычно компании сокращают объемы байбеков при ухудшении операционного кеш флоу и в преддверии тяжелых времен в экономике. Сейчас ситуация аналогичная.

По поводу валютной войны США и Китая. В Charles Schwab решили оценить вероятность начала валютной войны со стороны США. Дональд Трамп не раз заявлял о желании снизить стоимость доллара. Но смогут ли американцы противостоять Китаю в валютных войнах?

В США существует фонд под названием Exchange Stabilization Fund (ESF). Это резервный фонд на случай чрезвычайных ситуаций Министерства финансов США, который обычно используется для валютных интервенций. Это дает возможность правительству США влиять на курс валюты, при этом не затрагивая внутреннюю денежную массу. Общая сумма активов этого фонда составляет около $94 млрд. Это очень мало, если сравнивать с валютными резервами Китая, превышающими $3.1 трлн.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

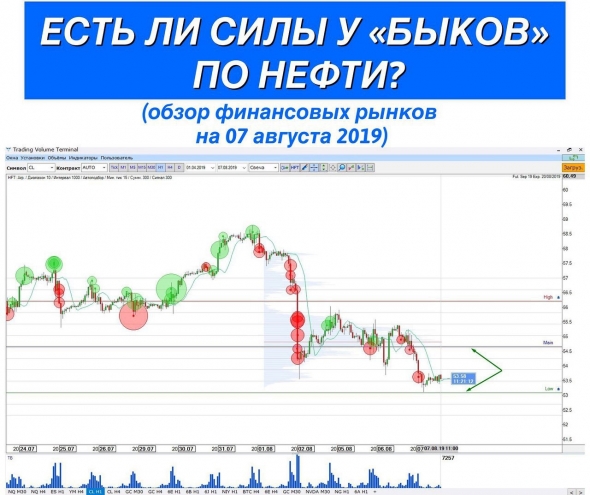

ЕСТЬ ЛИ СИЛЫ У «БЫКОВ» ПО НЕФТИ? (обзор финансовых рынков на 07 августа 2019)

- 07 августа 2019, 13:10

- |

Эксперты Bloomberg полагают, что коммерческие запасы нефти за отчетную неделю до 02 августа снизятся на 3 млн баррелей. Однако, мы видим преобладание продавцов, которое усиливается при росте цен на «черное золото». Вероятно, трейдеров больше всего бесспокоит перспектива избытка предложения, чем краткосрочные изменения по запасам.

Анализируя график цены на нефть марки CL, потенциал роста ограничен отметкой $54.50 за баррель (линия Main). Дальнейший рост под вопросом.

Bloomberg news...

- 11 февраля 2019, 03:01

- |

1 Британские и американские банки глубоко разделены на связи Брексита

До «Брексита» осталось всего семь недель, и не только политики Великобритании горько разделены по поводу выхода страны из Европейского Союза — крупные банки также находятся в ссоре.

Британские кредиторы и их конкуренты с Уолл-стрит выдвигают совершенно разные взгляды на Brexit, столкновение, которое было подчеркнуто на встрече на этой неделе с представителями правительства США, говорят люди, осведомленные о ситуации.

В то время как банки США хотят, чтобы Британия поддерживала самые тесные связи с ЕС после Brexit, банки и страховщики США обеспокоены тем, что они не станут приверженцами новых законов, принятых Брюсселем, заявили два человека.

2 Венесуэла с Мадуро обречена? Они сказали, что это Сирия Асада

( Читать дальше )

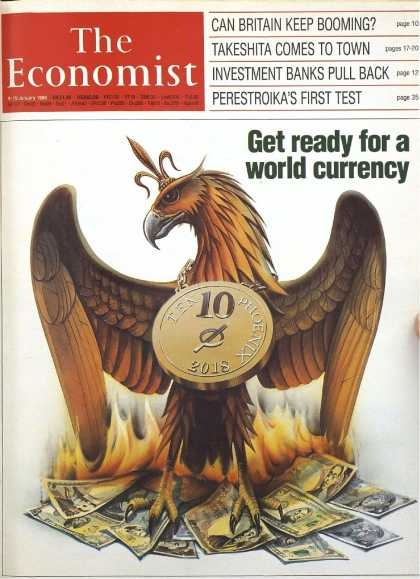

Появление единой мировой валюты предсказали к 2018 г

- 10 июля 2017, 14:01

- |

В январе 1988г. издание The Economist писало, что через тридцать лет американцы, японцы, европейцы и люди из других богатых и даже сравнительно бедных стран будут расплачиваться одной и той же валютой.

Цены будут указаны не в долларах, иенах или дойчмарках, а, скажем, в фениксе. Эта валюта будет одобрена компаниями и потребителями, поскольку феникс удобнее, чем сегодняшние национальные валюты, которые через тридцать лет станут причудливой формой неразберихи в экономической жизни конца XX века.

Для начала 1988 г. это выглядело довольно странным предсказанием. Предложения о возможном валютном союзе распространялись за 5-10 лет до этого, но они вряд ли учитывали неудачу 1987 г. Власти ряда развитых стран пытались продвигаться в сторону более управляемой системы обменных курсов и денежной реформы.

Из-за отсутствия сотрудничества в их основополагающей экономической политике они напугали рынки и спровоцировали рост процентных ставок, что вызвало крах фондового рынка в октябре 1987 г., который прозвали «Черным понедельником».

( Читать дальше )

Керри-трейд и факторы, влияющие на курс рубля

- 22 марта 2017, 18:32

- |

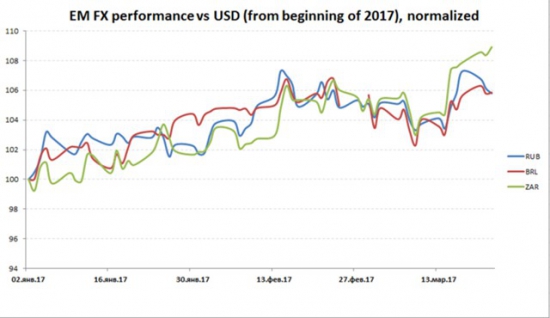

Все дело в так называемом керри-трейде. Одна из основных идей на мировых финансовых рынках с осени прошлого года – керри-трейд с валютами развивающихся рынков на фоне оживления глобальной экономики и выхода таких больших стран, как Россия и Бразилия, из рецессии.

Инвесторы до сих пор неохотно инвестируют в фондовые рынки развивающихся стран, однако керри-трейд стал и остается очень популярной темой, благо что текущая доходность там действительно высокая: 12% в Турции, 9% в Бразилии, около 8% в России, 7,5% в Южной Африке.

Поскольку обычно керри-трейд делается с плечом для увеличения доходности (на примере рубля: заем в USD -> конвертация в RUB -> покупка ОФЗ -> РЕПО ОФЗ для займа в USD -> и снова по кругу), то это генерирует дополнительный спрос на рубли, препятствуя его ослаблению. Керри-трейд конкретно в рубле базируется на нескольких вещах:

( Читать дальше )

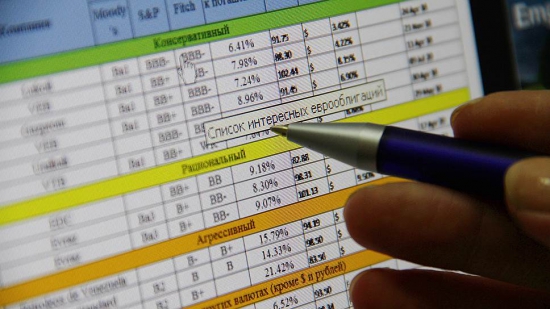

Россия снова может выйти на внешний долговой рынок

- 22 февраля 2017, 18:28

- |

Инвесторы раскупили более чем на $2 млрд российских корпоративных еврооблигаций в начале 2017 г., в том числе выпуски алюминиевого гиганта «РусАл» и производителя золота «Полюс».

Банковские источники говорят, что многие компании готовятся выйти на рынок с евробондами в ближайшие недели и месяцы.

«Окно для размещения российских эмитентов открыто, без сомнения. Иностранный интерес к России очень высок», — отметил Андрей Соловьёв, руководитель подразделения рынков долгового капитала инвестиционного банка «ВТБ Капитал».

Российские долговые бумаги привлекательны для зарубежных инвесторов из-за высокой маржи по сравнению с западными инструментами.

Егор Федоров, аналитик долга в ING Bank в Москве, заявил, что российские компании могли бы выпустить в этом году еврооблигаций на $30 млрд по сравнению с $12 млрд в 2016 г. и только $3 млрд в 2015 г.

До введения в 2014 г. западных санкций в 2012 и 2013 гг. российские облигации выпускались в объеме $50 млрд ежегодно.

Банкиры говорят, что выпуски в этом году, скорее всего, состоятся в основном в первой половине 2017 г., поскольку компании будут стремиться размещать облигации, до того как Федеральная резервная система США поднимает ставки и сделает заимствования в долларах дороже.

Еще одним фактором, поддерживающим рост объемов, является то, что большая часть евробондов выпусков 2012-2013 гг. должна погашаться в 2017-2018 гг.

Аналитики Сбербанка CIB оценивают погашение евробондов в 2017-2018 гг. в $52 млрд. Около половины этого долга приходится на компании, которые не находятся под санкциями Запада.

Глава Сбербанка CIB по рынкам долгового капитала Ольга Гороховская считает, что сейчас «сформированы очень благоприятные рыночные условия, и она не уверена, останутся ли эти возможности в среднесрочной перспективе».

Набиуллина: в России не выживут некоторые средние и малые города. Вы этого хотели, бандерлоги?

- 08 февраля 2017, 00:04

- |

«Нам вряд ли удастся сохранить жизнеспособность всех малых и средних городов. Убывание городов небольшого размера — это такая непреодолимая глобальная тенденция», — сказала она.

Набиуллина надеется, что большинству малых и средних городов удастся найти свою нишу, которая поможет им сохранить конкурентоспособность и устойчивость. Однако перетекание населения в более крупные города будет продолжаться.

Министр привела оценки некоторых экспертов, согласно которым поддержка неэффективных городов стоит стране около 2-3% экономического роста ежегодно. «Крупные города… они более устойчивы, в силу того, что у них более диверсифицированная экономическая структура. При этом не только услуги и знания тяготеют, но и современная промышленность тяготеет к промышленным городам», — пояснила Набиуллина.

( Читать дальше )

Станет ли 2017-й год доллара?

- 07 декабря 2016, 13:37

- |

Он рассказывает, что последние две недели провел в Нью-Йорке, где встречался с различными представителя финансовой индустрии, и все они в один голос говорят о росте американской валюты в следующем году. Надо отметить, что вообще однобокое мнение участников рынка редко когда оправдывает ожидания. Основная идея — повышение процентных ставок со стороны Федеральной резервной системы, которая основывается на растущей инфляции, которая в последнее время действительно пошла вверх.

К тому же после выборов в президенты резко повысились инфляционные ожидания.

Однако эксперты почему-то не учитывают другой немаловажный момент. Крепкий доллар сам по себе является серьезной преградой для роста потребительских цен, укрепление американской валюты вскоре, наоборот, может вызвать дефляционное давление, а этом в свою очередь сделает дальнейшее повышение ставок нецелесообразным.

К слову, уже сейчас крепкий доллар съедает 44% от доходов компаний из индекса S&P 500, которые в основном приходят из-за пределов США и Южной Америки.

Сейчас рынок отыгрывает потенциальные реформы Дональда Трампа, среди которых репатриация корпоративных прибылей. Однако уже сейчас есть сомнения в целесообразности использования этой идеи в качестве руководства при торговле на финансовых рынках. Дело в том, что до сих пор нет ясности, когда Трамп начнет реализовывать свои реформы. Многие экономисты утверждают, что случится это не раньше 2018 г. Кроме того, нет гарантии, что законодательная власть поддержит все его начинания.

Ну и, наконец, надо сказать, что доллар и так очень сильно вырос и все эти ожидания уже сейчас включены в котировки.

( Читать дальше )

Нефть: дождаться 30 ноября

- 25 ноября 2016, 14:49

- |

Если средства массовой информации еще как-то пытаются раскачать ситуацию, делая различные информационные вбросы, то трейдеры, похоже, решили спокойно дождаться итогов встречи. На днях агентство Bloomberg сообщило, что ОПЕК якобы не догадывалась, что Россия не планирует сокращать добычу, а готова лишь ее заморозить.

ВБРОС BLOOMBERG

«В то время как Россия говорила о замораживании добычи, Саудовская Аравия и ее союзники негласно ожидали, что если ОПЕК договорится о снижении добычи, Москва последует примеру членов картеля, сообщили агентству Bloomberg источники, знакомые с ситуацией. Несколько членов ОПЕК настаивают на том, что Россия должна сократить поставки для успешной реализации сделки. За неделю до встречи министров стран ОПЕК в Вене эта перспектива кажется все менее вероятной».

Тем не менее, как мы видим, рынок все эти слухи больше не воспринимает. Максимум, на что способны трейдеры, — небольшие внутридневные колебания.

( Читать дальше )

"ЛУКойл" не участвует в приватизации "Роснефти"

- 08 ноября 2016, 17:08

- |

«Вопрос решен, акции „Роснефти“ будут выкуплены „Роснефтегазом“. Директива правительства вышла и по ней все понятно», — отметил он, передает ТАСС.

«Роснефтегазу» (управляет государственными нефтегазовыми активами) принадлежит более 69,5% акций «Роснефти».

Срок реализации сделки по продаже АО «Роснефтегаз» акций «Роснефти» — не позднее 5 декабря 2016 г., срок завершения расчетов с покупателем — не позднее 15 декабря 2016 г., сообщается в директиве.

«Роснефтегаза» поручено перечислить деньги от продажи в федеральный бюджет до 31 декабря 2016 г.

Ранее газета «Ведомости» сообщала, что одним из претендентов на пакет акций госкомпании может стать «ЛУКойл». Накануне первый заместитель председателя правительства РФ Игорь Шувалов утвердил директиву представителям государства в «Роснефтегазе» по приватизации 19,5% «Роснефти».

Согласно директиве, члены совета директоров должны голосовать «за» отчуждение «Роснефтегазом» 2,066 млрд обыкновенных именных акций ПАО «НК „Роснефть“, что составляет 19,5% его уставного капитала. Условия отчуждения утверждены следующие: определение цены отчуждения акций ПАО „НК “Роснефть» в размере не менее 748,26 млрд руб., умноженных на поправочный коэффициент — 0,95, рекомендованный привлеченным АО «Роснефтегаз» инвестиционным консультантом, покупателю, предложившему наилучшие условия и удовлетворяющему квалификационным требованиям.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал