ОБЛИГАЦИИ

Распродажи ОФЗ продолжаются. Под угрозой ли рубль?

- 10 ноября 2016, 22:15

- |

Вот уже второй день инвесторы по всему миру избавляются от долговых бумаг ряда стран. Так за эти дни доходность 10-ти летних гособлигаций США выросла на 35 базисных пунктов, и если по итогам вторника составляла 1,85%, то по состоянию на 21:00 мск поднялась до 2,10%.

Не остались в стороне и российские бумаги. За среду и четверг доходность по аналогичным бумагам России подскочила до 8,71%, что на 24 базисных пункта выше уровней 8 ноября. В последний раз столь высокая доходность по нашим гособлигациям наблюдалась 16 июня текущего года. А с июня 2016 г., согласно данным Центрального банка, нерезиденты увеличили свои вложения в облигации федерального займа на 110 млрд. рублей.

Распродажи российского долга начались еще в середине сентября, постепенно увеличивая масштабы. Все было бы ничего, если бы не начал снижаться курс рубля. Так 10 ноября он поднялся выше 65 рублей за доллар впервые с 19 сентября.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 6 )

Разработка модели оценки риска дефолта для нефинансового сектора. Часть 4

- 10 ноября 2016, 16:52

- |

1ая часть: http://smart-lab.ru/blog/359509.php

2ая часть: http://smart-lab.ru/blog/359656.php

3ая часть: http://smart-lab.ru/blog/361646.php

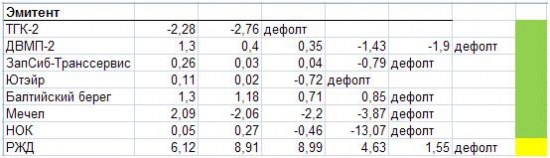

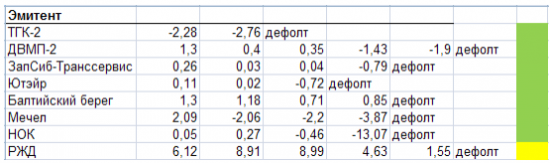

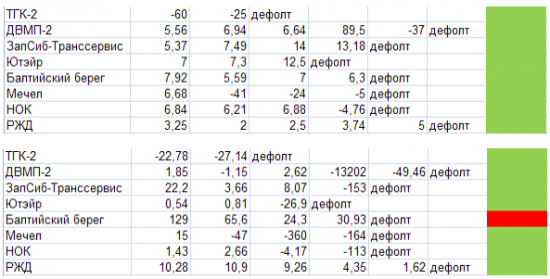

Итак, в предыдущих частях мы разобрались: как выбрать, посчитать и исключить коэффициенты, необходимые для анализа. Сейчас начнем с того, что постараемся придать корректные веса тем параметрам, которые мы выбрали.

Какой-нибудь научной методики присвоения весов у меня нет, я придумал её сам. У нас есть: ICR, debt/EBITDA и ROA. Давайте исходить из логики. Есть 3 коэффициента, веса в сумме должны давать 1. Значит базово, каждому коэффициенту будет присвоен вес равный 0,33. Можно на этом ограничиться, но улучшить модель не помешает. Снова обратимся к таблицам с компаниями:

( Читать дальше )

Опционы-первые сделки,youtube-эсперимент.

- 10 ноября 2016, 14:59

- |

Трамп — не помеха. США разместили гособлигации на 20 млрд. дол.

- 09 ноября 2016, 22:51

- |

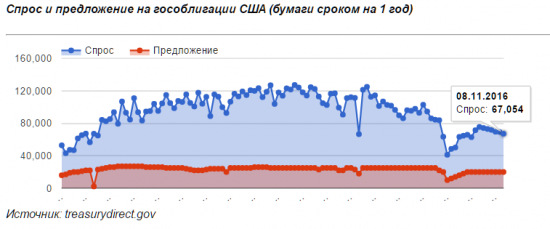

Несмотря на возросшую волатильность на финансовых рынках, Казначейство США провело сегодня очередной аукцион по размещению 10-летних гособлигаций. Спрос на бумаги превысил предложение почти в 2 раза. Из 28 млрд. долларов предложенных рынку, 5 млрд. долларов выкупила ФРС.

Таким образом, приход к власти Дональда Трампа, не спугнул инвесторов и они по-прежнему готовы вкладывать свои средства в долговые бумаги США.

Вчера, в день выборов, Минфин США разместил гособлигации сроком на 1 год на сумму в 20 млрд. долларов. Также как и сегодня спрос инвесторов был выше предложения — общая сумма заявок составила 67 млрд. долларов.

На вторичном долговом рынке сегодня наблюдались распродажи гособлигаций Америки. Так за 9 ноября доходность по 10-летним долговым бумагам страны подскочила на 20 базисных пунктов и составила 2,06%. В последний раз она находилась на столь высоком уровне в январе текущего года.

( Читать дальше )

Разработка модели оценки риска дефолта для нефинансового сектора. Часть 3

- 09 ноября 2016, 16:36

- |

Продолжаем разрабатывать свою модель оценки облигаций.

В прошлый раз мы остановились на том, что проанализировали прогнозируемую способность коэффициента покрытия процентов и составили вот такую таблицу:

Я составил аналогичные таблицы для 3ех других коэффициентов, которые мы выбрали для модели. Соответственно Долг/EBITDA, ROE и ROA:

( Читать дальше )

Братцы, вопрос по облигам на РФ рынке

- 08 ноября 2016, 22:17

- |

чтобы не ударить в грязь лицом, скажите что изменилось?

Проспект эмиссий делают? Регают в ФСФР комиссии по ЦБ? Меморандумы, тизеры, собирают андеррайтеров за 0.1%? Почем делают кстати выпуски? В мою бытность 0.6% было в среднем, объем 1.5-3 ярда выпуска. В общем как процесс щас устроен? Чего поменялось? От старта до получения бабла — месяца три? После регистрации у компании по прежнему год чтобы нажать на курок?

Ответьте тут, а? Не хочу на cbonds идти :)

Татфонд...внимание

- 07 ноября 2016, 17:30

- |

Облигации ТКБ (Транскапиталбанк)

- 03 ноября 2016, 17:57

- |

А у двух других выпусков нет офферов вообще, ни по какой цене (и давно не было).

Просто если бы была ситуация на подобие банка Пересвет, во всех выпусках был бы слив. А так только в одном выпуске какая-то ерунда.

С чем это может быть связано? Может ли быть это связано с тем, что тот же Пересвет по РЕПО не рассчитался с кем-то из участников (или с ЦБ даже) и этот контр хочет слить данные бумаги? (Опять же, если он выставляет такой оффер от номинала, это ж какой дисконт был заложен при РЕПО ...)

P.S. Забыл добавить, что этот выпуск могут покупать только юр лица. Звонил двум брокерам, они сказали, что есть у некоторых эмитентов выпуски бондов, которые могут покупать только юрики (причем не квалифицированные инвесторы, а именно компании — юр лица). И один знакомый сказал, что Блумберг данные облигации ему показывает как субординированные ...

Можно ли как-то это ограничение обойти «сбоку»? :) Руки чешутся купить данных облиг.

Интересно, кто как считает EBITDA?

- 03 ноября 2016, 15:10

- |

- EBITDA = прибыль до налогооблажения + проценты к уплате + Сумма начисленной амортизации

- EBITDA = прибыль до налогооблажения + проценты к уплате + проценты к получению + Сумма начисленной амортизации

- EBITDA = Прибыль от реализации + Амортизационные отчисления.

- EBITDA = Выручка — (Себестоимость продаж-(Текущий налог на прибыль + постоянные налоговые обязательства +- Изменение отложенных налоговых активов) — Проценты к уплате — Сумма начисленной амортизации)

- EBITDA = Балансовая прибыль + (Проценты уплаченные + Амортизация основных средств и нематериальных активов)

- EBITDA = EBIT – (Амортизация основных средств и нематериальных активов)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал