ОПЦИОНЫ

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Один опционный год (20.09.2018-20.09.2019)

- 20 сентября 2019, 20:31

- |

Один хороший опционный год

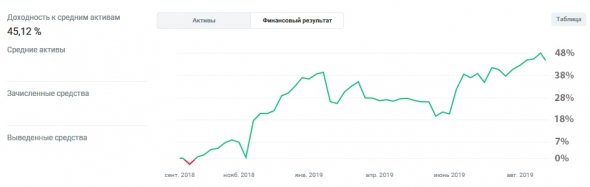

Прошел год как я открыл счет у брокера О. Поэтому можно зафиксировать доходность (хотя бы на скрине):

Это финансовый результат по срочному рынку. Торговля велась преимущественно опционами.

Что можно отметить по итогу года:

До конца 2018 года был хороший взлет доходности за счет высокой волатильности нефти. Просадки по марже были только (без фиксации убытка).

Далее 2019 год, в начале февраля намудрил с покупкой волатильности и не захеджировался с продажей – зафиксировал убыток — весомая просадка от хая. После пошел на восстановление.

Еще через месяц попал против тренда на Si на большом объеме – опять убыток.

Далее слабая активность была, торговал мало – где-то осторожничал, где-то рынок не благоприятствовал.

С начала лета пошло уже веселее.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

иГРЫрАЗУМа 2019: tashik, гулять так гулять, официант - коржик!

- 20 сентября 2019, 18:58

- |

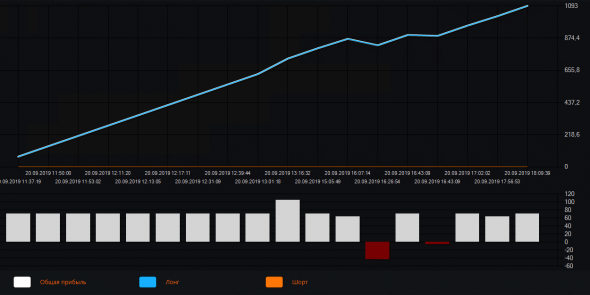

Сегодня мы тестируемся в эмуляторе, пока без опционов, а опционы прибережем для форс-космического мажора. Выглядит пока вот так:

Две позиции пока открыты.

Эквити

( Читать дальше )

Ищу человека который разбирается в опционах

- 20 сентября 2019, 17:36

- |

иГРЫрАЗУМа 2019: Привет лоям по доллару..

- 19 сентября 2019, 20:28

- |

Еле-еле сделали процентик вниз на новостях про дроны (нефть-то ого-го по 20% летает)..

Посидев с открытия часик-полтора в понедельничек у монитора, распродал не особо подорожавшие путы..

Явно баксы остановил какой-то крупный покупатель… возможно ЦБ?

Отскока вверх до экспирации тоже практически не было и колы успешно сгорели, — принеся убыток..

На текущий момент Сишка находится практически на летних лоях и на какой-то поддержке..

Думаю будет или болтаться в диапазоне, или отскочит наверх на рублик..

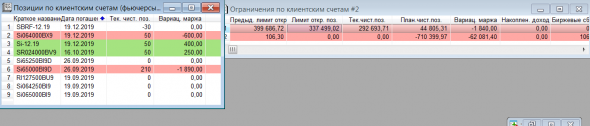

Накупил 50шт. декабрьских фьючей(+ хедж 50 путов) и 210 колов 65000 страйка (недельки).

Из колов надеюсь построить спред: 65000-652500..

Зато на новостях сильно задернули Лукойл… Так как по нему нет ни стопов, ни хеджа закрыл в убыток — 30тыр..

Текущие позиции:

Так же подал заявки на участия в ЛЧИ с ником«astronom» от Алора и «IRBIS» от ВТБ (там у меня «ИИС»)..

Всем удачи!

Сделка №6

- 19 сентября 2019, 16:21

- |

Тикер: Si74000BL9 CALL

Операция: Купить

Кол-во: 10

Цена: 79

Комиссия:31

Не является торговой рекомендацией.

Результат сделки №5

- 19 сентября 2019, 16:11

- |

Тикер: Si73000BI9 CALL

Операция: Продать

Кол-во: 10

Цена: 0

Убыток: -750

Не является торговой рекомендацией.

Что делать, если инвестор ждет взрывное движение нефти в любом направлении?

- 17 сентября 2019, 18:58

- |

Я уже третий день думаю, как можно подойти к ситуации вокруг нефти. Смущает следующее:

1. Нет точной информации, что произошло, что повреждено и как долго это чинить. Вероятно сегодня на конференции министра энергии в 20 часов по москве что-то прояснится, но не думаю, что Саудиты дадут точную информацию.

2. Не понятно, как будут использоваться резервы в мире, кто их будет использовать в каком количестве и как они будут потом наполняться.

3. Высокий геополитический риск. Проще говоря может развязаться военный конфликт, причем непонятно кто будет нападать, а кто обороняться.

Все это помещает трейдера и инвестора в пространство высокой неопределенности. Эффективно принимать решения очень сложно, так как много неизвестных, влияющих на конечный баланс спроса и предложения.

Все эти размышления подвели меня к одному простому вопросу: а останется ли текущая цена на данном уровне надолго. Будет ли она на этом же уровне через три или шесть месяцев?

( Читать дальше )

Как думаете, сколько продержится повышенная волатильность в Сентябрьских и Октябрьских опционах BRENT? Хочется снова купить, а вола не позволяет :)

- 17 сентября 2019, 12:01

- |

Техника безопасности с опционами

- 16 сентября 2019, 18:34

- |

Опционы удивительный инструмент, позволяющий очень гибко и эффективно реализовать ваши инвестиционные или торговые задачи. Это как набор инструментов на любой случай жизни.

Но с опционами, как с любым сложным инструментом, нужно научиться обращаться. Один мой приятель открыл грааль — 90-95% опционов экспирируются в неденьгах, то есть если вы их продаете, то премию оставляете себе. И он стал продавать дальние страйки на недельных опционах и не получал вообще убытки. Бизнес рос и он набирал обороты. Затем он задумался вложить больше капитала. Но в один день рынки дернулись на новостях и вдруг его опционы колл стали в деньгах. Он потерял все за сессию, что заработал и что было в капитале. И это очень больно. Что же пошло не так? А случилось то, что он сильно недооценил риск. Продажа опциона без хеджа это в теории несет в себе бесконечный убыток и обращаться с ним надо очень аккуратно.

Важно понимать две особенности опционов, когда вы реализуйте свои задачи:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал