SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОФЗ облигации

ОФЗ

- 27 ноября 2019, 16:44

- |

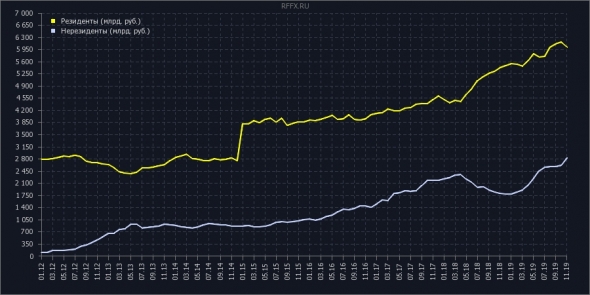

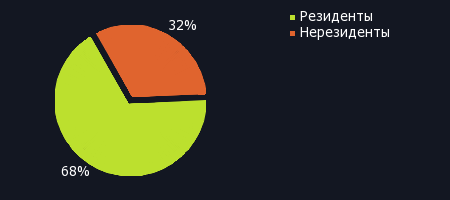

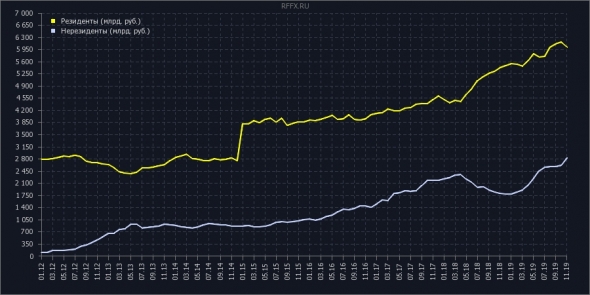

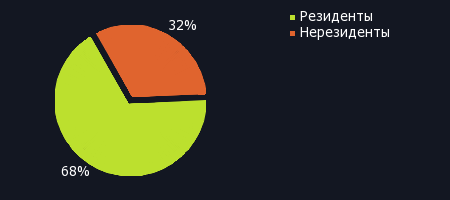

Cтатистика от ЦБ за октябрь 2019:

общий обьем: +0.8% (8860 млрд. руб. против 8785 в сентябре)

нерезиденты: +8.4% (2837 млрд. против 2617)

резиденты: -2.3% (6023 млрд. против 6168)

( Читать дальше )

общий обьем: +0.8% (8860 млрд. руб. против 8785 в сентябре)

нерезиденты: +8.4% (2837 млрд. против 2617)

резиденты: -2.3% (6023 млрд. против 6168)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Размещение ОФЗ

- 27 ноября 2019, 16:12

- |

Очередное размещение от Минфина. Предложен один выпуск ОФЗ-ПД серии 26223 в объеме остатков, доступных для размещения.

ОФЗ 26223 с погашением 28 февраля 2024, купон 6,5% годовых

Итоги:

ОФЗ 26223

Спрос составил 17,793 млрд рублей по номиналу. Итоговая доходность 6,13%. Разместили 12,966 млрд рублей по номиналу

( Читать дальше )

ОФЗ 26223 с погашением 28 февраля 2024, купон 6,5% годовых

Итоги:

ОФЗ 26223

Спрос составил 17,793 млрд рублей по номиналу. Итоговая доходность 6,13%. Разместили 12,966 млрд рублей по номиналу

( Читать дальше )

Размещение ОФЗ

- 20 ноября 2019, 14:47

- |

Очередное размещение от Минфина. Предложен один выпуск ОФЗ-ПК серии 24020 в объемах остатков, доступных для размещения в данном выпуске.

ОФЗ 24020 с погашением 27 июля 2022 года. Ставки купонов публикуются за 2 рабочих дня до даты выплаты и рассчитываются как среднее арифметическое значение ставок RUONIA за купонный период, начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона.

ОФЗ 24020

Спрос составил 61,002 млрд рублей по номиналу. Разместили 31,104 млрд рублей по номиналу.

( Читать дальше )

ОФЗ 24020 с погашением 27 июля 2022 года. Ставки купонов публикуются за 2 рабочих дня до даты выплаты и рассчитываются как среднее арифметическое значение ставок RUONIA за купонный период, начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона.

ОФЗ 24020

Спрос составил 61,002 млрд рублей по номиналу. Разместили 31,104 млрд рублей по номиналу.

( Читать дальше )

Индекс ОФЗ снижается 4 дня подряд. Насколько это тревожно?

- 14 ноября 2019, 08:11

- |

Индекс ОФЗ снижается 4 дня подряд. Насколько тревожно это снижение? Ралли ОФЗ, которое началось с выхода из глубокого пике еще в 2015 году, по моему мнению закончилось. Это не означает, что началась глубокая коррекция. Она может состояться, но не является центральным сценарием развития событий. Скорее, мы увидим стагнацию хорошо выросших даже за последний год госбумаг. Т.е. на ОФЗ вне зависимости от срока погашения можно будет получить ±6-6,5% годовых. Почему все-таки не глубокая коррекция? Ее способны вызвать 3 фактора: скачок инфляции и или резкое обесценение валюты, долговые проблемы государства, обрушение пирамиды carry trade. Факторы связанные, но ни один из них сейчас не иметь серьезной актуальности. Масштабное обесценение рубля завершилось менее 4 лет назад, госдолг на исторических минимумах, пирамида carry trade распалась летом прошлого года. Так что оснований для падения недостаточно.

( Читать дальше )

Ралли российских рублевых бондов подходит к концу?

- 06 ноября 2019, 18:42

- |

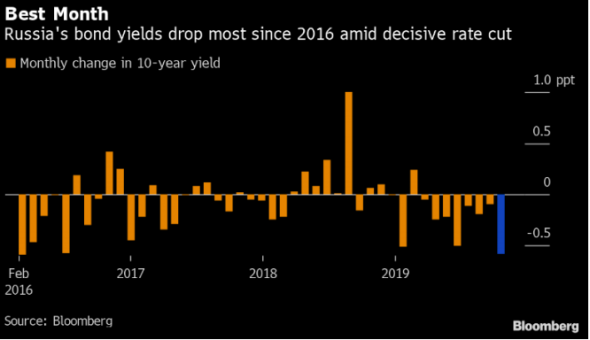

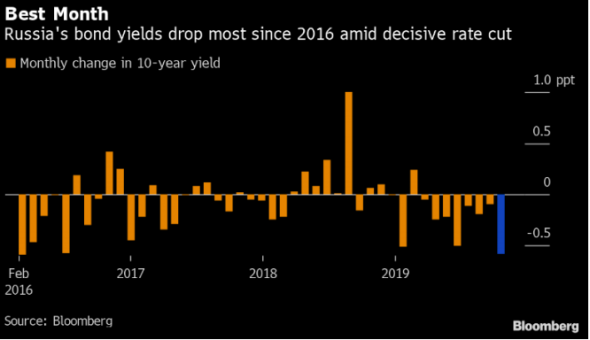

Завершившийся октябрь стал лучшим для российских рублевых бондов за три с половиной года. Однако внушительное ралли этих бумаг, вероятно, подходит к концу

Доходность 10-летних рублевых госбондов РФ в октябре рухнула на 58 базисных пунктов, максимальную величину с февраля 2016 г., после того как центробанк страны за четыре подряд снижения базовой ставки довел ее до 6.5% годовых. В то же время аналитики инвестиционного подразделения Сбербанка, крупнейшего российского банка, полагают, что нынешний цикл смягчения монетарной политики уже учтен в ценах долговых инструментов РФ, и потенциал дальнейшего роста здесь уже невелик.

«На наш взгляд, в нынешние цены рублевых бондов уже заложено снижение базовой ставки в стране до 6%, или даже немного ниже, к концу следующего года, − отметил стратег Sberbank CIB Николай Минко. – При этом многие инвесторы уже считают данные бумаги дорогими, с учетом отсутствия ожиданий дальнейшего существенного снижения ставки».

( Читать дальше )

Доходность 10-летних рублевых госбондов РФ в октябре рухнула на 58 базисных пунктов, максимальную величину с февраля 2016 г., после того как центробанк страны за четыре подряд снижения базовой ставки довел ее до 6.5% годовых. В то же время аналитики инвестиционного подразделения Сбербанка, крупнейшего российского банка, полагают, что нынешний цикл смягчения монетарной политики уже учтен в ценах долговых инструментов РФ, и потенциал дальнейшего роста здесь уже невелик.

«На наш взгляд, в нынешние цены рублевых бондов уже заложено снижение базовой ставки в стране до 6%, или даже немного ниже, к концу следующего года, − отметил стратег Sberbank CIB Николай Минко. – При этом многие инвесторы уже считают данные бумаги дорогими, с учетом отсутствия ожиданий дальнейшего существенного снижения ставки».

( Читать дальше )

Размещение ОФЗ

- 06 ноября 2019, 16:51

- |

Очередное размещение от Минфина. Предложен один выпуск ОФЗ-ПД серии 26230 в объеме остатков, доступных для размещения.

ОФЗ 26230 с погашением 16 марта 2039 года, купон 7,7% годовых

Итоги:

ОФЗ 26230

Спрос составил 23,612 млрд рублей по номиналу. Итоговая доходность 6,67%. Разместили 17,711 млрд рублей по номиналу.

( Читать дальше )

ОФЗ 26230 с погашением 16 марта 2039 года, купон 7,7% годовых

Итоги:

ОФЗ 26230

Спрос составил 23,612 млрд рублей по номиналу. Итоговая доходность 6,67%. Разместили 17,711 млрд рублей по номиналу.

( Читать дальше )

Размещение ОФЗ + Доля нерезидентов

- 30 октября 2019, 18:04

- |

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26229 в объеме 20 млрд рублей и ОФЗ-ПК серии 24020 в объемах остатков, доступных для размещения в данном выпуске.

ОФЗ 26229 с погашением 12 ноября 2025 года, купон 7,15% годовых

ОФЗ 24020 с погашением 27 июля 2022 года. Ставки купонов публикуются за 2 рабочих дня до даты выплаты и рассчитываются как среднее арифметическое значение ставок RUONIA за купонный период, начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона.

Итоги:

ОФЗ 26229

Спрос составил 34,256 млрд рублей по номиналу. Итоговая доходность 6,23%. Разместили 20 млрд рублей по номиналу.

( Читать дальше )

ОФЗ 26229 с погашением 12 ноября 2025 года, купон 7,15% годовых

ОФЗ 24020 с погашением 27 июля 2022 года. Ставки купонов публикуются за 2 рабочих дня до даты выплаты и рассчитываются как среднее арифметическое значение ставок RUONIA за купонный период, начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона.

Итоги:

ОФЗ 26229

Спрос составил 34,256 млрд рублей по номиналу. Итоговая доходность 6,23%. Разместили 20 млрд рублей по номиналу.

( Читать дальше )

Доходности ОФЗ бьют рекорды. Смещаясь как инвестиция в зону риска

- 29 октября 2019, 07:46

- |

Решение Банка России о снижении ключевой ставки до 6,5% придало новый импульс роста облигациям федерального займа. Возможно и весьма вероятно, финальный импульс. ОФЗ (на иллюстрации – доходность 10-леток) торгуются с исторически минимальными значениями. Далеко не факт, что именно здесь и сейчас начнется заметный рост доходности, ситуация для госбумаг, да и для всего фондового рынка страны вполне комфортная. Но рассуждения о потенциале тренда – скорее, рассуждения о риске тренда. Конечно, бумаги могут продолжить повышение. Предполагая, что оно завершено, я в этом году несколько раз ошибся. Но, исторически, доходности ОФЗ ниже 7% и тем более ниже 6,5% — рискованные доходности.

Решение Банка России о снижении ключевой ставки до 6,5% придало новый импульс роста облигациям федерального займа. Возможно и весьма вероятно, финальный импульс. ОФЗ (на иллюстрации – доходность 10-леток) торгуются с исторически минимальными значениями. Далеко не факт, что именно здесь и сейчас начнется заметный рост доходности, ситуация для госбумаг, да и для всего фондового рынка страны вполне комфортная. Но рассуждения о потенциале тренда – скорее, рассуждения о риске тренда. Конечно, бумаги могут продолжить повышение. Предполагая, что оно завершено, я в этом году несколько раз ошибся. Но, исторически, доходности ОФЗ ниже 7% и тем более ниже 6,5% — рискованные доходности.Источник иллюстрации: img.profinance.ru/news/553356-1

( Читать дальше )

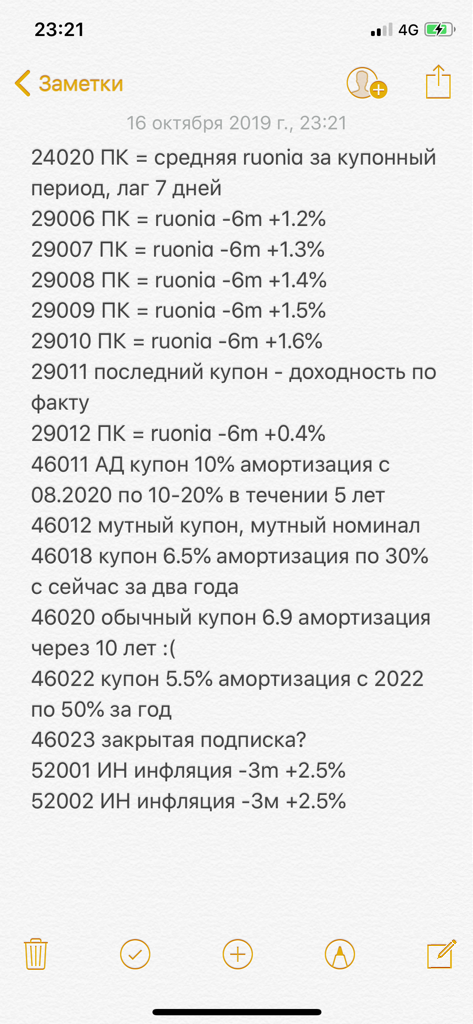

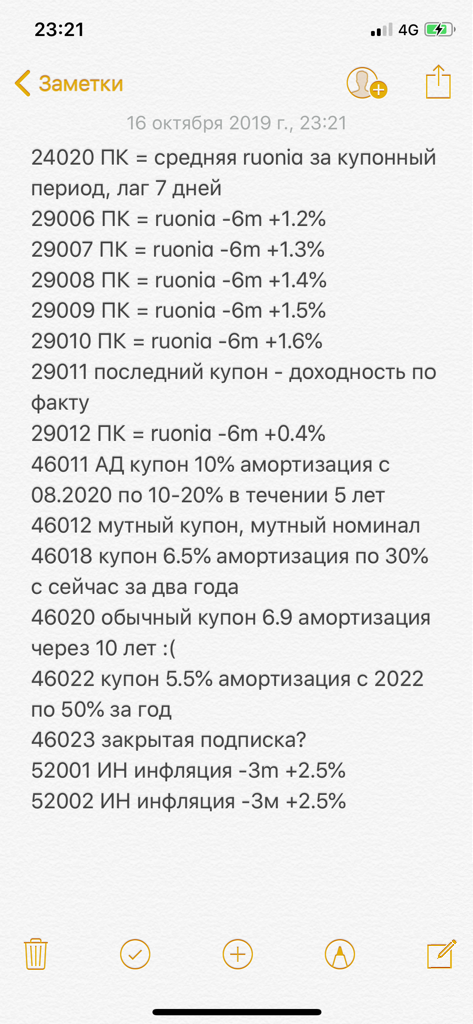

Краткое описание актуальных ОФЗ

- 26 октября 2019, 09:03

- |

В последнее время цены на облигации улетели в космос. Снижаются ставки, снижаются доходности. Все ждут не понятно чего.

Каким бы боком не повернулся кризис, я для себя единственно надежным вариантом (из облигаций) считаю ОФЗ с плавающим купоном. Ниже их грубое описание, текущую доходность читатель может сам посмотреть в стакане.

Каким бы боком не повернулся кризис, я для себя единственно надежным вариантом (из облигаций) считаю ОФЗ с плавающим купоном. Ниже их грубое описание, текущую доходность читатель может сам посмотреть в стакане.

Хотел сменить ОФЗ, передумал.

- 25 октября 2019, 10:44

- |

У меня 99 ОФЗ 26225, хотел было поменять на ОФЗ 29006, доходность выше, разница компенсировалась бы за один купон. Хорошо, что решил перепроверить (как то странно все же).

https://bonds.finam.ru/issue/details0214D00002/default.asp

https://bonds.finam.ru/issue/details01C2600002/default.asp

И вот в описании купонов:

Ставка 1-го купона — 10,55% годовых. Купонные ставки по 2–21-му купонам определяются за два рабочих дня до даты выплаты 1–20-го купона соответственно как среднее арифметическое значений ставок РУОНИА (RUONIA) за шесть месяцев до даты определения процентной ставки по 2–21-му купонам соответственно (не включая указанную дату), увеличенное на 1,20 процентных пункта.

т.е. ставка плавающая. Да ну, это мне не подходит.

https://bonds.finam.ru/issue/details0214D00002/default.asp

https://bonds.finam.ru/issue/details01C2600002/default.asp

И вот в описании купонов:

Ставка 1-го купона — 10,55% годовых. Купонные ставки по 2–21-му купонам определяются за два рабочих дня до даты выплаты 1–20-го купона соответственно как среднее арифметическое значений ставок РУОНИА (RUONIA) за шесть месяцев до даты определения процентной ставки по 2–21-му купонам соответственно (не включая указанную дату), увеличенное на 1,20 процентных пункта.

т.е. ставка плавающая. Да ну, это мне не подходит.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал