ОФЗ

Итоги декабрь 2018 г. Обзор портфеля.

- 30 декабря 2018, 11:29

- |

НЕФТЬ

Не смотря на соглашение стран ОПЕК+ снизить добычу нефти на 1.2 млн. баррелей в день, нефть за месяц опустилась на 10%, в моменте -15%.

Возможно сейчас главной действующей силой на рынке являются опасения сжатия ликвидности и всеобщие распродажи, а не фундаментальные факторы. Индекс S&P 500 (на графике сиреневая линия), за месяц снизился на 10%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Почему растут цены ОФЗ?

- 29 декабря 2018, 10:25

- |

Я так понимал, раз подняли ставку, котировки ОФЗ чуть упасть должны, а они выросли, причем прилично.

Рубль, нефть и ОФЗ.

- 28 декабря 2018, 13:31

- |

Наши гос.облигации также продолжают рост поддерживая крепость рубля. Индекс облигаций RGBITR уже дошел до последнего уровня Фибоначчи 0.786, о чем мы писали в нашем прошлом обзоре от 05.12.18 и может уйти еще выше, т.к. прошлые коррекции тоже превышали этот уровень.

( Читать дальше )

ОФЗ

- 26 декабря 2018, 17:23

- |

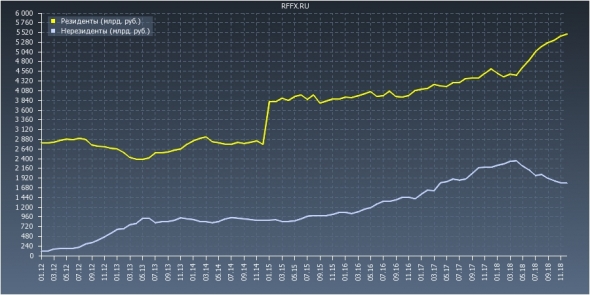

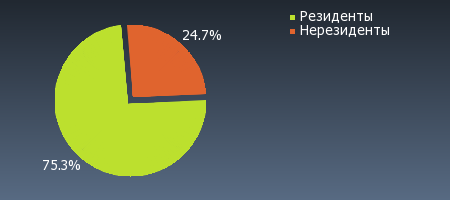

общий обьем: +0.7% (7287 млрд. руб. против 7236 в октябре)

нерезиденты: -0.5% (1798 млрд. против 1807)

резиденты: +1.1% (5489 млрд. против 5429)

( Читать дальше )

Налоги, ОФЗ и сальдирование.

- 23 декабря 2018, 17:28

- |

Если получен убыток от ЦБ, но пришли купоны от ОФЗ перекрывающие убыток, то переносится ли этот убыток на следующий год?

Рассмотрим две ситуации

Ситуация А

1) в 2017 были куплены ОФЗ и купоны принесли 100 р

2) в 2017 году был убыток от торговли акциями 100 р

3) в 2018 году получена прибыль от торговли акциями 100 р

доход в 2017 году = 0 р, а налог = 0 р

доход в 2018 году = 100 р, а налог = 13 р

суммарный налог 13 р

Ситуация Б

1) в 2017 были куплены ОФЗ и купоны принесли 100 р

2) в 2017 году был убыток от торговли акциями 100 р и прибыль 100 р

3) в 2018 году нет сделок

доход в 2017 году = 100 р — но налога нет потому что купоны не облагаются

суммарный налог 0 р

Почему в одном случае получился налог а в другом нет, хотя сделки одни и те же?

Изменение доходности ОФЗ за последений месяц

- 20 декабря 2018, 15:48

- |

https://smart-lab.ru/q/ofz/

Там можно ткнуть галочку и посмотреть как изменились ставки за месяц.

Щя мы видим, что изменение ставок произошло в основном в коротком конце, длинный остался стоять на месте.

Короткий конец естественно приподнялся как следствие повышения Банком России ставки до 7,75%.

«Дивидендщикам» стало ещё сложнее конкурировать с ОФЗ и банковскими депозитами.

ОФЗ, Минфин и рубль

- 19 декабря 2018, 13:38

- |

Сегодня состоится очередное размещение ОФЗ от Минфина, где будет представлено сразу несколько выпусков 26223 (5 лет ПД), 10 млрд., 26214 (1.5 года ПД), 10 млрд., 52002 (ИН), 5.13 млрд.

От данного размещения отчасти будет зависеть и динамика рубля. При этом многие не знают, что значит, ПК, ИН, ПД и АД. Специально для того чтобы разобраться снял небольшое видео по ОФЗ.

ОФЗ: чем отличаются друг от друга и в каких случаях приобретать:

( Читать дальше )

Долговой рынок в ожидании решения ЦБ РФ по ставке

- 14 декабря 2018, 13:20

- |

Рынок рублевого долга в последние дни торгуется на низких объемах и с минимальными движениями. В эту пятницу состоится опорное заседание Совета директоров Банка России по денежно-кредитной политике, участники рынка разошлись во мнениях относительно прогноза решения по ключевой ставке, часть инвесторов ждут повышения ставки на 25 пунктов, в то время как большая часть участников рынка изменений не ждет. Помимо решения по ставке ожидается заявление регулятора о сроках и объемах покупок валюты на открытом рынке в интересах Минфина по бюджетному правилу. Плановая покупка валюты, а это сумма порядка 2 трлн рублей и внешние риски выступают аргументом за повышение ставки, с другой стороны с начала года инфляция составила 3,7% и можно оценить, что на конец года темп роста потребительских цен составит около 3,9-4,0%. Таким образом ожидаемая годовая инфляция не превысит прогноза Банка России в 3,8-4,2%, поэтому с этой точки зрения нет оснований для повышения ключевой ставки.

В любом случае в силу непредсказуемости решений на заседании Банка России в пятницу мы увидим движение в длинных ОФЗ и в курсе рубля, однако мы считаем, что эти движения будут ограниченными, поскольку доходности длинных ОФЗ (8,70% годовых) уже в значительной степени учитывают риск повышения ключевой ставки и инфляционные риски.

Подробнее

Где подводные камни?

- 13 декабря 2018, 09:04

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал