ОФЗ

⭐️Котайджест 🐾: что с ОФЗ? Когда снизят ставку? И как экономить на кредитах? Свободу Дурову!

- 25 августа 2024, 08:21

- |

Кратко: ОФЗ опять падают, когда экономика ляжет, соблюдая грейс-период и выбирая пластик.

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. По воскресеньям — саммари

--

💵Облигации

Продолжили смотреть на рынок ВДО с высоты птичьего полета🐔: объем рынка, средние чеки и ставки. Но не забывайте и про статистику дефолтности – сейчас премия за риск минимальна. Ну, может в Сегеже она оправдана? Наш БИзумный портфель пока себя не оправдывает

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 10 )

Еженедельный обзор рынков: ставка на отскок в акциях при риске продолжения падения рынка

- 25 августа 2024, 04:37

- |

В этом еженедельном обзоре рынков:

🔹 Фрагментация валютного рынка усиливается. Разница между курсами по разным оценкам достигла 8,5%

🔹 Как прогнозировать курс рубля для инвестиций в долгосрочном периоде

🔹 Индекс DXY на нижней границе диапазона 101-104

🔹 Почему для России важен переход ведущих центральных банков к смягчению денежно-кредитной политики

🔹 Как доллар влияет на инвестиции в золото

🔹 Динамика нефти в условиях снижения индексов PMI

🔹 Динамика сводного индекса цен на товары

🔹 Американский рынок акций готовится пойти по сценарию 2007 года

🔹 Боковик в ОФЗ и стабилизация недельной инфляции на уровне 2% в годовом выражении

🔹 Сокращение бюджетного импульса в России

🔹 Мое отношение к заявлениям о турецком сценарии в России

🔹 Динамика кривой госдолга

🔹 Индекс МОЕХ выполнил цель снижения, но вышли новые санкции

🔹 Валютная оценка индекса МОЕХ (RTSI) ~900 пунктов…

🔹 Недельная динамика акций: МТС, Мосбиржа, Самолет, Ростелеком, Лукойл, Роснефть, Газпромнефть, Татнефть, ММК, Новатэк, ВТБ, ТКС, ИнтерРАО, НМТП, Сургутнефтегаз, Магнит, компании роста

( Читать дальше )

ПАДАЕМ ДАЛЬШЕ! Че купил на этой неделе? 😎 Мой инвест-марафон

- 24 августа 2024, 15:15

- |

Рынок проверяет на прочность инвесторов жестким безоткатным падением. С майских максимумов в 3500 п. мы откатились вниз уже на 25%, и вчера почти коснулись 2650 п. - таких значений не было с мая 2023.

🛒Но я воспринимаю это спокойно — как сезон скидок в любимом магазине, в который регулярно хожу за покупками. В конце концов, если случится что-то действительно глобально-страшное, то ни акции, ни облигации нам уже возможно будут не нужны.

Еженедельно бегу за интересными активами

✍️Если ещё не читали, то вот интересные заметки этой недели на Смартлабе от меня. Я написал пост к годовщине дефолта-1998, рассказал как наша семья практически осталась без крыши над головой в то время, спрогнозировал в начале недели дальнейшее снижение российского рынка, признался что я как дурачок до сих пор храню деньги на вкладе под жалкие 13%, сделал честный разбор нового фонда с ежемесячными выплатами TPAY от Тинькофф, разобрал причины крутого пикирования рынка и подвел итоги недельного обвала наших акций.

( Читать дальше )

Сводка самых доходных облигаций ОФЗ и корп (ВДО): 23-08-2024

- 23 августа 2024, 15:59

- |

Не индивидуальная инвестиционная рекомендация

Инвестиции. Доходные ОФЗ по месяцам: 23-08-2024

Инвестиции. Доходные облигации по месяцам: 23-08-2024

Инвестиции. Доходные ОФЗ по годам погашения: 23-08-2024

Инвестиции. Доходные облигации по годам погашения: 23-08-2024

( Читать дальше )

Почему закончился отскок в ОФЗ

- 23 августа 2024, 10:10

- |

В прошлый раз мы рассматривали причины небольшого ралли в ОФЗ и сошлись на том, что тот рост цен трудно считать натуральным разворотом. С того момента доходности ОФЗ выросли на 50-100 б.п., а индекс RGBI снизился на 2,5%.

Основная причина этого, на наш взгляд, заключается в возобновлении аукционов ОФЗ с фиксированным купоном. Снижение цен ускорилось с 15 августа, после аукционов 14 августа, на котором были размещены 12-летняя ОФЗ 26246 и 16-летняя ОФЗ 26248. Минфин разместил их близко к соседям по дюрации на кривой. Доходности по цене отсечения составили 15,5% и 15,6%. Привлечено 45,3 млрд руб. по номинальной стоимости.

Что может быть в будущем

• На аукционе от 21 августа Минфин впервые разместил 11-летнюю ОФЗ 26245. Доходность по цене отсечения составила 16,0%.

• Видим, что продолжается рост доходности: +50 б.п. с прошлого аукциона. Рынок остается в поиске уровня, где будет найден баланс спроса и предложения.

• Макрокартина остается благоприятной для дальнейшего повышения КС. Растут инфляционные ожидания населения, ценовые ожидания и отпускные цены предприятий розничной торговли, а инфляция в августе складывается выше целевых уровней ЦБ.

( Читать дальше )

При снижении индекса RGBI Минфин вновь прибегнул к флоатеру, но выручка слишком мала, премии в выпусках не наблюдается!

- 23 августа 2024, 08:49

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его провидении индекс RGBI находился ниже 105 пунктов, напомню, что неделю назад он был выше 107 пунктов, чем и воспользовался Минфин, отказавшись от размещения флоатера (эйфория по поводу окончания повышения ставки была преждевременной). В этот раз министерство предложило флоатер и классику — аукцион состоялся. Всё же напряжённость на вторичный рынок ОФЗ вернулась:

🔔 Будем держать ставку высокой сколько потребуется для возвращения инфляции к цели. Если потребуется, готовы к повышению — заявила глава ЦБ Эльвира Набиуллина.

🔔 По данным Росстата, за период с 13 по 19 августа ИПЦ вырос на 0,04% (прошлые недели — 0,05%, 0%), с начала августа 0,09%, с начала года — 5,15% (годовая — 9,04%). Вторую неделю подряд инфляции не может помочь плодоовощной сезон, большинство растущих компонентов перекрывает этот фактор. Опрос инФОМ в августе показал, что ожидаемая инфляция увеличилась с 12,4% до 12,9% (максимальный уровень с декабря 2023 г., когда ключевую ставку подняли до 16%), а наблюдаемая с 14,2% до 15% (месяц назад снижалась).

( Читать дальше )

21 августа Минфин вновь столкнулся с низким спросом на ОФЗ с переменным купоном. Общий спрос на 13-летние облигации составил ₽227,15 млрд, что на 4% ниже предыдущего размещения – Ъ

- 22 августа 2024, 07:46

- |

21 августа Минфин вновь столкнулся с низким спросом на облигации федерального займа (ОФЗ) с переменным купоном, несмотря на недельный перерыв в размещении. Общий спрос на 13-летние облигации составил 227,15 млрд рублей, что на 4% ниже предыдущего размещения. В результате Минфину пришлось снизить цену размещения, что привело к дальнейшему снижению доходности для инвесторов.

Банки проявляют сдержанный интерес к таким бумагам из-за снижения избыточной ликвидности в системе. По данным ЦБ, профицит рублевой ликвидности снизился с 1 трлн руб. в июне до 0,6 трлн руб. в августе, что ограничивает спрос на ОФЗ-ПК.

Вместе с тем, Минфин смог успешно разместить новый выпуск 11-летних ОФЗ с постоянным купоном, привлекая 33,6 млрд руб. на аукционе 19 августа. Средневзвешенная доходность составила 15,99% годовых, что стало рекордом с 2015 года.

🐳 ОФЗ ждёт дальнейшее погружение, ведь Минфин вновь при размещении ставит рекорды по доходности

- 21 августа 2024, 20:46

- |

Предыдущий исторический рекорд доходности Минфина в 15,82% при размещении новеньких ОФЗ был поставлен 7 августа в ОФЗ 26247 $SU26247RMFS5

Тогда мы с вами констатировали, что спрос с фиксированным купоном был небольшой (86,469 млрд. руб.). При этом у флоатера ОФЗ 29025 $SU29025RMFS2, спрос был более чем приличный (236,6 млрд руб).

Что же, за прошедшие 2 недели ситуация у Минфина с размещениями лучше не стала.

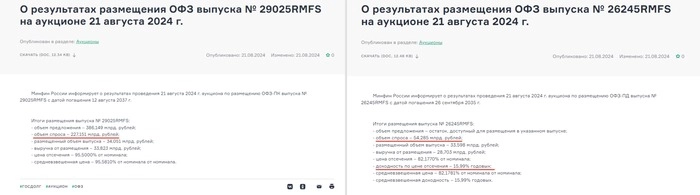

Сегодня прошло два аукциона (рис 1 и 2):

— Тот же флоатер 29025 и аналогично высокий спрос (227 млрд. руб.). Занял Минфин 34,051 млрд. руб.

— ОФЗ 26245 $SU26245RMFS9, объём спроса стал меньше – 54,285 млрд. руб. Доходность стала больше — 15,99% годовых.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308455-o_rezultatakh_razmeshcheniya_ofz_vypuska__26245rmfs_na_auktsione_21_avgusta_2024_g.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308455-o_rezultatakh_razmeshcheniya_ofz_vypuska__26245rmfs_na_auktsione_21_avgusta_2024_g.Пока мы видим, что Минфин остановился в символическом шаге и не стал занимать по 16%+. При этом доходность в 15,99% профессиональных участников заинтересовать особо не может.

( Читать дальше )

Итоги аукционов Минфина РФ по размещению ОФЗ 21.08.2024

- 21 августа 2024, 20:19

- |

Минфин РФ 21.08.2024 провел аукционы по размещению ОФЗ-ПК серии 29025 с погашением 12.08.2037 и новые ОФЗ-ПД серии 26245 с погашением 26.09.2035.

ОФЗ-29025

- Предложение: доступный остаток (386,1 млрд руб.)

- Спрос: 227,1 млрд руб.

- Размещено: 34,1 млрд руб.

- Средневзвешенная цена: 95,58% от номинала

ОФЗ-26245

- Предложение: доступный остаток (500,0 млрд руб.)

- Спрос: 54,3 млрд руб.

- Размещено: 33,6 млрд руб.

- Средневзвешенная цена: 82,18% от номинала

- Средневзвешенная доходность: 15,99%

- Премия к открытию дня: − б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал