Обзор Рынка

ТОРГОВЫЙ ПЛАН на 10 июня 2020 года - готовая инвестиционная стратегия покупки акций ММВБ в долгосрок. Чек-лист 50 акций для инвестора.

- 10 июня 2020, 00:53

- |

Друзья, всем привет!

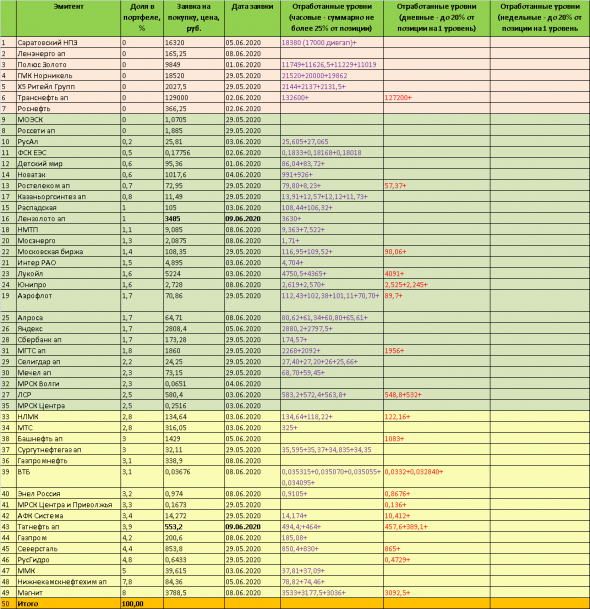

По итогам торгов во вторник, 9 июня, индекс МосБиржи снизился на 0,01% до 2795,90 п. Индекс РТС упал на 0,34% до 1284,31 п. В инвестиционный портфель докупил акции ФСК ЕЭС на повторном тесте часового уровня 0,18168, который не успел купить ранее 01.06.2020, когда уже был тест данного уровня. Также, 09.06.2020 были сформированы новые часовые уровни покупок по акциям Татнефть ап — 553,2 и Лензолото ап — 3485. Указанные изменения будут внесены в торговый план на 10.06.2020.

ТОРГОВЫЙ ПЛАН на 10 июня 2020 года — инвестиции в акции ММВБ

В торговом плане на день указаны ближайшие уровни для покупок акций в долгосрок. В случае теста ценой уровня покупок, следующий уровень для покупок по акциям можно узнать из видеообзора, нажав на тайм-код отдельной акции из списка.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

БКС Брокер: обзор приложения, тарифы и комиссии / Как пользоваться? Критика раздела инвест-идеи

- 09 июня 2020, 12:10

- |

Где присоединяться к сипи. План торговли на 9 Июня

- 09 июня 2020, 08:37

- |

Всех приветствую.

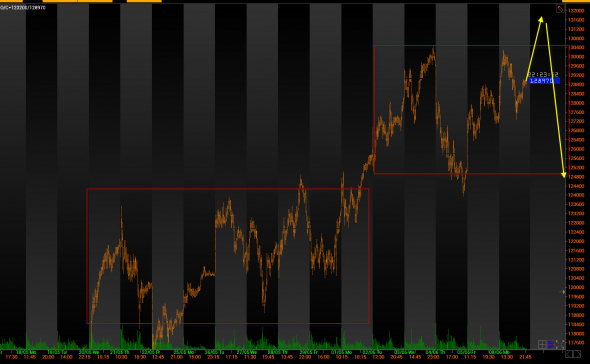

S&P500 решил сделать новую ступеньку в границах утреннего гепа. В целом тоже вариант, но я бы хотел увидеть более глубокую провокацию. Баланс по-прежнему лонг, но сегодня жду движения ниже 3180. После того, как ниже минимумов боковика набьют новую зону, буду от нее искать лонги.

1. RTS

РТС практически пришел на цели и опять без точек входа. Более-менее точка входа была во второй половине, но целей по ней пока что не дали. Сегодня жду выполнения этих целей. Баланс лонг. Фаза боковика пока что не подтверждена, так что тот шорт, который нарисован второй стрелочкой, это больше ожидание, чем план для торговли.

2. EUR/USD:

( Читать дальше )

Обзор фьючерсных инструментов SI, BR, RI

- 09 июня 2020, 07:55

- |

В понедельник фьючерс на доллар США/Российский рубль торговался в зоне баланса, достигнув минимума на отметке -68 134; максимума — 68 744.

Зона баланса: 68 504 — 68 188.

Бифуркационная зона: ценовым уровнем проторговки является 68 415.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 68 287, 68 156.

Long сценарий: лонговыми уровнями дисбаланса являются 68 547, 68 679.

( Читать дальше )

Обзор портфелей PRObonds. Портфель #1 опустился к доходности 13% годовых

- 09 июня 2020, 07:39

- |

Строго облигационный портфель PRObonds #1 затормозился в динамике своего результата: доходность последних 365 дней – 13,05%. Что, в общем, соответствует сектору высокодоходных облигаций (соответствующий индекс Cbonds-CBIRU High Yield (http://ru.cbonds.info/news/item/1062397) за тот же период прибавил 13.4%, но в них в отличие от портфеля не учтены комиссионные издержки).

При этом портфель продолжает отвоевывать позиции у широкого облигационного рынка. С одной стороны, за последний год он выиграл у индекса корпоративных облигаций Московской биржи (https://www.moex.com/ru/index/RGBI/technical/) всего 1,3% (опять же, результат индекса рассчитывается без учета реальных комиссий). С другой – накопление доходности портфелем достаточно стабильно, тогда как доходность облигационного рынка заметно замедляется.

Если считать доходность портфеля #1 не с июня прошлого года, а с начала нынешнего, он, именно с начала года, прибавил 4,7%, что соответствует 11,1% годовых. В то же время, средневзвешенная доходность к погашению входящих в портфель облигаций – сейчас 13,4%. Это значит, что, избегая дефолтных проблем, портфель PRObonds#1 даже в сложном 2020 году, скорее всего, покажет доходность выше 12%.

( Читать дальше )

Invest Profit 338 подписчиков 8.06.2020г Настроение рынков. Вверх, вверх и еще раз вверх.

- 08 июня 2020, 10:00

- |

Настроение рынков с утра позитивное. Нефть уже выше 43$ и не думает останавливать свой рост. Конечно это хорошо отразится на котировках нефтяных компаний, Лукойл, Роснефть и т.д. Также Саудиты подняли цены на нефть, а это конечно хорошо отразится на стоимости нефти. Азия торгуется в зелёной зоне и вновь Япония является лидером и это несмотря на плохие данные по ВВП.

Фьючерсы на S&P500 тоже немного растут и продолжают рост после пятничной эффории. Но с американскими акциями нужно быть осторожными, так как у них рост продолжается уже три недели. Ключевым днём для всех рынков станет среда, когда пройдёт заседание ФРС.

( Читать дальше )

Рост никто не отменял

- 08 июня 2020, 09:45

- |

Обзор рынка и отчет по сделкам | 08 июня 2020 ( 09:00)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал