Обзор Рынка

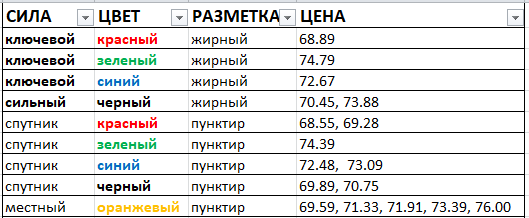

Картина дня 24.04.2018. НЕФТЬ

- 24 апреля 2018, 08:08

- |

Приветствую!

Вчера

Логично зашли на ретест в район спутника 73.09 и следом также логично вышли вверх к хаям. Объёмов не было.

Интрадей

ТРЕНД

глобальный — лонг

локальный — лонг

По ситуации

Сейчас стоим на хаях и это шортовое место. Но учитывая структуру движения сюда и вообще общую картинку, то логично сегодня увидеть еще одну большую зеленую свечу как минимум в окно местных уровней 76.00-76.82. И если это будет так нужно смотреть картинку на шорты, на хороший откат в этом окне

( Читать дальше )

- комментировать

- Комментарии ( 12 )

Еженедельный обзор рынка с учётом данных COT на 23 — 27 апреля (DXY, EURUSD, USDCHF)

- 23 апреля 2018, 10:31

- |

Индекс доллара (DXY)

Рынок находится в восходящем тренде, на прошлой неделе был пробит очередной масимум, развивается импульсная волна. Точка входа на покупку на отбой появится после формирования коррекции на дневном таймфрейме. Длинные позиции будут оставаться актуальными, пока рынок находится выше ближайшего уровня поддержки дневного таймфрейма, минимумов 16 — 18 апреля.

Индикатор COT снижается. Отчеты CFTC свидетельствуют о том, что крупные спекулянты продают доллар, хеджеры — покупают, мнение профессионалов не сочетается с направлением тренда на Daily и имеет смысл сократить объем позиции при появлении точки входа в направлении тренда.

Индекс доллара (DXY). Технический анализ и индикатор нетто-позиции СОТ.

( Читать дальше )

Обзор рынка акций на неделю с 23 по 27 апреля 2018 года

- 23 апреля 2018, 10:17

- |

Андрей Кочетков, аналитик «Открытие Брокер»

Немного итогов предыдущей пятидневки. За прошедшую неделю индекс МосБиржи вырос с 2175,16 п. до 2232,66 п., а РТС поднялся с 1104,51 п. до 1145,80 п. Европейская валюта ослабла за неделю с $1,233 до $1,229. Пара USD/RUB упала за неделю с 62,05 до 60,89, а EUR/RUB снизилась с 76,55 до 75,19,. Нефть Brent подорожала за неделю с $72,58 до $74,06. Американский индекс широкого рынка S&P 500 вырос с 2656,30 п. до 2670,14 п.

Период корпоративных отчётов набирает ход. Американские компании отчитываются ожидаемо сильно. Впрочем, большинство российских отчётов также радует, как и перемены в дивидендной политике ряда компаний. В ФРС продолжают настаивать на необходимости повышения ставки, а вот у российского ЦБ оснований для снижения ставки стало мало.

В понедельник будут публиковаться предварительные индексы деловой активности от Японии до США. Ожидается, что в еврозоне сводный показатель снизится до 54,9 п. с 55,2 п. В США также опубликуют данные по продаже жилья на вторичном рынке за март. Вечером выступит глава банка Канады Полоз. В России «Русагро» предоставит операционные результаты за I квартал. Polymetal закроет реестр на участие в ГОСА.

( Читать дальше )

Ежедневный обзор рынка на 23 Апреля 2018 год

- 23 апреля 2018, 09:45

- |

Всех приветствую

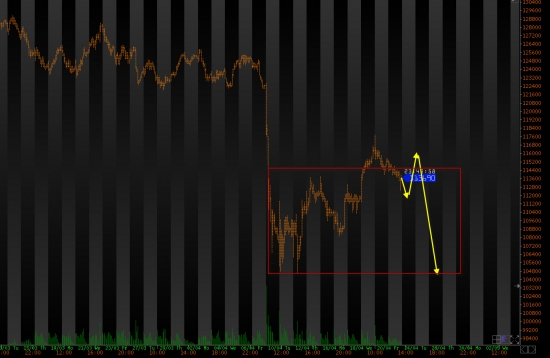

S&P500 под конец прошлой недели, достаточно глубоко опустился во внутрь предыдущего боковика. Но пока что все происходит в рамках лонгового сценария. Я жду еще одну попытку падения, затем резкого выкупа и движения к 2800.

1. RTS

РТС пришел на первые уровни возможной поддержки и не решился их пробивать на прошлой неделе. Пока что идет тренд, но та неуверенность в росте, которую показал РТС на прошлой неделе, наводит на мысли о возможном большом боковике. Сегодня жду теста максимумов предполагаемого мною боковика, и затем начала движения к нижней границе.

2. EUR/USD:

( Читать дальше )

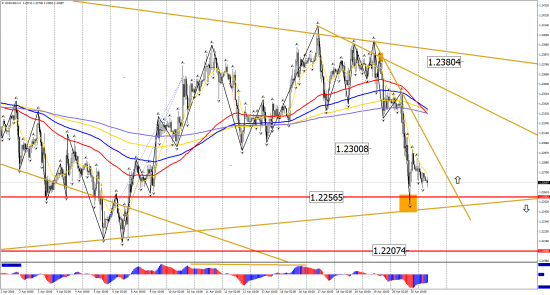

Прогноз по инструментам: EUR/USD, GBP/USD, USD/CHF, USD/CAD, USD/JPY на 23 апреля

- 23 апреля 2018, 09:25

- |

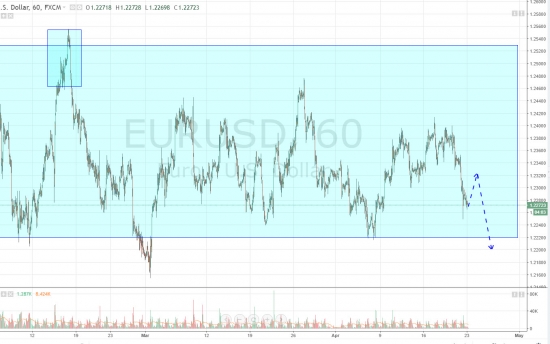

EUR/USD

Направление тренда — флет (возможны как покупки так и продажи пары).

Текущая ситуация – пара евро доллар, как и ожидалось, продолжила свое падение. Причем оно оказалось достаточно резким. Но пробить уровень поддержки 1,2256 с первого раза цена так и не смогла. Сейчас пара опять направляется к нему и в случае успеха может дойти до следующего уровня 1,2207. Ну а если уровень 1,2256 устоит и цена пробьёт линию сопротивления, то рекомендую открывать длинные позиции.

Рекомендация – покупать пару при пробитии линии сопротивления с целью 1,2380.

GBP/USD

( Читать дальше )

Заметки трейдера

- 23 апреля 2018, 09:12

- |

( Читать дальше )

Картина дня 23.04.2018. НЕФТЬ

- 23 апреля 2018, 08:24

- |

Приветствую!

В пятницу

Продолжили отливать с хаев и нырнули в район уровня 72.67, отработали его верхний спутник 73.09. Этим движением перекрыли всех лонгистов торговавших пробой 72.67. И от 73.09 пошел выкуп, все это без объёмов.

( Читать дальше )

Черный понедельник в РФ: разбор полетов

- 20 апреля 2018, 16:53

- |

Американские санкции вновь стали главной темой для обсуждений среди участников отечественного рынка, как и для большинства россиян. Несмотря на тот факт, что ограничительные меры затронули реальный бизнес лишь связанных с Олегом Дерипаской компаний, реакция рынка была куда более разрушительной: индекс ММВБ в понедельник, 9 апреля, потерял 8,3%, а курс рубля к среде снизился к доллару на 10,8%, а к евро — более чем на 11%. Реакция инвесторов была резкой и однозначной: применение первых серьезных мер по отношению к бизнесу привело к переоценке цен на акции по принципу наличия экономических связей с США. Мы же попробуем ответить на вопросы о том, какие реальные последствия для разных сегментов рынка будут иметь введенные меры, насколько эмоциональной была реакция игроков и что следует делать дальше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал