Обзор акций

Акции ПАО Новатэк (#NVTK) — ПАРУС, ПОРВАЛИ ПАРУС ❓

- 25 января 2024, 21:24

- |

🔴 Ключевые инсайты по компании:

— 🔋 Крупнейший в РФ частный производитель СПГ

— 5.5% доля на мировом рынке СПГ (доля добычи в РФ ~10%)

— Основной бенефициар от программы развития СПГ в РФ

🔴 Факторы роста и стоимости:

— Потенциал роста отрасли в РФ к 2035 = х4 (по 27% в год)

— Вступил в силу нулевой НДПИ на СПГ, который используется для производства аммиака (чем уже занимается Новатэк)

— Чистая Прибыль 2022 г. выросла в 2 раза (по заявлениям руководства, в 2023 г. прибыль будет на 30% ниже)

— Операционные результаты 12 месяцев: добыча газа стагнирует, а добыча жидких углеводородов растёт ускоренными темпами

— Компания не раскрывала пока финансовые результаты за 9 и 12 месяцев

— Объём экспорта в Европу продолжает расти по итогам года (+14% экспорт СПГ из РФ)

🔴 Риски:

— Авария на заводе в Усть-Луге вывела комплекс из полноценной работы как минимум на 2 месяца (но отгрузки уже возобновлены)

— Все иностранные специалисты могут быть отозваны с проекта Арктик-СПГ 2, но пока даже недружественные страны не разрывают соглашения

( Читать дальше )

- комментировать

- Комментарии ( 2 )

🏡 ЛСР (LSRG) - очередной операционный рекорд для застройщика

- 25 января 2024, 11:36

- |

▫️ Выручка ТТМ: 149 млрд ₽

▫️ скор. EBITDA ТТМ: 40 млрд ₽

▫️ Чистая прибыль ТТМ:8,7 млрд ₽

▫️ Net debt/EBITDA: 2,75

▫️ P/E ТТМ:8,9

▫️ fwd P/E 2023:7,5

▫️ P/B: 0,84

▫️ fwd Див. доходность 2023: 10,4%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Операционные результаты по итогам 2023:

▫️Новые контракты: 216 млрд (+132% г/г)

▫️Введение в эксплуатацию: 974 тыс. кв. м (+36,8% г/г)

▫️Доля контрактов с ипотекой: 75%

✅ ЛСР отчитался о рекордных операционных результатах по итогам года. Основной прирост пришёлся на Московский регион, где компания нарастила портфель новых контрактов до 88 млрд (+252% г/г).

✅ Если по итогам 2023г ЛСР решит выплачивать стандартные дивидендыв 78 рублей на акцию и дальше наращивать долг (на конец 1П 2023г ND/EBITDA = 2,75), доходность к текущим ценам составит10,4%.

❌ Надо понимать, что 2023г был рекордным для всего строительного сектора и ЛСР не исключение. Но в среднесрочной перспективе такие результаты сложно будет повторить. Заявления банков о нулевой марже выдачи ипотечных кредитов — будут поводом для ужесточения оценки платежеспособности заемщиков, а высокие ставки уже давят на спрос и делают ипотеку менее доступной. Естественно, для застройщиков это негатив (как и для банков).

( Читать дальше )

🚘 BYD Company (1211) - обзор крупнейшего производителя EV

- 24 января 2024, 11:34

- |

▫️Выручка ТТМ: 578,6 млрд ¥

▫️Операционная прибыль ТТМ:36 млрд ¥

▫️Чистая прибыль ТТМ: 29 млрд ¥

▫️P/B: 4,1

▫️P/E TTM: 18,4

▫️P/E fwd 2023: 16,5

▫️ fwd дивиденды 2024: 1,3%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 3кв2023г:

▫️Выручка:162 млрд ¥ (+38,5% г/г)

▫️Операционная прибыль: 13 млрд ¥ (+66,7% г/г)

▫️Чистая прибыль:10 млрд ¥ (+82,5% г/г)

👉 BYD (Build Your Dreams) — это китайская компания, специализирующаяся на производстве электромобилей, аккумуляторов и других компонентов. Компания входит в ТОП-10 крупнейших автопроизводителей в мире за 2023г.

✅ По результатам4кв2023г BYD заняла первое место в мире по продажам электромобилей сместив таким образом Tesla: 526 409 проданных EV (+60% г/г) против 484 507 у Tesla (+20% г/г).

✅ BYD активно наращивает экспортный сегмент: за 2023г компания поставила на мировой рынок 242 765 автомобилей (+334,2% г/г), что составляет 8% от общих поставок за период.

( Читать дальше )

Акции Европейской Электротехники (#EELT) — КАКОВ ПУТЬ❓

- 23 января 2024, 20:57

- |

Ранее мы уже отмечали, что компания публикует на сайте стратегию для общего пользования (но она имеет свойство меняться) ❗️

Вспоминаем самое важное об акциях компании 🔎

🔴 Ключевые инсайты по компании:

🔬 #EELT — производитель и дистрибьютор электрооборудования (нефтегаз и прочие отрасли)

— Выручка обеспечена многолетними контрактами (10% Выручки под риском изменения / отказа от контракта)

— Собственник и гендир в одном лице — человек из отрасли ТЭК

— Команда из 400+ человек, 700+ реализованных проектов

— Основные клиенты: нефтегазовые голубые фишки РФ

— Новые сегменты: оборудование для лифтов и ядерных установок ❗️

🔴 Факторы роста и стоимости:

— Фактор роста для компании — санкции на импортное нефтегазовое оборудование

— Фактор спроса — рост промышленного строительства в РФ, замещение оборудования

— Компания активно использует партнёрские отношения для продажи китайского оборудования

( Читать дальше )

🏦 ВТБ (VTBR) - прибыль есть, но дивиденды переносятся на 2026г

- 23 января 2024, 09:44

- |

▫️ Капитализация: 660 млрд ₽ (обычка) + 520 млрд ₽ (преф) = 1,2 трлн ₽ / 0,0245₽ за АО

◽️ Чист. % доход 11М 2023: 700 млрд

◽️ Чист. комис. доход 11М 2023:195 млрд

◽️ Чистая прибыль 11М 2023:417,5 млрд

▫️ Чистая прибыль fwd 2023г:430 млрд ₽

▫️ fwd P/E 2023: 2,75

▫️ P/B TTM: 0,55

▫️ fwd дивиденды 2023: 0%

▫️ fwd дивиденды 2024: 0%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Финансовые результаты отдельно за ноябрь:

▫️ Чистые процентные доходы: 65 млрд ₽

▫️ Чистые комиссионные доходы: 16,5 млрд ₽

▫️ Резервы: 14,4 млрд ₽

▫️ Чистая прибыль:14,7 млрд ₽

✅ Учитывая текущую динамику по ЧП и сезонные годовые бонусы в декабре (менеджмент себя не обидит), ВТБ закончит 2023г с чистой прибылью около 430 млрд — чуть меньше своего прогноза (fwd P/E = 2,75).

✅В 2024г банк планирует вернуться к выплате купонов по локальным субординированным облигациям. Ситуация с балансом постепенно нормализуется и это значительно повышает шансы на возвращение к дивидендам в перспективе пары лет.

⚠️ Как и Сбербанк, ВТБ сформировал крупный ипотечный портфель, который выступал основным драйвером роста кредитов для ФЛ. Сам банк уже заявляет о нерентабельности выдачи льготной ипотеки и прогнозирует спад рынка в 30-35% по итогам 2024г.

( Читать дальше )

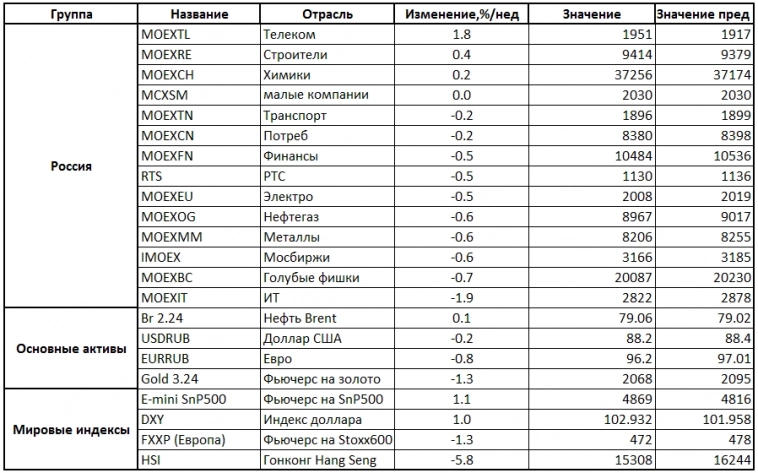

Обзор рынка акций на неделю 22.01-26.01.24

- 22 января 2024, 14:56

- |

После уверенного равномерного роста на 3% на прошлой неделе, так и не пробив основных сопротивлений (3200 МОЕХ, 1150 РТС), российский рынок перешел в умеренную коррекцию, в среднем по основным активам показав динамику 0 -0,7%. В Красном море неспокойно, США и Британия продолжают обстрелы Хуситов, сдвигая фокус внимания с Украины; отчеты в США не лучшие. ЕЦБ и ФРС боятся пугать рынки, давая туманные надежды на осторожное снижение к концу 2024г при овладении инфляцией. США наконец-то приняли бюджетное финансирование до конца марта, и рынку достаточно и этого.

1/10. Россия

Индекс МосБиржи, коснувшись сопротивления 3200,78п в пн(15.01) отправился в коррекцию до 3166 (-0,6%). Аналогичную динамику показал и РТС -0,5%, чуть-чуть не достигнув в пн сопротивления 1150 (достигнул 1149,26). За неделю более менее ощутимо выросли только телекомы +1,8%.

Строители, химики и компании средней и малой капитализации показали околонулевую динамику. Транспорт, потреб сектор, финансовые компании, индекс РТС, электроэнергетики, нефтегазовый сектор, индекс Мосбиржи и индекс Голубых фишек показали умеренно отрицательную динамику -0,5 – 0,7%. Максимальное снижение показали ИТ компании, упав на -1,9%.

( Читать дальше )

🔥 В пятницу поздно вечером QIWI решил "обрадовать" миноритариев продажей российских активов

- 22 января 2024, 11:30

- |

Получается, что будет продан весь российский бизнес: АО «КИВИ», куда входят КИВИ Банк, QIWI Кошелек, QIWI Business, система денежных переводов Contact, группа компаний ROWI, группа компаний Realweb, Flocktory, Таксиагрегатор, IntellectMoney, и ряд других проектов (всё то, что является основой бизнеса).

Останется под QIWI plc: международный бизнес, куда входит деятельность в Казахстане, ОАЭ и других странах (то, что имеет непонятные перспективы).

Чтобы держатели бумаг QIWI plc могли успешно выйти, QIWI планирует выкупить до 10% своих акций на бирже. По «щедрой» цене не более 581 руб за одну акцию 👍

📊 Самое забавное, что на конец 3кв2023г у QIWI на балансе скопилось 29,5 млрд денежных средств и эквивалентов, почему-то мне кажется, что эта денежная подушка уйдет вместе с российскими активами.

✅ Друзья, вот поэтому я и избегаю инвестиций во все эти расписки и иностранные бумаги, которые торгуются на Мосбирже.

( Читать дальше )

✅Обзор рынка от 21.01.24

- 21 января 2024, 15:11

- |

в среду онлайн обзор акций: https://t.me/+F6Ka767DDgFhZGQy

ПАО Позитив Технолоджис (#POSI) — ВЫЗОВ ПРИНЯТ ❓

- 19 января 2024, 20:52

- |

В 2023 г. Ranks зафиксировал доходность по бумаге в 20% 💰

Компания объявила планы на 2024 год и наметила сроки раскрытия результатов, очень ждём «позитива» и подтверждения идеи роста❗️

Вспоминаем самое важное об акциях компании 🔎

🟠 Ключевые инсайты по компании:

— 📱 #POSI — акция роста с уверенным планом по удвоению бизнеса каждый год

— Выручка подвержена сезонности (госзакупки концентрируются в 3-4 кварталах)

— 25% доходов компании приходится на госзаказы

— Доля новых клиентов в структуре спроса составляет около 20%

— Основными финпоказателями являются EBITDAC и NIC, очищенные от расходов на IT оборудование, разработки и на разницу между Выручкой и Отгрузками

🟠 Факторы роста и стоимости:

— Предварительные итоги по отгрузкам за 2023 г. подтверждают, что POSI растёт более чем в 2 раза быстрее конкурентов

— Прибыль за 9 мес. 2023 г. выросла на ~30% от 2022 г. (без учёта доп. расходов на маркетинг и R&D)

— Спрос обеспечивает угроза кибератак на российские системы (рост киберпреступлений с 2014 г. в 26 раз)

( Читать дальше )

🏦 Сбербанк (SBER) - прогнозирует 82% падения выдачи ипотеки и её нулевую маржу

- 19 января 2024, 11:44

- |

◽️ Чист. % доход 2023: 2334 млрд (+36,6% г/г)

◽️ Чист. комис. доход 2023: 716 млрд (+16,6% г/г)

◽️ Чистая прибыль 2023: 1493 млрд (x5 г/г)

◽️ P/E ТТМ: 4,2

◽️ fwd P/E 2024 (РПБУ): 4,5

◽️ fwd дивиденд 2023: 11,9%

◽️ fwd дивиденд 2024: 10-11%

◽️ P/B: 1

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Финансовые результаты за декабрь 2023г:

◽️Чистый % доход: 223,5 млрд ₽ (+26,4% г/г)

◽️Чистый ком. доход: 80,4 млрд ₽ (+19,3% г/г)

◽️Чистая прибыль: 115,6 млрд ₽ (-7,9% г/г)

✅ За последний месяц 2023г Сбербанк выдал рекордный объём кредитов для корпоративных клиентов — 2,4 трлн рублей. Несмотря на внушительный рост ставок, в 4кв2023 спрос на кредиты и качество кредитного портфеля всё ещё сохранялись на высоком уровне.

✅ В новой годовой дивидендной политике, компания изменила параметр по достаточности капитала: вместо «не менее 12,5% по Н1.0» теперь установлен норматив «не менее 13,3% по H20.0». Сам показатель H20.0 в годовой отчётности пока не раскрывается.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал