Облигации

Команда Тинькофф проверяет модель оценки кредитных спредов

- 02 сентября 2019, 18:16

- |

Привет!

Мы решили проверить одну известную модель оценки риска предоставления облигационного займа компаниям на основании цен торгующихся акций — модель Мертона.

Что делаем: оцениваем риск инвестиций в корпоративные облигации (кредитные спреды) на основании 81 корпоративной облигации российских эмитентов по состоянию на 28.08.2019 на основании модели Мертона.

Как работает модель?

Модель предполагает, что облигации представляют собой возможные будущие претензии, то есть на что могут рассчитывать инвесторы, если компания обанкротится. Рассчитать, будет ли дефолт компании или нет, можно на основании рыночной стоимости компании.

Пусть:

St — оценочная стоимость акций в момент t;

Dt — оценочная стоимость долга в момент t;

Vt — рыночная стоимость компании в момент t;

F — номинальная стоимость долга компании.

Стоимость компании, на которую претендуют держатели акций:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 18 )

Глобальный кризис только начинается

- 02 сентября 2019, 17:19

- |

Похоже, прогнозы стратега Societe Generale Альберта Эдвардса оправдались: согласно подсчетам BofA доходность глобального долга на сумму $19 трлн перешла на отрицательную территорию, достигнув отметки -3 процентных пунктов.

И теперь практически каждый стратег спешит превзойти в своих прогнозах стратега SocGen, предсказавшего текущее изменение несколько лет, если не десятилетий назад, прогнозируя еще более низкую доходность и забывая, что еще год назад звучали прогнозы по 10-летней доходности, которая должна была превысить 3%. А что думает человек, совершенно верно предсказавший падение доходности долга в $17 трлн на отрицательную территорию?

ИСТОРИЯ ВОПРОСА

Это еще не все. Инвесторы озадачены. Как доходность государственных облигаций может упасть так низко за такой короткий промежуток времени? Цунами отрицательной доходности, охватившее всю еврозону, привлекло наибольшее внимание. Однако 30-летняя доходность в США упала чуть ниже 2%. Для многих это “пузырь” эпических масштабов, который вот-вот взорвется.( Читать дальше )

Пенсия в долларах: зачем, почему и как правильно инвестировать с минимальным риском

- 02 сентября 2019, 09:38

- |

Статья будет полезна тем, кто живёт в России и имеет доход в рублях. Я расскажу о том, почему нужно копить в долларах и как обеспечить вложениям хорошую доходность при минимальных рисках.

Меня зовут Валентин, я владелец и руководитель небольшой веб-студии в Петербурге. Хочу поделиться своим подходом к будущей пенсии.Мне 33 года, мои родители недавно вышли на пенсию, и их знакомые и родственники тоже постепенно выходят на пенсию. Реальный размер пенсии, которую сейчас назначают людям, которые всю жизнь работали — 15-20 тысяч рублей. Достойно на эти деньги жить невозможно, поэтому я задумался о том, какие есть варианты решения проблемы.

Для оптимистов: возможно, через 30 лет после десятка пенсионных реформ люди начнут получать пенсии, на которые можно жить, а не существовать — прекрасно, в этом случае у меня просто будет две хорошие пенсии.

( Читать дальше )

Коротко о главном на 02.09.2019

- 02 сентября 2019, 08:39

- |

- «Бэлти-гранд» утвердили параметры второго выпуска биржевых облигаций;

- «МРСК Центра» погасит еще один выпуск на 5 млрд рублей;

- «МРСК Юга» разместило дополнительный выпуск акций — более 13 млрд бумаг или 65,12% от общего количества обыкновенных акций;

- «Мессис» установило ставку на третий купонный период;

- «Обувь России» сообщило о начале реорганизации;

- «ЮАИЗ» одобрил сделку купли-продажи с ООО «Райффайзен-Лизинг» на 15,9 млн рублей;

- «ОАЭ» и ТД «Мясничий» сообщили об одобрении сделок единственным участником;

- Московская биржа сообщила о начале торгов ОФЗ-н

Подробнее о главных событиях в обзоре на boomin.ru

ИИС+Облигации, Акции, ETF

- 01 сентября 2019, 06:50

- |

( Читать дальше )

Вторую неделю подряд ФРС покупает казначейские обязательства

- 30 августа 2019, 18:12

- |

Покупка в 14 миллиардов долларов резко контрастирует с нулевыми покупками, так как Количественное смягчение закончилось и продажи шли во время Количественного ужесточения.

Когда ФРС продает Treasuries, цены на активы под давлением, а когда ФРС покупает Treasuries, цены на активы растут.

На приведенной ниже диаграмме показано общее количество казначейских обязательств ФРС (красная линия) в сравнении с недельным изменением казначейских обязательств (черные столбцы) с 2014 года. Сокращение QE видно с первой пунктирной желтой линией, количественное ужесточение — второй пунктирной желтой линией, а затем уменьшение QT выделено третьей пунктирной желтой линией. Теперь ФРС, похоже, начала новый период покупок казначейства… но как долго и с какой целью знает только мистер Пауэлл.

( Читать дальше )

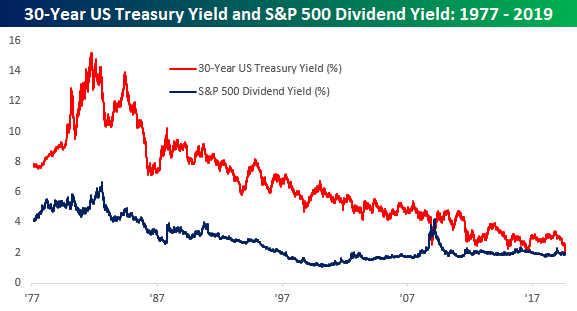

Дивидендная доходность S&P500 превысила доходность по Трежерис-30

- 30 августа 2019, 13:04

- |

На приведенной ниже диаграмме показан разброс (спрэд) между 30-летней и дивидендной доходностью S&P500 за период с 1977 года. За последние 40 лет подобная инверсия наблюдалась всего 1 раз в 2009 году, после чего начался бурный рост фондового рынка.

( Читать дальше )

Коротко о главном на 30.08.2019

- 30 августа 2019, 12:02

- |

- «ИТЦ-Трейд» зарегистрировал программу облигаций, компания выйдет на долговой рынок впервые;

- «Кузина» утвердила выпуск облигаций серии БО-П01 объемом 55 млн рублей, ставка — 15% годовых;

- «Солид-Лизинг» утвердил пятый выпуск биржевых облигаций, объем — 230 млн рублей;

- «Пермская научно-производственная приборостроительная компания» утвердила условия дебютного выпуска облигаций;

- Московский кредитный банк 3 сентября начнет размещение выпуска серии БСО-П04;

- «Диодидовский рыбный порт» объявил о завершении размещения облигаций на 50 млн рублей;

- Облигации «Атомстройкомплекс-Строительство» включены в третий уровень листинга и в Сектор компаний повышенного инвестиционного риска;

- Бумаги «Южноуральского арматурно-изоляторного завода» включены в Сектор Роста Московской биржи;

- «Инград» дал согласие на заключение четырех договоров под залог доли в уставном капитале связанных компаний;

- МФК «Кармани» получила безвозмездную финансовую помощь от учредителя в размере 25 млн рублей

Подробнее о главных событиях в обзоре на boomin.ru

Поставщик бумаги «ИТЦ-Трейд» зарегистрировал программу облигаций

- 30 августа 2019, 09:54

- |

Московская биржа присвоила программе биржевых облигаций ООО «ИТЦ-Трейд» номер 4-00466-R-001P-02E от 29.08.2019.

Первый выпуск облигаций разместит новосибирский поставщик картона, бумаги и изделий из нее — «ИТЦ-Трейд». Компания располагает тремя филиалами: в Омске, Барнауле и Красноярске, а также имеет склады и пункты самовывоза в шестнадцати городах на территории Сибири и Дальнего Востока.

Стратегия развития предполагает увеличение доли компании на рынке за счет расширения территории присутствия. Привлекаемые средства компания планирует направить на финансирование поставок крупным федеральным клиентам.

В рамках зарегистрированной программы серии 001Р компания может привлечь до 1 млрд рублей, максимальный срок погашения каждого выпуска не должен превышать 4 года, или 1440 дней с даты начала размещения биржевых облигаций. Программа не предусматривает ограничения по количеству выпусков, ставке купона и длительности купонного периода.

На сентябрь запланирована регистрация условий первого выпуска биржевых облигаций. Сбор предварительных заявок частных инвесторов на участие в первичном размещении проведет «Юнисервис Капитал».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал