Облигации

Тернистый путь от континентальной финансовой модели к англо-американской

- 25 июня 2018, 13:07

- |

После дефолта 1998 года в России наступило десятилетие благополучия. Наряду с восстановлением и последующим ростом экономики демонстрировали опережающую динамику и ключевые фондовые индикаторы. В тот же период проходила постепенная приватизация госсобственности посредством механизмов IPO и SPO, что способствовало привлечению все большего внимания к фондовому рынку. Тогда состоялись публичные размещения ценных бумаг таких крупнейших российских компаний, как Сбербанк, Роснефть и ВТБ. Российская валюта после серьезного обесценения, с 2003 года взяла курс на восстановление. Всего за 4 года рубль укрепился против американской валюты более чем на 25%. Эта тенденция сохранялась вплоть до следующего кризиса, разразившегося уже в 2008-м году. Накануне последнего события, в период благоденствия, на государственном уровне была утверждена политика, направленная на развитие финансового рынка в России и превращение столицы в международный финансовый центр. Случившийся кризис, казалось, навсегда похоронил эти идеи. Однако, запущенные процессы, продолжили воплощать их в жизнь.

После дефолта 1998 года в России наступило десятилетие благополучия. Наряду с восстановлением и последующим ростом экономики демонстрировали опережающую динамику и ключевые фондовые индикаторы. В тот же период проходила постепенная приватизация госсобственности посредством механизмов IPO и SPO, что способствовало привлечению все большего внимания к фондовому рынку. Тогда состоялись публичные размещения ценных бумаг таких крупнейших российских компаний, как Сбербанк, Роснефть и ВТБ. Российская валюта после серьезного обесценения, с 2003 года взяла курс на восстановление. Всего за 4 года рубль укрепился против американской валюты более чем на 25%. Эта тенденция сохранялась вплоть до следующего кризиса, разразившегося уже в 2008-м году. Накануне последнего события, в период благоденствия, на государственном уровне была утверждена политика, направленная на развитие финансового рынка в России и превращение столицы в международный финансовый центр. Случившийся кризис, казалось, навсегда похоронил эти идеи. Однако, запущенные процессы, продолжили воплощать их в жизнь.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Обновление портфеля 24.06.2018

- 24 июня 2018, 20:12

- |

18 июня на вечерней торговой сессии после небольшого отката открыл короткую позицию по нашему рынку через фьючерсный контракт MIX -9.18. Не удалось долго «просидеть в шорте», так как наследующий день прошёл сильный объём к окончанию торгов и я решил закрыть позицию. Итог с учётом встроенного плеча на срочном рынке +4,88% за один день. Ошибка, надо было шортить, когда начинал закрывать все лонговые позиции по акциям месяц назад, тогда прибыль была бы существеннее.

19 июня продал акции ЛСР, после того, как увидел, что после отсечки дивидендные гепы не закрываются, а котировки падают сильнее размера дивидендов. Итого продержал акции 62 дня +4,56%.

Также 19 июня продал акции Распадской — мою одну из самых долгосрочных инвестиций с момента, как я начал вести блог. За 676 дней прибыль составила +127,6%.

Что касается по МРСК ЦП прошла отсечка, начинается закрытие дивидендного гэпа. Скоро должны поступить дивиденды на брокерский счёт.

( Читать дальше )

Какие ОФЗ покупать?

- 21 июня 2018, 14:59

- |

Внутри диапазонов

- 21 июня 2018, 13:05

- |

В США торги закончились разнонаправленно. В Азии продажи – медведи снова в силе на фоне разворачивающихся торговых войн. В плюсе Япония, хорошая статистика по покупкам облигаций со стороны нерезидентов поддерживает оптимизм.

На долговых рынках умеренный негатив, доходности по американским 10-леткам растут, вновь практически вплотную подойдя к 3%.

Нефть после данных по запасам ушла ненадолго вниз, в соответствии с резко выросшими запасами нефтепродуктов, но затем после маленького подъёма снова резко провалилась глубже..Встреча ОПЕК+ формирует вокруг себя очень противоречивый фон, но, судя по всему, увеличение добычи более чем на 500-600 барр/сутки будет воспринято как повод для продаж и выход из канала вниз, а меньший рост квот – как повод для сохранения на текущих уровнях.

Драгметаллы умеренно просели, в платине технические уровни чрезвычайно благоприятны для среднесрочной покупки.

Промышленные металлы остаются в минусе.

Продовольствие в смешанной динамике: покупают колониальные товары.

( Читать дальше )

"Первый ювелирный" развивает направление трейдинга в масштабах страны

- 21 июня 2018, 12:42

- |

«Первый ювелирный» провел переговоры с крупными региональными компаниями на предмет покупки лома драгметаллов и продажи очищенного сертифицированного сырья драгметаллов.

Среди потенциальных партнеров «Первого ювелирного» – представители ювелирной отрасли из Санкт-Петербурга, Костромы, Екатеринбурга, Казани, Новосибирска, Красноярска, Владивостока, Хабаровска. Это сети ломбардов, производители украшений и розничные ювелирные магазины. Трейдер планирует приобретать у них сырье с целью его аффинажа и реализации готовой продукции своим клиентам – банкам, ювелирным компаниям и заводам. Переработка лома золота в слитки и гранулы осуществляется Новосибирским, Екатеринбургским, Приокским, Красноярским аффинажными заводами, с которыми сотрудничает «Первый ювелирный». Расширив базу поставщиков из различных регионов страны, компания увеличит объем аффинажа драгоценных металлов, а оптовые клиенты получат наилучшую цену.

( Читать дальше )

Альтернатива банковским ВКЛАДАМ и ПЕНСИИ … ?

- 21 июня 2018, 08:43

- |

«Интересная» складывается экономическая ситуация с накоплениями населения в стране. Проценты по вкладам в некоторых банках достигают «рекордных» 5 %, а рост цен в магазинах можете сами сопоставить с этой цифрой и сделать вывод, увеличивается покупательская способность ваших сбережений или напротив — падает с каждым днем нахождения в банковском секторе?

Про повышение пенсионного возраста многие уже писали и пожалуй самый эмоциональный ответ дал Сергей Шнуров: «Здесь нужна какая-то сноровка…», «…Не достичь его, как горизонта…».

Но как оказалось, по официальным данным, за последние 11 лет средний возраст мужчин вырос аж на целых 7 лет «прыгнув» с 60 до 67 лет (данные Росстата).

Но не будем обсуждать демографию, попробуйте взглянуть на это с другой стороны. Хорошо если Вы не только доживете до пенсионного возраста, но и выйдите на пенсию уволившись с работы в 65! А что если Вас уволят/сократят и Вы окажитесь «за бортом» без зарплаты ближе к 60-ти. Кому нужен 60-летний старикан, с наверняка уже имеющимися старческими болячками, кто возьмет Вас на работу? Совершенно резонно работодатели предпочитают молодых и «голодных»!

( Читать дальше )

Повторенье ,мать ученье ? Где же ты наш ведомый....

- 20 июня 2018, 15:21

- |

средств бюджета в банковские депозиты с плавающей ставкой, привязанной к ставке

RUONIA. Средства размещаются на 35 дней, лимит аукциона — 50 млрд рублей.

Банк России проведет аукционы по размещению купонных облигаций Банка России

(КОБР) серии 4-09-22BR1-8 объемом 66 млрд 989,13 млн рублей и серии 4-10-22BR1-8

объемом 711 млрд 833,87 млн рублей. Дата погашения облигаций — 15 августа и 12

сентября соответственно

Нефть уже конкретно не доминирует над рублем, потеряно воздействие, приток и отток рублей на Мамбу еще какой то вес имеет(на рубль -доллар), что же будет когда пара Евро-дол уйдет ниже 1,15 и индекс доллара выше 96, не говорю уже про Си-пи 2640… ну нефть последний нокаут, свою каплю поставит, сомневающимся…

Если допустим после 23июня нефть уйдет за 72 дол за баррель, то как размещенные ОФЗ Минфина помогут ли рублю укрепиться ?

«Мамбу» уже в расчет не так сильно берем, так как она становится ведомой от притока и оттока западных денег…

Доходы граждан, полученные в результате изменения курса валюты, при продаже облигаций будут освобождены от НДФЛ

- 19 июня 2018, 14:51

- |

Хочу написать о некоторых поправках, которые планируется ввести в Налоговый кодекс. В частности, это касается нашего «родного» НДФЛ, о котором я так часто люблю писать.

Не знаю, можно ли тут прикрепить документ, у меня пока не получается и я дам ссылку, чтобы вы смогли скачать документ (это законопроект № 481297-7 с пояснительной запиской к нему).

Суть следующая — на рассмотрении в Госдуме находится законопроект № 481297-7 «О внесении изменений в статьи 210 и 214.1 Налогового кодекса Российской Федерации». Согласно данному проекту, от НДФЛ будут освобождены доходы физлиц, получаемые в результате изменения курса иностранной валюты при реализации облигаций внешних облигационных займов.Как сообщается в пояснительной записке, законопроект направлен на создание благоприятных условий инвестирования в указанные облигации, обеспечивающих привлекательность перевода в российскую юрисдикцию зарубежных активов российских лиц.

Если вдруг ссылку нельзя ставить внутри данного поста, я уберу ее и постараюсь сделать фото с пояснительной записки, чтобы можно было прочитать информацию.

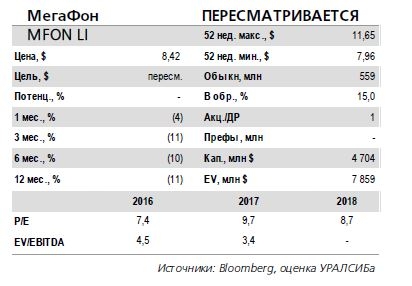

МегаФон. Прогноз результатов за 1 кв. 2018 г. по МСФО: ожидаем достаточно хорошую динамику

- 19 июня 2018, 10:07

- |

Рентабельность по OIBDA в телекоммуникационномсегменте может составить 39,1%.

В четверг, 21 июня, МегаФон (MFON LI – рекомендация пересматривается) представит отчетность за 1 кв. 2018 г. по МСФО. Мы ожидаем достаточно сильную динамику с учетом опубликованных ранее хороших результатов других операторов «большой тройки»: МТС (MBT US – ПОКУПАТЬ) и Veon (VEON US – ПОКУПАТЬ). В частности, без учета консолидации операций Mail.Ru, но с учетом консолидации результатов Евросети (сделка с Veon была закрыта в конце февраля) мы ожидаем, что выручка МегаФона увеличится на 8% (здесь и далее – год к году) до 80,7 млрд руб. (1,4 млрд долл.), а OIBDA – на 9% до 31,6 млрд руб. (555 млн долл.), что предполагает незначительное (на 0,1 п.п.) увеличение рентабельности по OIBDA – до 39,1%. С учетом консолидации операций Mail.Ru мы прогнозируем выручку на уровне 97 млрд руб. (1,7 млрд долл.) и OIBDA в размере 35,8 млрд руб. (630 млн долл.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал