Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

А удобно стало в Квике по опционам

- 22 февраля 2017, 11:55

- |

Я даже ничего не настраивал, какие были в прошлом созданы доски опционов, выбрал фьюч, какой нужен сразу опционы отобразились, сразу экспирация, на ртс понедельная)) круто)). Я как вспомнил что надо искать вспоминать настраивать как раньше ужас)) а тут 1 мин и все доски по всем инструментам готовы))). реально аж желание появилось обратно позаниматься ими)) Может уже и сервис какой придумали в квике удобный для графических построений? Вопрос — по РТС введены недельные опционы пока что?

- комментировать

- ★1

- Комментарии ( 2 )

Волатильность. Брент.

- 21 февраля 2017, 21:39

- |

Отбор акций и фьючерсов на 21 февраля

- 21 февраля 2017, 15:53

- |

Особых новостей на вторник 21 февраля нет. Из США индекс PMI производство и индекс деловой активности.

По рынку, 'всепропальщики' негодуют из-за роста по всем фронтам.

Несколько интересных ситация по акциям. Рынок на продолжение вверх.

APOP, DRYS, TRVN, VIPS

Отметка на 3 очень важный уровень. Если пробой то в шорт на понижение.

Соляра снова в тренде, плюс нефтянка немного поджимает вверх. Стоит обратить внимание.

( Читать дальше )

80% опционов остаются не исполнившимися. Миф или реальность?!

- 21 февраля 2017, 15:31

- |

Многие говорят о статистических данных, что 80% опционов остаются не исполнившимися. Давайте подумаем, что это значит и как это можно интерпретировать. Как мне кажется, большинство людей (особенно далеких от опционов) понимает утверждение следующим образом: «Если я куплю ЛЮБОЙ опцион, то он в 80% сгорит без денег.» Причем, воспринимая эту информацию, действительно может так показаться. А что будет если купить и колы и путы в деньгах, на деньгах и без денег?

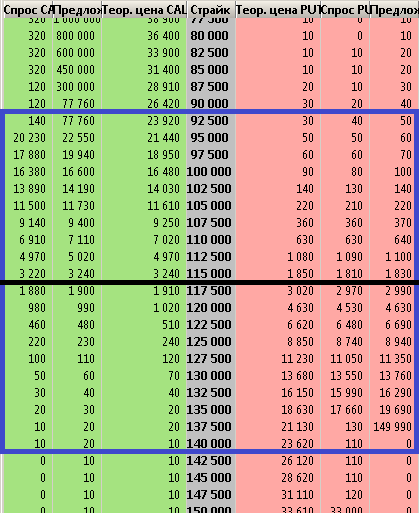

Пример на картинке. Все то что в синей зоне мы купили. Черная линия-текущая цена БА. В идеале нужно купить вообще все страйки. Ограничение в 10 страйков взято для удобства, и будем считать, что за эти 10 страйков цена не может пойти. Теперь смотрим, сколько наших опционов будет в деньгах, при любой цене БА на экспирацию. Становится понятно, что при таком подходе около 50% будет в деньгах и соответственно исполнятся! Откуда появилась цифра 80%? Лично мое мнение, что большая часть покупаемых опционов находится изначально без денег. И сгорают тоже без денег.

( Читать дальше )

Кухонные опционы - есть ли там деньги? (продолжение)

- 21 февраля 2017, 13:27

- |

Продолжу предыдущий пост.

Как узнать что кухонная модель ценообразования валютных опционов накосячила и есть возможность изъятия денег?

Не стану прибегать к математике, постараюсь объяснить по рабоче-крестьянски.

1) Рассмотрим сперва классические ванильные опционы.

Прежде всего вам нужно иметь возможность посмотреть корректные цены (ну или предположительно корректные). Лучший вариант — это смотреть как они торгуются на бирже. Опционы на валютные фьючесы торгуются на CME (Globex). Нужно иметь счет у какого-нибудь брокера, дающего туда доступ.

Я имею счет в interactive Brokers. Возможно, где-то будет достаточно даже демки.

Важный нюанс — в кухнях базовым активом является спот, на бирже — фьюч, цена может различаться до нескольких десятков пунктов — необходимо делать эту корректировку.

Например, спот по евро — 1.055, фьюч в это же время — 1.0600. Значит котировку биржевого опциона колл со страйком 1.0600 сравниваем с котировкой кухонного опциона колл со страйком 1.0550. При отклонении, превышающем величину спрэда можно изымать деньги, но, конечно, желательно, чтобы это было не 1-2 пипса.

( Читать дальше )

Ребалансировка против хеджирования, или От чего защищает "защитный" инструмент - облигации.

- 20 февраля 2017, 23:29

- |

Дисклеймер 2: это пост о долгосрочных инвестициях, не о спекуляциях.

Дисклеймер 3: в этом посте критикуется использование инструментов срочного рынка. Если кто-то приведет подробный расчет опционной стратегии для хеджирования от подобных случаев (или ссылку на тематический пост) — буду благодарен, мне интересны разные подходы.

О хеджировании рисков написано немало книг. Один из методов — хеджирование опционами (опционы на дальних страйках предлагает использовать Нассим Талеб и его опыт положительный).

Другой способ защиты долгосрочного портфеля от больших просадок — разумное инвестирование и ребалансировка.

Фактически, в этом посте я постараюсь показать, кто и в каких случаях больше прав — Нассим Талеб или Бенджамин Грэм.

Итак, у нас есть 310 тысяч рублей капитала. Мы намерены их инвестировать на долгий срок в один из двух портфелей.

Портфель 1 — 200 тысяч индексный портфель ММВБ, 10 тысяч (5%) — опционы пут на индекс ММВБ с датой экспирации 15.06.17. Требуют 100 тысяч гарантийного обеспечения!

( Читать дальше )

МОК#3 в наличии осталось 11 билетов по 1500 рублей. Спешите!

- 20 февраля 2017, 14:12

- |

А я пока выложу еще одно видео с прошлогоднего МОКа.

Это популярнейший опционщик Илья Коровин!

Без него не обходится ни одна опционная конференция, ни один опционный скандал в фейсбуке:)))

Он будет выступать и на этой конференции с универсальной темой «Рынок и математика»

p.s. я кстати когда пытался прослушать вот это вышеприведенное выступление за рулем, уснул за рулем на скорости 160 кмч между Питером и Москвой, так что не случшайте это видео за рулем! Лучше перед сном:)))

Тест опционных стратегий на истории

- 20 февраля 2017, 00:02

- |

Буквально, на днях увидел что-то подобное, правда рабочий ТФ Д1. Автор проделал большую работу smart-lab.ru/blog/381608.php за что ему благодарность.

P.S. поставьте +, моя цель сила 100.

Опционы. Неравное пари.

- 19 февраля 2017, 21:20

- |

Хочу разобраться с опционами

- 19 февраля 2017, 19:07

- |

Хочу разобраться с опционами, но не где не могу найти ясного и четко последовательного изложения этой темы, как с инглишем то же самое, но там есть Петров а здесь не нашел.Для того что бы говорить на английском, писать и читать на нем, не обязательно иметь знания о нем на уровне преподавателя, нужно конечно знать грамматику, но на бытовом уровне достаточно, большинство же начинают учить язык со сложных грамматических схем, которые ни как не может связать в голове с живым языком.

Во общем то же с опционами, с хеджированием риска и тп.Вот как я понял дело обстоит.мы имеем акцию как залоговую расписку, дальше из нее делаем производное фьючерс, с плечом 1:10 примерно, кроме плеча ограничиваем его движение от квартала до месяца, ну и делаем клиринг, не сложно, делаем сложнее опцион тот же фьючерс, но сдесь ограничения, возможности увеличиваются, во первых низкая ликвидность, во вторых плечо выше, в третьих спред, в четвертых кроме покупки -продажи, есть еще покупка продажи и продажа покупки, время жизни инструмента сильно ограничено (недельные опционы) что заставляет заниматься инструментом вплотную а не купил-забыл, вспомнил продал.И последнее не пойму почему везде пишут что покупка колов и путов имеет ограниченный риск, я вообще то понял что при не благоприятном исходе теряю 100%.А при благоприятном моя только прибыль а исходное вложение уходит брокеру(бирже).На Смарт-лабе много людей в теме по опционам, может кто прояснит?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал