Отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Сезон отчетностей в США. 23 апреля

- 22 апреля 2020, 10:35

- |

Посмотрим несколько интересных на наш взгляд.

Тайм-фрейм всех графиков — 1H.

INTC, Intel

Apr 23, 5:00 PM (После закрытия рынков)

Контора — лютый гигант. Но бывает, неплохо стреляет после отчетов. 8-9% не редкость.

DPZ, Domino's Pizza

Apr 23, 10:00 AM

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Сезон отчетностей в США. 22 апреля

- 21 апреля 2020, 09:32

- |

81 отчитывающаяся компания. Посмотрим ряд наиболее интересных.

Тайм-фрейм всех графиков — 1H. Теперь с временной шкалой.

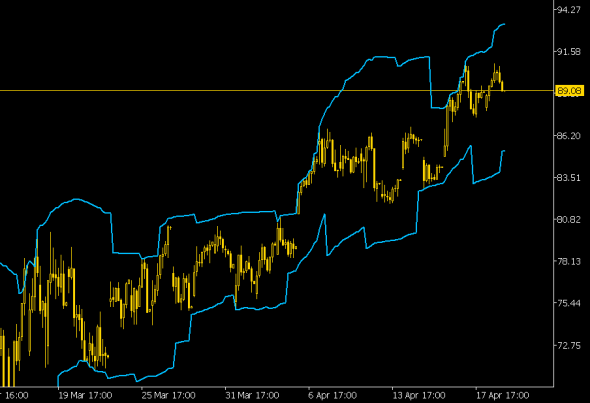

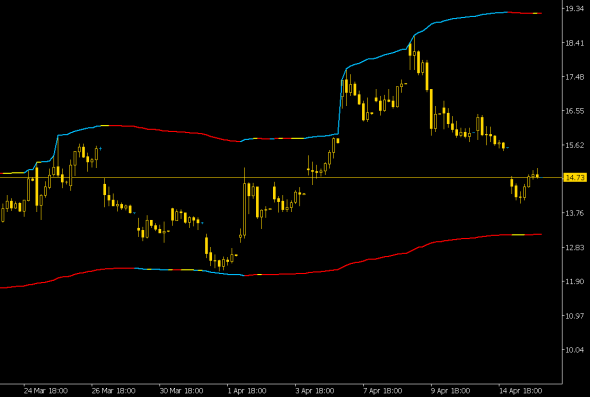

XLNX, Xilinx Inc.

Apr 22, 5:00 PM (После закрытия рынков)

Бумага регулярно после отчетов выстреливает в ту или иную сторону на более чем 10%.

T, AT&T Inc.

Apr 22, 8:30 AM

( Читать дальше )

Сезон отчетностей в США. 21 апреля

- 20 апреля 2020, 09:47

- |

Сегодня смотрим по 21 апреля. Всего отчитываются 46 организаций. Большинство из них достаточно крупные с капитализацией более миллиарда долларов. Среди них такие гиганты как Кока-Кола, Нетфликс и прочие.

Тайм-фрейм всех графиков — 1H.

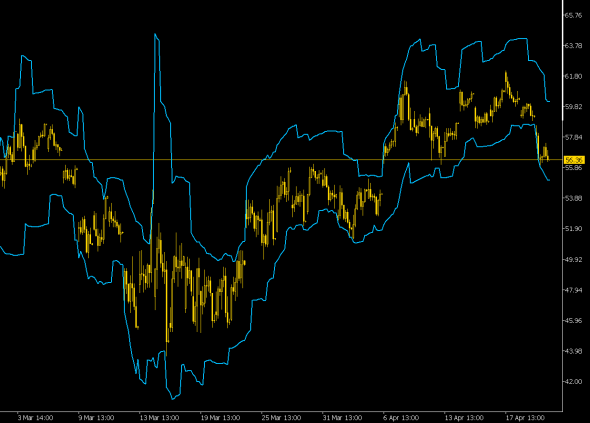

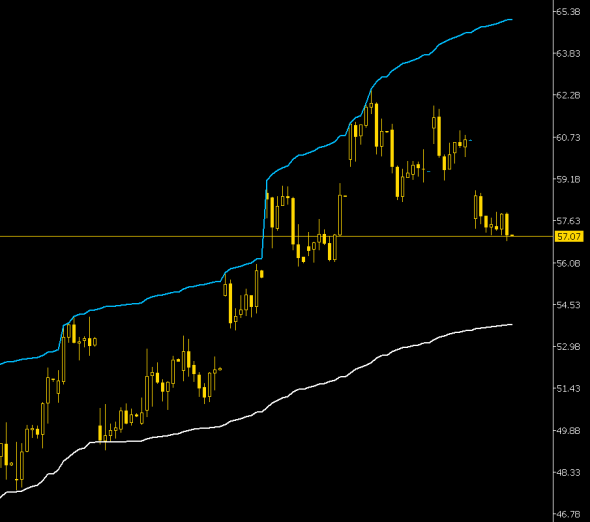

KO, Coca-Cola Company

Apr 21, 7:30 AM

Обычно акции Кока-Колы не сильно стреляют на отчетах, но бывают гепы в 6-8%. Ближайшие границы движения цены на картинке. Но здесь скорее среднесрочные цели.

NFLX, Netflix Inc.

Apr 21, 4:00 PM (После закрытия рынков)

( Читать дальше )

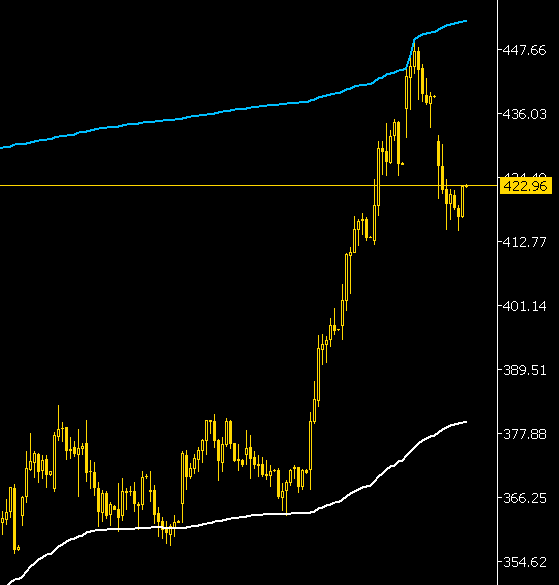

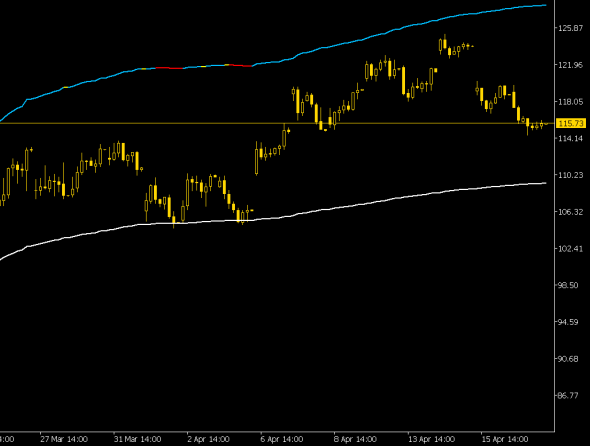

Опционы в США. Крупные сделки, перекосы, объемы

- 19 апреля 2020, 17:51

- |

Мы не претендуем на однозначные выводы по конкретным случаям, но, тем не менее, они примечательны и интересны в своем развитии.

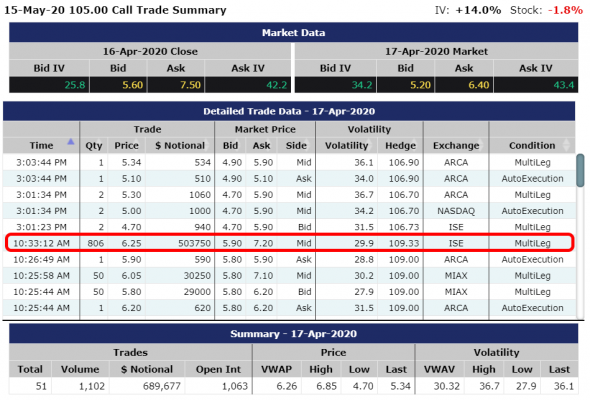

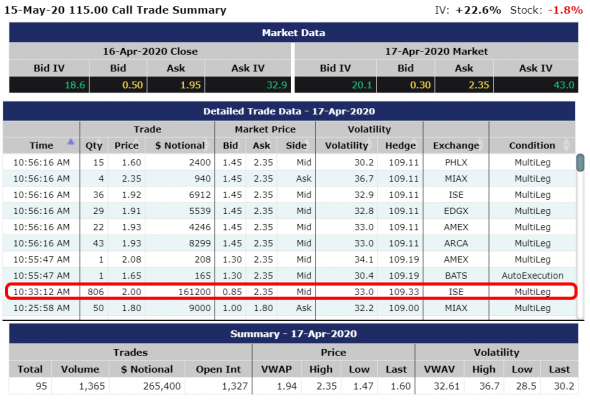

Сегодня посмотрим на CBPO. Есть такая китайская конторка.

Так вот. В пятницу произошли довольно крупные (для опционного рынка данных бумаг) сделки.

В майских 105 коллах купили 806 контрактов на общую сумму 503 750 $ по цене 6,25.

В майских 115 коллах купили 806 контрактов на общую сумму 161 200 $ по цене 2,00.

( Читать дальше )

Сезон отчетностей в США. 20 апреля

- 17 апреля 2020, 09:00

- |

Всего отчитывается 31 организация. Я обращу внимание на 5 довольно крупных и интересных.

Тайм-фрейм всех графиков — 1H.

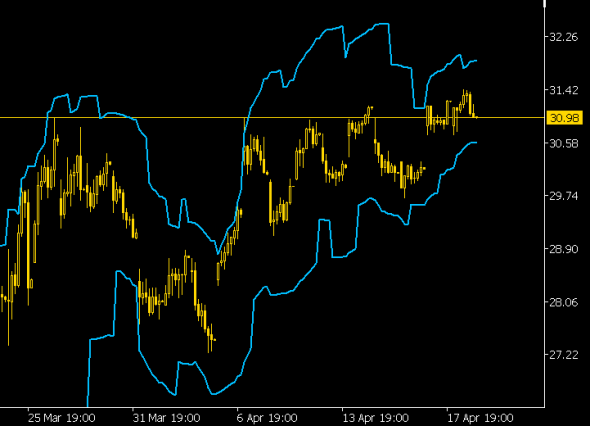

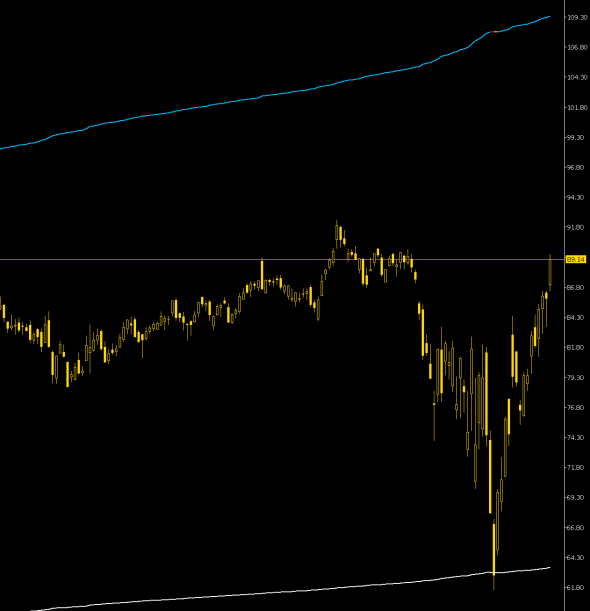

IBM, International Business Machines

Apr 20

ожидания по предстоящему движению — 8,5%. По историческим данным видно, что в среднем по последним шести отчетам движение составляло в районе 4-5%

TFC, Truist Financial

Apr 20, 8:00 AM

( Читать дальше )

Сезон отчетностей в США. 17 апреля

- 16 апреля 2020, 08:27

- |

Сегодня у нас 4 крупных компании, правда, не у всех хорошо с ликвидностью на опционах.

Все отчитываются завтра до открытия рынка, так что если есть желание что-то с ними поделать, то сегодня.

Тайм-фрейм всех графиков — 1H.

SLB, Schlumberger N.V.

Apr 17, 8:30 AM

STT, State Street

Apr 17, 10:00 AM

( Читать дальше )

Украденное золото

- 15 апреля 2020, 20:04

- |

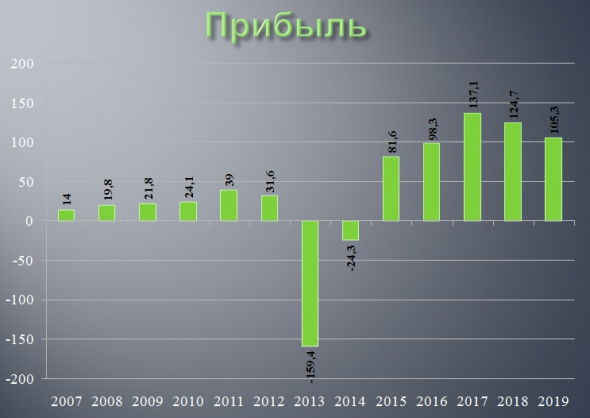

Селигдар отчитался по МСФО за 2019 год. В свете не стабильности на финансовых рынках из за вируса и карантинных мер по всему миру золото выступает защитным активом и тихой гаванью, а золотодобывающие компании становятся интересными для инвестиций. Собственно динамика котировок золота и обыкновенных акций Селигдара подтверждают эту теорию:

Для удобства Вы можете читать наши статьи в Telegram «ИнвестГазета»

Идея реализовалась

Идея реализоваласьНо помимо роста цен на базовый актив у Селигдара было еще несколько драйверов, которые я описывал в прошлой статье:

И вот, компания отчиталась за 2019 год по МСФО. Посмотрим результаты и обновленные перспективы компании. Как всегда поможет нам в этом удобный сервис оценки акций.

( Читать дальше )

Вы все еще торгуете акциями Россетей? Тогда мы идем к вам...

- 15 апреля 2020, 19:22

- |

Если смотреть, на консолидированные цифры, то:

— выручка растет;

— EBITDA стагнирует 3 года;

— прибыль упала из за резервов и списаний;

— 4 квартал провальный;

— FCF мизерный;

— дивиденды на обычные акции — копеечные, на префы — по уставу;

Может быть под идею перехода на единую акцию с ФСК данная история еще имела бы какой-то смысл. Но давайте не будем погружаться в мир розовых единорогов и применим логику. Вокруг наступил глобальный и локальный отечественный стабилизец. Правительству сейчас не только нет дела до амбиций одного глуповатого чинуши (ака Ливинский), но даже святая корова нац проектов отложена в долгий ящик. Сети выполняют задачу электрификации страны? Выполняют. Остальное можно отложить до лучших времен. То есть никаких слияний и поглощенией не будет, тем более у страны нет денег на выкуп миноритариев. Текущая ситуация вопреки амбициям главы компании зафиксирована на пару лет. Что за эти пару лет получат миноритарии? Либо мизерные дивиденды, либо просто маленькие если компания, как обещает, примет улучшенную дивидендную политику. Вот оно вам надо?

( Читать дальше )

Сезон отчетностей в США. 16 апреля

- 15 апреля 2020, 09:48

- |

Как писали вчера (https://smart-lab.ru/blog/613087.php), показываем ближайшие серьезные динамические уровни поддержек и сопротивлений, которые можно использовать, к примеру, как страйки при попытках иксовать на ближних экспирах по направленным конструкциям на опционах.

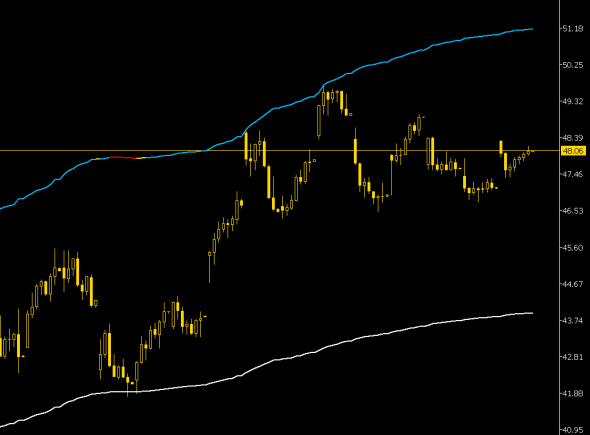

ABT, Abbott Laboratories

Apr 16, 9:00 AM

По данной бумаге уровни не на ближайшию экспиру, но такие, довольно серьезные. Можно рассматривать как среднесрочные цели. Очень хорошо откатывает с лоев.

BLK, Blackrock Inc.

Apr 16, 7:30 AM

( Читать дальше )

Сезон отчетностей в США. 15 апреля

- 14 апреля 2020, 10:35

- |

Поговаривают, в США случился очередной сезон отчетностей.

Чем же бывает прекрасен этот сезон? А прекрасен он тем, что временами на отчетах стреляют даже лютые гиганты ТОП-10. А что для нас значит стреляют? А значит это, что акция с утра выдает геп процентов 10 в ту или иную сторону и все рады. Особенно рады покупцы опционов, стоящие в нужную сторону. А они-то почему рады? А потому что опционы там могут иксовать в 10 и более раз.

Тут немедленно должны выбежать поборники дельтатэтавега-греков и рассказать, что все давным давно в этой, как её… волатильности! Но мы-то с вами знаем...

Интересующимся будет полезно знать ближайшие зоны поддержек и сопротивлений. Как вариант, они хорошо подойдут для выбора страйка.

Сегодня будут отчеты у таких гигантов, как JNJ, JPM, WFC. Но отчеты будут до открытия рынка, посему смотреть их уже бесполезно.

Возьмем одну крупную бумагу, отчитывающуюся сегодня после закрытия рынка и несколько крупных, кто выходит завтра до открытия. Приступим.

JBHT, J.B. Hunt Transport Services, Inc

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал