Отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Газпромнефть - разбор отчета за второй квартал 2020 года и прогноз по дивидендам

- 25 августа 2020, 10:02

- |

Во втором квартале цены на нефть выросли и стабилизировались. Однако, выручка все равно осталась на низких значениях, снизившись на 37,7% до 380 млрд рублей. Компании удалось сдержать рост операционных и административных расходов. В итоге расходы за второй квартал составили 389 млрд рублей, что на 23% ниже показателей 2019 года. Только вот снижение расходов отстает от динамики выручки.

В отличие от первого квартала, в отчетности за который компания зафиксировала убыток от курсовых разниц, во втором этот показатель дал прибыль в размере 20,5 млрд рублей. Это позволило оставить чистую прибыль на положительной территории. За второй квартал она составила 19,8 млрд рублей, снизившись на 82,4%. По итогам полугодия цифры хуже. 8 млрд рублей и минус 97%.

Для себя я выделил ряд статей в отчетности, которые негативно влияют на чистую прибыль по итогам первого полугодия:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Московская биржа - считаем дивиденды после отчета за первое полугодие 2020 года

- 25 августа 2020, 09:27

- |

Начну с того, что акции Московской биржи выросли более чем на 80% с мартовского обвала. Коронакризис, да и в целом все негативные настроения на рынках, позитивно отражаются на бизнесе компании и ее финансовых результатах. Об этом я и хочу поговорить, далее.

Так прокомментировал отчетность председатель правления Биржи Юрий Денисов:

«…Вертикально интегрированная бизнес-модель Московской биржи чрезвычайно устойчива к внешним экономическим потрясениям. На трех из пяти наших основных рынков мы продемонстрировали существенный рост объемов торгов и соответственно комиссионного дохода»

Действительно, комиссионный доход банка за первое полугодие 2020 года стал рекордный за всю историю и увеличился на 25,4% до 15,9 млрд рублей. Этому способствовал приток новых частных инвесторов на биржу и рост оборотов на основных рынках. Процентные доходы, несмотря на снижение процентной ставки до минимальных значений: также вырос, но не существенно, +7,8% или 7,9 млрд рублей.

( Читать дальше )

Русагро - разбор финансовых показателей за первое полугодие 2020 года

- 23 августа 2020, 12:24

- |

В своей аналитической работе я часто рассматриваю компанию Русагро. И почти во всех статьях позитивно высказываюсь в ее отношении. Русагро остается классической компанией роста со всеми вытекающими. Операционные результаты показывают рост по основным сегментам бизнеса, что привело к значительному увеличению чистой прибыли по итогам первого полугодия.

Выручка составила 71 млрд рублей, что на 9% больше по сравнению с первым полугодием 2019 года. Драйверами роста являются масложировой и мясной сегменты. Продажи растут благодаря увеличению объемов реализации. А вот сахарный бизнес стагнирует из-за падения цен на сахар. Молочное направление оказалось не столь успешным, как планировалось. Руководство не видит перспектив дальнейшего роста по этому сегменту.

Что касается сахарного бизнеса гендиректор Русагро Максим Басов заявил:

«Ситуация в сахарном бизнесе в России меняется — от избыточного предложения мы приходим к сбалансированному рынку. В этом году мы ожидаем, что цены на сахар будут достаточно хорошими, а бизнес будет прибыльным»

В 2019 году на прибыль оказывала давление переоценка биологических активов. В 2020 году этот фактор не будет оказывать влияние. Операционные расходы остались на уровне прошлого года. Все это позволило значительно нарастить чистую прибыль, выведя ее на уровень в 8 млрд рублей, что в 3,1 раза выше показателей прошлого года.

( Читать дальше )

Итоги операционной деятельности ООО "Лизинг-Трейд" за 1 полугодие 2020 года

- 21 августа 2020, 08:58

- |

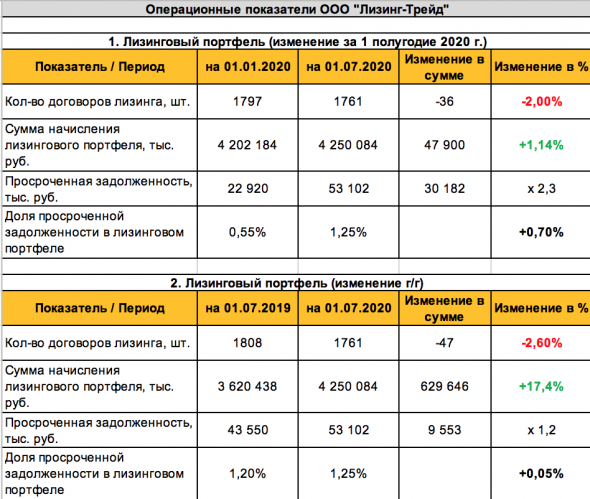

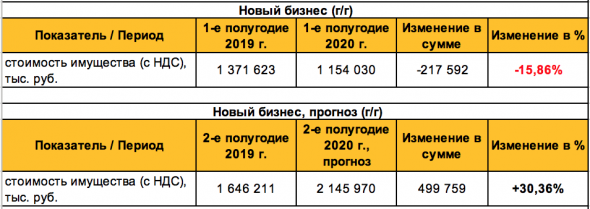

Один из значимых эмитентов наших облигационных портфелей — ООО «Лизинг-Трейд» — предоставило нам операционные результаты первого полугодия 2020. По итогам первого полугодия компания чувствует себя вполне уверенно. За прошедшие шесть месяцев в целом удалось сохранить объемы бизнеса, портфель не снизился в деньгах, а по количеству действующих договоров изменился незначительно относительно всего рынка лизингодателей.

По сравнению с аналогичным периодом 2019 года, «Лизинг-Трейд» продемонстрировал рост лизингового портфеля и лишь 2,6%-процентное снижение количества договоров. За счет активного роста в ходе 2019 года компании удалось создать его запас, который ей помог пережить кризисный период 2020 года и показать рост по итогам полугодия в годовом исчислении.

Падение темпов роста нового бизнеса составило 15%, что ниже средних темпов падения на российском рынке лизинга (22%). По прогнозам самой компании, темпы должны восстановиться во втором полугодии, и компания должна вернуться на докризисные уровни прироста бизнеса.

( Читать дальше )

Большой разбор отчетности АЛРОСА

- 18 августа 2020, 20:09

- |

АЛРОСА отчиталась по МСФО за второй квартал и 6 месяцев 2020 года. Как и ожидалось, результаты максимально слабые. О причинах падения показателей и ключевых метриках, ниже. Ранее готовил этот разбор для ИнвестГазеты.

Изучая финансовые показатели мы всегда закладываем в прошлое. Ожидаемо, второй квартал стал для компании провальным. В случае с АЛРОСА, пандемия сильно ударила по бизнесу компании. Наложилось это еще и на системные проблемы в огранкой отрасли в Индии. Добавляла негатива ситуация с синтетическими алмазами. Вкупе с коронакризисом давление на продажи оказалось максимальным.

Самая оперативная информация в моем Telegram

Выручка за период упала на 83% и составила 10,4 млрд рублей. Себестоимость продаж также снижается, но меньшими темпами. Общие и административные расходы остались на уровне прошлого года. Дополнительные расходы ушли на курсовые разницы в размере 2,6 млрд рублей за счет переоценки заемных средств в иностранной валюте.

( Читать дальше )

Финансовый анализ ООО «Транс-Миссия» за I полугодие 2020 г.

- 17 августа 2020, 12:16

- |

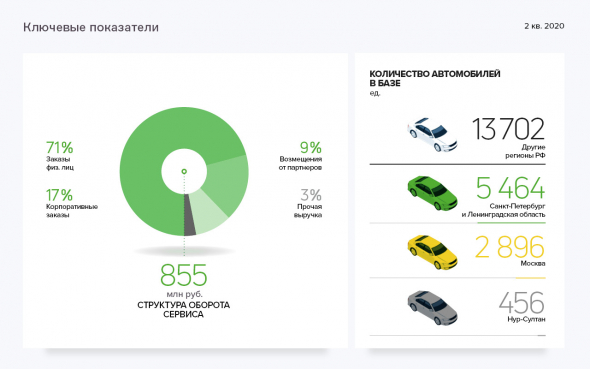

Сервис «Таксовичкоф», ключевой компанией которого является агрегатор заказов «Транс-Миссия», оказывает услуги более чем в 40 городах России и стран СНГ и продолжает развивать свою региональную сеть. С января по июнь 2020 г. количество выполненных заказов на перевозку пассажиров составило 2,3 млн ед. Представляем вашему вниманию анализ показателей сервиса «Таксовичкоф» в общем и компании-эмитента «Транс-Миссия» в частности.

Ключевые тезисы:

- По состоянию на 30.06.2020 в базе «Таксовичкоф» зарегистрировано около 5,5 тыс. автомобилей в Санкт-Петербурге и Ленинградской области, порядка 3 тыс. — в Москве, чуть менее 500 — в Нур-Султане (Казахстан), еще 13,7 тыс. единиц транспорта насчитывается в других регионах РФ. Автопарк представлен в основном автомобилями производства Skoda, Volkswagen и KIA.

( Читать дальше )

ЗАО «Ламбумиз»: пандемия послужила стимулом для роста финансовых результатов компании

- 14 августа 2020, 12:53

- |

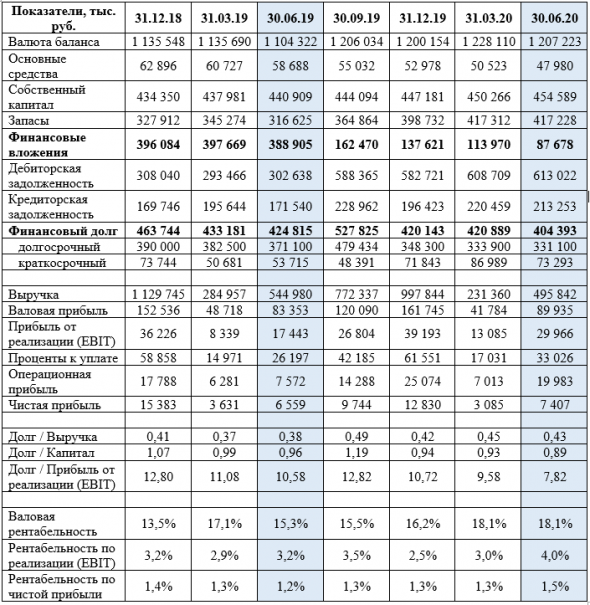

Завод опубликовал отчетность за 1 полугодие 2020 года. Пандемия не оказала отрицательного влияния на его деятельность: выступая участником производства продуктов питания, он продолжал работу в прежнем режиме.

По итогам полугодия компания отразила выручку в размере 495,8 млн рублей, снижение к аналогичному периоду прошлого года составило 9%. При этом непосредственно за 2 квартал выручка увеличилась до 264,5 (+4,5 млн руб.). Следствием введения режима самоизоляции стало увеличение количества времени проведения дома, а в совокупности с временным закрытием мест общественного питания увеличилась частота приготовления домашней еды. В результате, в том числе, повысился спрос на молоко и молочную продукцию, производство упаковки для которых выступает основным направлением бизнеса «Ламбумиз». Тем самым, сложившаяся ситуация послужила стимулом для роста финансовых результатов компании.

( Читать дальше )

Итоги первого полугодия «ИТЦ-Трейд»

- 14 августа 2020, 08:58

- |

Март-июнь стал периодом, когда эмитент регулярно подстраивался под меняющийся спрос. Снизилась востребованность упаковки для выпечки и кулинарных изделий, увеличилась — упаковки для замороженных изделий и круп, т.е. вырос спрос на недорогой толстый картон.

В апреле типографии подстраивались под производителей пищевых продуктов, и «ИТЦ-Трейд» реализовывал картон в больших объемах. В мае возникло перепроизводство, вызвавшее временное снижение спроса, а в июне компания снова начала «входить в ритм» поставок.

В направлении полиграфии отмечалось увеличение спроса на бумагу (газетная, офсет) для печати листовок, плакатов и прочих полиграфических материалов про COVID-19, однако общий тренд в направлении — снижение спроса в связи с массовой цифровизацией. Однако, несмотря на снижение выручки до 245,6 млн рублей (-22,3%), эмитент увеличил чистую прибыль до 3,5 млн рублей (+19,0%).

( Читать дальше )

Аналитика по результатам работы АО «Новосибирскхлебопродукт» во II квартале 2020 г.

- 13 августа 2020, 12:10

- |

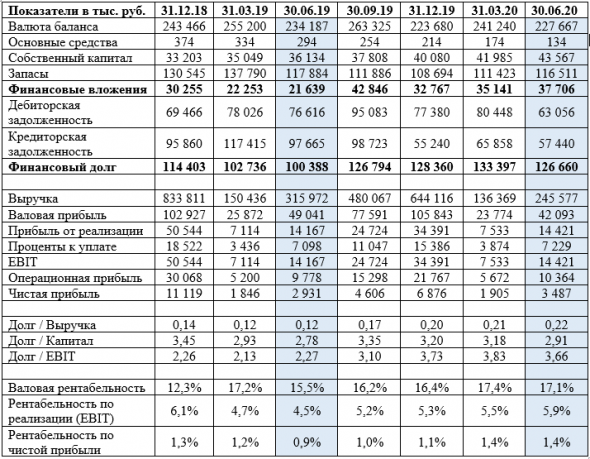

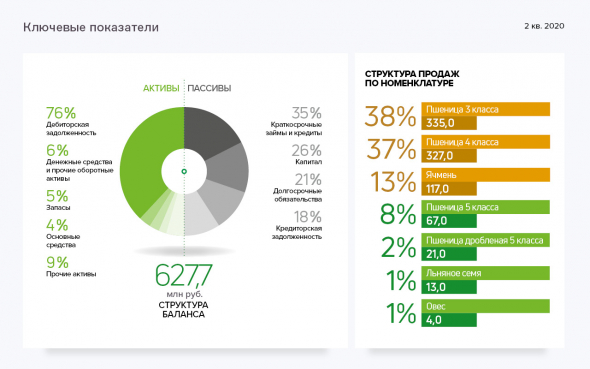

Компания осуществляет деятельность в сфере агротрейдинга, поставляя зерновые и масличные культуры, горох, кешью и кедровый орех по всей России и за рубеж. До 2019 года АО «Новосибирскхлебопродукт» развивалось на собственный капитал. На фоне роста объемов продаж и экспорта, расширения ассортиментной линейки, финансовый долг вырос к середине 2020 г. до 347 млн руб. Чуть более половины этой суммы занимает банковский кредит. В этом году компания приняла решение выйти на облигационный рынок. Анализируем финансовые показатели нового эмитента биржевых облигаций.

Ключевые тезисы:

- Порядка 50% продаж АО «Новосибирскхлебопродукт» во II квартале 2020 года занимает экспорт. На постоянной основе компания поставляет продукцию в Китай, Турцию и Монголию.

- Объем выручки за первое полугодие 2020 г. составил 1,4 млрд руб. Валовая рентабельность — 17,6%, рентабельность по чистой прибыли — 3,6%, рентабельность по EBIT — 4,9%, что является довольно высокими результатами в разрезе отрасли.

- По состоянию на 30.06.2020 собственный капитал компании, сформированный за счет нераспределенной прибыли, достиг суммы в 164,4 млн руб., что превышает 25% от общего объема активов. При этом внешний финансовый долг составляет не более 35% от валюты баланса.

- В апреле-июне 2020 г. оборачиваемость запасов составляла порядка 4-х дней, оборачиваемость дебиторской и кредиторской задолженности — 65 и 15 дней соответственно.

- Агропромышленный трейдинг имеет ярко выраженную сезонность. В летний период реализуются товарные запасы, а дебиторская задолженность возрастает за счет авансовых платежей в пользу сельхозпроизводителей.

( Читать дальше )

Норникель - прибыль за первое полугодие рухнула на 99%

- 12 августа 2020, 19:32

- |

Самой обсуждаемой компанией июля стал Норникель. Именно он не сходил с первых полос изданий после аварии, которая нанесла ущерб экологии на сумму в 148 млрд рублей. Штраф пока не назначен официально, поэтому котировки в августе показали значительный рост. Давайте посмотрим на отчет за первое полугодие в свете грозящего штрафа.

Компания продолжает наращивать производство на Быстринском ГОКе. Также, цены на палладий, который занимает 48% выручки, продолжают свой рост. Это привело к увеличению выручки за 1-е полугодие на 12,4% до 462 млрд рублей. К слову, продажи в РФ заняли долю всего в 4% от общего объема. Компания чистый экспортер, со всеми вытекающими.

Самая оперативная информация в моем Telegram

Я уже говорил, что официальный штраф пока не назначен ГМК, да и последний точно будет обжаловать его в суде. Однако, компания закладывает большие расходы на его покрытие. Сумма резерва составила 164,8 млрд рублей. Остальные операционные расходы остались на прошлогоднем уровне. В дополнение нагрузку оказывают курсовые разницы в размере 54 млрд рублей.

Вышеуказанные расходы утянули прибыль Норникеля на 99,4%. Но чистая прибыль удержалась на положительной территории и составила 1,2 млрд рублей. Даже штраф не смог привести ГМК к убытку. Скорректированная на сумму резервов чистая прибыль, составила 166 млрд рублей, что всего на 15% ниже уровня прошлого года. Второе полугодие для компании будет более успешным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал