Отчет

Segezha МСФО 2к 2023г.: чистый убыток вырос на 3% до 3,9 млрд руб., OIBDA выросла в 2,7 раза до 2,9 млрд руб - компания

- 29 августа 2023, 09:12

- |

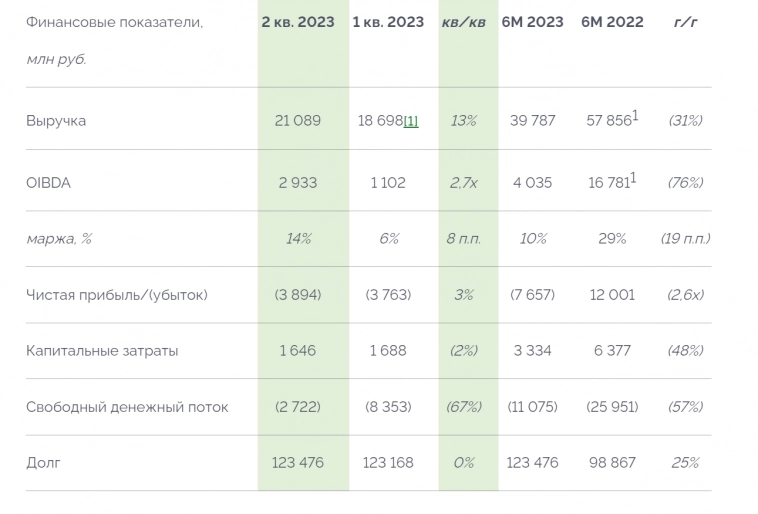

Компания Segezha Group, ведущий российский вертикально-интегрированный лесопромышленный холдинг, объявила финансовые и операционные результаты за второй квартал 2023 года.

Выручка Группы выросла на 13% в сравнении с предыдущим кварталом, достигнув 21,1 млрд рублей. Этот рост был обусловлен увеличением объемов продаж готовой продукции и влиянием ослабления рубля по отношению к основным иностранным валютам.

Показатель операционной прибыли до вычета амортизации и начисления доли меньшинства (OIBDA) вырос в 2,7 раза по сравнению с предыдущим кварталом и составил 2,9 млрд рублей. Этот рост был обусловлен как увеличением выручки, так и сокращением коммерческих и управленческих расходов. Рентабельность OIBDA составила 14%, что на 8 процентных пунктов больше по сравнению с предыдущим кварталом.

Чистый убыток компании увеличился на 3% квартал к кварталу и составил 3,9 млрд рублей.

Объем долговых обязательств на конец июня 2023 года почти не изменился по сравнению с концом марта 2023 года и составил 123,5 млрд рублей. Чистый долг компании составил 114,0 млрд рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Globaltrans МСФО 1П 2023 г.: Чистая прибыль выросла в 1,7 раза, скорр выручка - на 2%, скорр EBITDA на 6% - компания

- 29 августа 2023, 09:07

- |

Обзор ключевых моментов:

- Общий товарооборот грузовой железной дороги вырос на 1,4% по сравнению с годом назад. Стабильная ценовая среда сохраняется как в сегменте гондольных вагонов, так и в цистернах.

- Globaltrans продемонстрировала операционное превосходство с уменьшением коэффициента пустых рейсов для гондольных вагонов до 39%. Оборот грузовой железной дороги остался неизменным по сравнению с прошлым годом, а средняя цена за рейс увеличилась на 3% год к году.

- Результаты в финансовом плане остались крепкими: скорректированная выручка увеличилась на 2% год к году и составила 43,3 млрд рублей, а скорректированный EBITDA снизился на 6% год к году и составил 25,4 млрд рублей из-за давления на затраты.

- Общие капиталовложения, учтенные для сделок M&A, составили 6,1 млрд рублей.

- Значительный свободный денежный поток составил 11,9 млрд рублей. Чистая денежная позиция составила 10,5 млрд рублей.

( Читать дальше )

Россети ЦП отчитались за Iп 2023г — фиксируем рост всех показателей и стабильность бизнеса, пора подсчитывать дивиденды?

- 29 августа 2023, 07:13

- |

Россети ЦП опубликовала финансовые результаты по МСФО за I полугодие 2023 года (II квартал 2023 года). За полгода можно понять, как адаптировалась компания к новым реалиям, поддерживается ли стабильный поток выручки и есть ли перспективы выплат дивидендов. Можно уже с уверенностью сказать, что эмитент генерирует кэш и улучшил все свои финансовые показатели относительно прошлого года. Перейдём же к основным показателям:

⚡️ Выручка: 63,8₽ млрд (15,8% г/г)

⚡️ Чистая прибыль: 9,4₽ млрд (42,4% г/г)

⚡️ Операционная прибыль: 12,5₽ млрд (20,2% г/г)

Основным фактором, оказавшим влияние на рост выручки, является рост выручки по передаче электроэнергии вследствие увеличения «котловых» тарифов (60,7₽ млрд), а также роста объёма оказанных услуг. Соответственно, увеличилась и чистая прибыль, а для частного инвестора это весомый знак, но об этом ниже. Что ещё можно отметить из отчёта?

🔌 Операционные расходы компании составили — 52,7₽ млрд (16,1% г/г). Расходы увеличились из-за: увеличения затрат на услуги ТСО, роста ставок на содержание объектов ЕНЭС, ростом цены электроэнергии, повышение амортизационных начислений вследствие ввода в эксплуатацию объектов основных средств в результате реализации инвестиционной программы.

( Читать дальше )

Whoosh набирает скорость

- 28 августа 2023, 13:32

- |

Российский кикшеринг отчиталсяза 1 полугодие

Whoosh

МСар = ₽29 млрд

Р/Е = 17

📊Итоги

— выручка: ₽4 млрд (+39%);

— EBITDA: ₽2 млрд (+45%);

— чистая прибыль: ₽1,3 млрд (рост в 3,4 раза);

— чистый долг: ₽4,6 млрд.

💰Финансовый директор компании Александр Синявский заявил, что, согласно дивполитике, минимальный уровень дивидендов составит ₽1,14 млрд (около ₽10 на акцию). В октябре совет директоров будет принимать решение по их выплате.

📈Бумаги Whoosh на открытии растут на 2%.

🚀Напоминаем, что сегодня мы подробно разберемотчет компании в прямом эфире вместе с СЕО и CFO кикшеринга. Не пропустите!

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

Whoosh: отчет за 1 полугодие

- 28 августа 2023, 12:44

- |

На отчете: +4%

YTD: +66%

Whoosh отчитались за I полугодие:

выручка: ₽4.4 млрд.

(+39% YoY)

чистая прибыль: ₽1.3 млрд.

(+328% YoY)

парк устройств (всего): 138 тыс.

(+68% YoY)

кол-во поездок: 71.5 млн.

(+94% YoY)

источник: whoosh-bike.ru

* WUSH +4% после отчета

Отчет I полугодие в долл. ($)*:

выручка: $50 млн.

чистая прибыль: $14 млн.

парк устройств (всего): 138 тыс.

(+68% YoY)

кол-во поездок: 71.5 млн.

(+94% YoY)

источник: whoosh-bike.ru

* по курсу USDRUB на 30 июня = 89.5

** WUSH +4% после отчета

Комментарии Whoosh:

• Маржа по EBITDA 46% в этом полугодии, а EBITDA превысила 2 млрд рублей, рост 45% год к году.

• База пользователей выросла на 56% с конца прошлого года: сейчас у нас 18.6 млн зарегистрированных аккаунтов.

• В этом сезоне начал работу центр по восстановлению электросамокатов, который должен существенно продлить срок эксплуатации устройств.

источник: whoosh-bike.ru

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

( Читать дальше )

Экспресс-разбор свежих отчетов: главное за август

- 26 августа 2023, 09:16

- |

🚅 Экспресс-разбор свежих отчетов – самое главное о положении дел, без воды и скучных цифр:

X5 Retail, фин.результаты за 1п 2023

Здесь все настолько хорошо, что финансы, по сути, никого уже сильно не интересуют, тем более дивиденды нам пока тоже не светят. Всем интересны новости про редомициляцию, но их не будет еще долго. Представители компании уже устали пояснять, что переезд в их случае – сложный и чуть ли не невозможный. Когда то это наверняка случится, а пока есть смысл рассчитывать на M&A как основной драйвер стоимости акций – с этим все проще и такие планы у компании есть. Возможно, уже скоро узнаем о новых сделках

Окей, фин.результаты за 1п 2023

Тут стагнация. Выручка гипермаркетов традиционно падает. Дискаунтеры растут, но по темпам сильно проигрывают «Чижикам» X5, по выручке – уже почти вдвое (при том, что сравнялась она совсем недавно, в конце 2022). В сумме, полагаю что небольшая прибыль есть – увидим в МСФО 31 августа. Глобально компании ничего не угрожает, существовать в таком виде она может еще очень долго, и даже акции вполне себе разгоняются перед отчетами, но смысла сюда инвестировать не вижу: ни роста, ни дивидендов пока не ожидается

( Читать дальше )

Печальный отчет М.Видео

- 25 августа 2023, 14:11

- |

Российский ретейлер электроники отчитался за 1 полугодие

М.Видео

МСар = ₽38 млрд

📊Итоги

— выручка: ₽179 млрд (-18%)

— EBITDA: ₽7,4 млрд (+6%)

— чистый убыток: ₽4,6 млрд (+24%)

📉Бумаги М.Видео (MVID) падают на 3% после отчета

🚀Результаты совсем не радуют. Почти вся EBITDA с учетом расходов на аренду уходит на процентные платежи. То есть денег у компании на развитие или дивиденды не остается.

🔸В динамике 1 полугодия надо учитывать, что в 1 квартале 2022 года был ажиотажный спрос. Из-за такого эффекта высокой базы сейчас выручка падает.

🔸Возможно, по итогам 3 квартала мы увидим еще один резкий скачок спроса. Дело в том, что из-за волатильности курса россияне традиционно идут в магазины закупаться техникой. Видимо, в начале августа, когда доллар пробил отметку в ₽100, так оно и было в очередной раз — это подтверждают данные Сбериндекса.

🔸Стоит еще учесть, что такая длительная девальвация, как сейчас, сильно ударяет по компании, поскольку растет рублевая себестоимость товаров. Сейчас пока это не отражается на финансах, ведь цикл реализации товара у компании где-то полгода. Однако если курс так и зависнет на текущих отметках, то это негативно скажется на М.Видео.

( Читать дальше )

КИТ Финанс: обзор МТС

- 25 августа 2023, 12:07

- |

Обзор МТС #MTSS

Компания славится стабильными выплатами дивидендов, но так и не предоставила новую дивидендную политику. Предыдущая действовала до конца 2021 года.

✔️Опубликовала финансовые результаты за II кв. 2023 г. по МСФО.

▪️Выручка +14,8% по сравнению с аналогичным периодом прошлого года – до ₽146,7 млрд.

▪️Чистая прибыль +53,5% г/г до ₽16,8 млрд.

🗣:Сильные результаты обусловлены эффектом низкой базы прошлого года, а также благодаря росту доходов в сегментах Телеком, Финтех, Adtech, Медиа.

OIBDA компании показала двузначный рост благодаря нормализации расходов на резервы МТС Банка. Сдерживающим фактором роста чистой прибыли послужила динамика курсовых разниц.

▪️Чистый долг на 30 июня 2023 г. составил ₽416 млрд, увеличившись на 10% кв/кв.

▪️Долговая нагрузка осталась на уровне предыдущих кварталов – 1,8х.

🗣В 2024 г. МТС предстоит погасить более ₽160 млрд долга. Вероятней всего, компания прибегнет к рефинансированию обязательств и это

придётся сделать уже по более высоким ставкам. В связи с этим, снижается вероятность выплаты промежуточных дивидендов за 2023 г.

( Читать дальше )

Nvidia - отчёт лучше ожиданий

- 24 августа 2023, 12:15

- |

Nvidia отчитались за II картал:

выручка: $13.5 млрд

(+101% YoY, +88% QoQ)

прибыль: $6.2 млрд

(+202% YoY, +843% QoQ)

выручка от C&N*: $10.4 млрд

(+166% YoY, +133% QoQ)

источник: nvidia.com

* Compute & Networking

** NVDA +6.6% после отчета

Комментарии Nvidia:

• Выручка в III кв. ожидается на уровне $16 млрд.

• Учитывая высокий спрос на наши продукты по всему миру, мы не ожидаем, что дополнительные ограничения на экспорт GPU, в случае их принятия, окажут немедленное существенное влияние на наши финансовые результаты.

• Крупные компании, включая AWS, Google Cloud, Meta*, Microsoft Azure и Oracle Cloud массово внедряют системы HGX** на базе наших графических процессоров. Мы ожидаем, что поставки будут увеличиваться каждый квартал в течение следующего года.

источник: seekingalpha.com

* запрещена в РФ

** архитектура для поставщиков облачных решений, которые хотят перейти на новую платформу Nvidia GPU Cloud.

Что пишут в СМИ:

• Nvidia доказала, что она переживает бум доходов от генеративного ИИ, но это не означает, что весь технологический сектор скоро последует ее примеру (marketwatch.com)

( Читать дальше )

Газпром нефть оправдывает ожидания

- 24 августа 2023, 12:14

- |

Нефтяная «дочка» Газпрома отчиталась за 1 полугодие

Газпром нефть

МСар = ₽3 трлн

📊Итоги

— выручка: ₽1,5 трлн (-17%);

— чистая прибыль: ₽306 млрд (-42%);

— операционные расходы: ₽1,1 трлн (-5%);

— денежные средства и их эквиваленты: ₽216 млрд (-10%).

📈📉Бумаги Газпром нефти (SIBN) почти не реагируют на отчет.

🚀В отчете компания не показала ничего нового или неожиданного. В целом показатели примерно такие, как и ожидал рынок.

🔸Вероятно, что дальше дела у компании вряд ли поменяются в какую-либо сторону, поскольку высокие цены на нефть будут компенсироваться ростом налоговой нагрузки.

👉Тем временем демпфер для нефтяников снижают в два раза

👉А еще власти переносят льготы для нефтяных компаний

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал