Офз

ОФЗ, легли и не встают.

- 30 декабря 2020, 13:17

- |

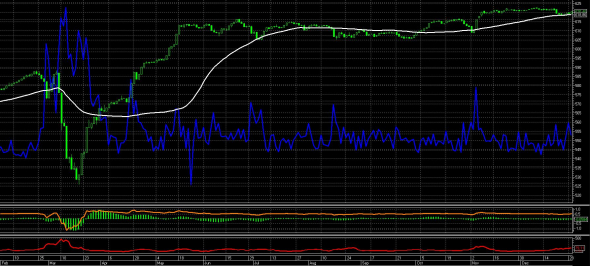

Над рынком гос долга (ОФЗ) исходя из графика цены самых длинных облигаций(ОФЗ 26230 погашение 16.03.2039), вероятно, сгущаются тучи.

Очень долго лежим на поддержке, возможно при пробитии уйдем ниже, процентов на 13-15%, это в свою очередь утянет остальной рублевый долг вниз. Стоимость облигаций упадет, доходности вырастут.

Кстати, сегодня интересно тянут пару доллар /рубль, возможно связано с окончанием года.

- комментировать

- Комментарии ( 7 )

нет интереса к ОФЗ, мнение про рубль

- 29 декабря 2020, 18:08

- |

Если купонная доходность была 5%, то в 2021г., с учетом НДФЛ 13%, купонная доходность = 4,3%,

при этом высокие валютные риски и индекс инфляционных ожиданий Сбербанка более 11% на 2021г.

RGBI tr.

Валютная секция Мосбиржи, USD_RUB Tomorrow (73 — сильный уровень).

( Читать дальше )

офз и треж

- 28 декабря 2020, 17:23

- |

, а рубль что?

( Читать дальше )

Индексы S&P, РТС, рубль, коронавирус и Навальный

- 28 декабря 2020, 00:08

- |

Что каксается российского рынка, тоже видим бесконечные ахтунги. Мол из-за отравления Навального вломят санкции страшные (да и победа Байдена вроде тоже светит этим).

Тут мнение такое. Если будут какие-то адски-жёсткие санкции, то ненадолго, ибо смена режима случится и их потом быстро отменят (всё для этого готово, псевдоотравление социалиста Навального сдело его единственной «альтернативой» социалисту Путину). Если нет, обусловят отсутствие санкций какими-нибудь причинами, типа неоходимостью заключения нового договора по СНВ, например. И да, в первом варианте не факт, что в это время торги будут включены, так что мечтателям обновления низов 2009-го года по РТС стоит призадуматься. Если прорезюмировать, то никто не собирается рушить финансовую систему РФ ни при каких раскладах, по крайней мере сейчас. С рублём тоже самое, пока не включён печатный станок, масштабного девала не будет. В случае «смены режима» локально может быть всё, что угодно (скорее всего только в наличке, ибо биржа, скорее всего, будет отключена). Но в любом из описанных раскладов вижу укрепление рубля в среднесроке (к 2024-25гг). А там да, мировой кризис и всему звиздец, но это уже совсем другая история…

( Читать дальше )

Почему темпы роста экономики СССР могли превышать темпы роста экономики США хоть в 100 раз (только какой в этом толк???)

- 25 декабря 2020, 00:08

- |

Для начала давайте ответим на вопрос, в чём измеряются темпы роста экономики. Если ответите, что в абстрактных величинах типа ВВП или пром.производстве, то попробуйте задуматься над вопросом, каким образом повышение пр-ва условных чугунных чушек, просуммированных с плюшевыми мишками увеличивает ваше благосостояние. Или всенародное рытьё огромной ямы, а затем её закапывание. Если думаете, что как-то увеличивает, можете прекратить читать на этом месте.

Если реально — цель человеческой деятельности — удовлетворение своих потребностей. При всех претензиях к рузвельтовской и пост-рузвельтовской американской экономике, какая лучше удовлетворяла потребности людей, американская или советская? (лучше всех, конечно, американская экономика 19 века, когда гос.регулирования практически не было, предтечей его был Вудро Вильсон, а практическими реализаторами — Гувер и Рузвельт)

( Читать дальше )

Итоги уходящего года и шокирующие прогнозы на 2021-й

- 24 декабря 2020, 19:30

- |

На рынках год быка оправдает своё название (возможно не сразу)

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы (долгосрок)

( Читать дальше )

Неколеблющийся флоутер ОФЗ

- 23 декабря 2020, 08:22

- |

Динамика цен на различные виды ОФЗ (ОФЗ-ПК нового и старого формата, ОФЗ-ПД) в период весенней рыночной коррекции. Источник: Локо-Банк

Интересную тенденцию по госбумагам выделили аналитики Локо-Банка. В новых выпусках ОФЗ с плавающим купоном (24020 и 24021), размещаемых Минфином, купон рассчитывается по новой схеме. Если в прежних флоутерах существовала возможность временного арбитража до оглашения новой ставки купона (бралось среднеарифметическое за 182 дня), то на этих выпусках такой возможности уже нет. Плавающая ставка в них рассчитывается как среднеарифметическое значение ставки RUONIA уже за семь дней до определения купона. И отсутствие пространства для спекуляций не является плохой вещью.

В том числе за счет этого новшества, в момент весенней коррекции цена облигаций почти не изменилась. В то же время, по старым флоутерам просадка цены произошла на 2%, а по классическим выпускам ОФЗ — еще сильнее.

( Читать дальше )

PRObondsмонитор. ОФЗ. Рецепт шторма и немного лирики

- 23 декабря 2020, 07:27

- |

ОФЗ продолжает лихорадить. Слабый рубль, растущая инфляция и стабильно низкая ключевая ставка (теперь она ниже большинства банковских депозитных ставок) – универсальный рецепт шторма. Скептически отношусь к ОФЗ со средними и длинными сроками уже больше полугода и точку зрения пока не меняю. Точнее, скептичен теперь и к коротким госбумагам (0,5-2 года), поскольку упомянутый депозит обыграет их в доходности. Что до длинных выпусков, то реализацию риска их держатели в разной степени испытывают с начала лета. И последнее падение ОФЗ – лишь очередной эпизод. -0,8% — среднее падение котировок за 2 истекшие недели. Для бумаг с близкими сроками погашения это -0,2-0,3%, для десятилеток и далее — -1-1,5%.

( Читать дальше )

Девальвация Доллара? / Доллар Прогноз на Январь 2021 года / Прогноз по Доллару и Рублю

- 22 декабря 2020, 21:06

- |

В ЦБ заявили, что системно значимые банки выкупили около 80% размещенных в ноябре ОФЗ

- 21 декабря 2020, 17:46

- |

Российские системно значимые кредитные организации (СЗКО) в ноябре выкупили около 80% размещенных Минфином облигаций федерального займа (ОФЗ), говорится в информационно-аналитическом материале ЦБ.

«В ноябре продолжился рост вложений в долговые ценные бумаги. Как и в октябре, основной прирост пришелся на ОФЗ: Минфин России разместил облигаций на 0,8 трлн руб., из которых около 80% было выкуплено СЗКО и затем частично заложено по операциям репо с Банком России», — отмечает регулятор.

В целом участие банков в выпусках ОФЗ в сентябре ноябре составило более 2,6 трлн руб. из общего объема выпуска 3,1 трлн руб.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал