Офз

1. по какой цене МИНФИН может выкупать ОФЗ и когда? 2. каким документом регламентируются условия выкупа (процедура, сроки, цена и т.п.)?

- 19 января 2020, 14:14

- |

- ответить

- ★1

- Ответы ( 2 )

У брокера ВТБ можно ли ОФЗ использовать в качестве ГО на срочном рынке?

- 17 января 2020, 11:01

- |

В ВТБ такой возможности нет (нигде и них не нашел упоминания), при уменьшении денег на срочке и наличии ОФЗ на фондовом, появляется предупреждение о возможном закрытии позиций на срочном)ю

Итоги недели 16.01.2020. Послание Путина и смена правительства. Курс доллара и нефть

- 16 января 2020, 19:14

- |

Отставка правительства Медведева и назначение премьером Мишустина

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

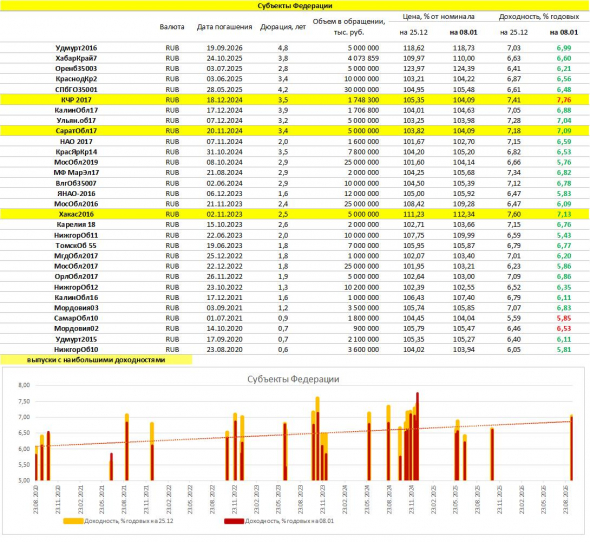

Надежно "припарковать бабло" на ИИСе - короткие облиги с доходом выше ОФЗ! #3

- 16 января 2020, 17:59

- |

— надежности

— ликвидности

— доходностью выше ОФЗ

— сроком менее года

Как и прежде, в первую очередь рассматриваю для себя короткие бумаги, так как достаточно высоко оцениваю коррекцию рынка и ставок.

Конечно доходностями в 7-8%, как в предыдущих моих постах «и не пахнет».

Сегодня купил облиги Сбера Б03R, под 6,17% доходности (101,65). Сейчас в Стакане есть нормальный обьем под 6,05% (101,75).

Короткие ОФЗ имеют сейчас доходность в районе 5,4 — 5,5%, поэтому премия к ОФЗ неплохая.

Бумага ликвидная, поэтому вижу для себя два сценария:

— продажа на уровнях 102,30 (бумага спустилась оттуда) с фиксацией прибыли в районе 0,5 % в моменте на коротком промежутке времени + купонный доход за время владения бумагой

-либо долгосрочно парковка части ИИС под купон около 8% годовых (не облагаемый НДФЛ), при этом так как тело облиги в долгосроке будет приближаться к номиналу, генеря небольшой «убыток» и понижая прибыль на счете и соответственно налогооблагаемую базу.

Во втором случае выходить буду при серьезной просадке рынка или появлении более доходной безрисковой идеи.

Всем удачи и хороших профитов!

"Как прикажешь понимать", вас Минфин.........

- 15 января 2020, 09:49

- |

иностранной валюты на внутреннем рынке за счет дополнительных нефтегазовых

доходов федерального бюджета. Ежедневный объем покупки валюты составит в

предстоящий период — 18,2 млрд рублей.

Федеральное казначейство проведет аукцион по размещению временно свободных

средств бюджета в банковские депозиты с плавающей ставкой, привязанной к ставке

RUONIA. Средства размещаются на 182 дня, лимит аукциона — 50 млрд рублей

и одновременно,

с 15ЯНВАРЯ ОФЗ Минфина, также размещаются, по привлекательной программе.......?

а с 30февраля уже ФРС по Репо уменьшает на 5млрд…

Российский рынок евробондов активно стартовал 2020 год

- 14 января 2020, 10:40

- |

Индекс МосБиржи в понедельник, 13 января, вырос на 0,9% и закрылся на отметке в 3151,69 пункта. В свою очередь российские фондовые площадки вчера сформировали шесть зеленых свечей подряд. Это стало возможным благодаря тому, что в завершении торгов инвесторы стали активно покупать.

Наибольший рост 13 января показали акции «ИнтерРАО» (+6,14%), «ЭнелРос» (+4,47%), ГДР ENPL (+4,15%), «Газпромнефть» (+4,14%). Сильное снижение продемонстрировали «МРСК Волги» (-5,11%), «МРСК ЦП» (-4,53%), «М.Видео» (-1,99%). По МРСК снижение произошло из-за выплаты дивидендов, то есть вполне закономерное, а М-Видео продолжает снижаться с момента достижения акциями компании так называемой справедливой оценки в 601, а далее часть инвесторов начали фиксацию прибыли.

Сектор ОФЗ достигает новые исторические максимумы в связи с активностью нерезидентов. Цены наиболее «дальних» бумаг увеличились на 40-50 б. п. В текущем моменте кривая ОФЗ (6,4%) стремится к уровню ключевой ставки ЦБ РФ (6,25%).

Что касается российских евробондов, то вчера они выглядели значительно лучше своих аналогов: ценовой прирост вдоль долларовой кривой составил 15 б. п. Ярким событием в этом отношении стало то, что 13 января «ФосАгро» инициировала встречи с инвесторами, по итогам которых может разместить евробонды в долларах.

В корпоративном сегменте, по мнению аналитиков Поляков Финанс, привлекателен «вечный» выпуск МКБ, увеличившийся в цене по итогам торгов 13 января, на что повлияла информация о том, что данный эмитент с 15 января проведет серию встреч с инвесторами в США, Европе и Азии, по итогам которых планирует разместить новый выпуск долларовых евробондов со сроком обращения 5 лет.

Таким образом, начало 2020 года на российском рынке евробондов проходит активно.

График предстоящих ОФЗ минфина РФ

- 13 января 2020, 09:47

- |

начинает с 15 января этого года.

планирует привлечь

в 2020 1.7

2021 1.5

2022 1.8

основные продажи от 5-10 леток

этого первого в этом календаре размещения на 600.

обычно курс рубля крепится к концу месяца и еще налоговый период с 2016 г давит.

планирую увидеть 60.77 в продаже.

60.65 покупку

Насколько выгодно вкладываться в российский долг

- 11 января 2020, 16:05

- |

Помогайте. У меня мозги закипели. Очень рассчитываю что А.Г. прочтёт и поодскажет

Я не могу понять – ка это может быть:

Я покупаю 1 летнюю ОФЗ с доходом 5% годовых. Инфляция в тот месяц когда я купил ОФЗ 4,9%. У меня есть прибыль (реальная ставка) 0,1%

пока понятно.

А если инфляция будет 5,2% — это что у меня убыток будет 0,2% ?

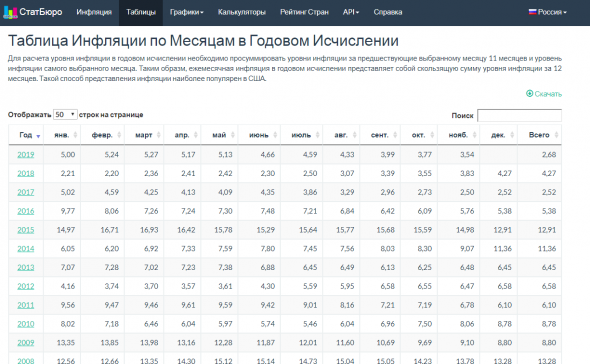

вот данные росстата по инфляции 1998-2020

вот данные доходности 1 летних ОФЗ

( Читать дальше )

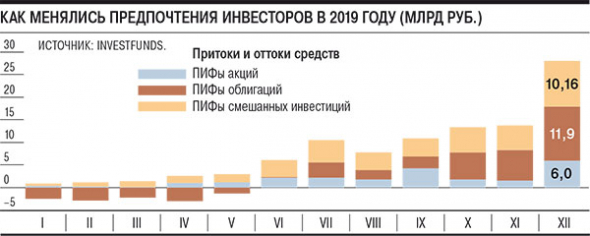

Россия бедная страна? За декабрь УК привлекли в открытые паевые фонды (ПИФы) более 30 млрд руб.— вдвое больше, чем за целый 2016 год. Всего в прошлом году чистый приток в фонды превысил 103 млрд руб.

- 10 января 2020, 08:55

- |

Конец 2019 года оказался чрезвычайно успешным для рынка коллективных инвестиций.

За декабрь управляющие компании привлекли в открытые паевые фонды (ПИФы) более 30 млрд руб.— вдвое больше, чем за целый 2016 год.

Всего в прошлом году чистый приток в фонды превысил 103 млрд руб.

На фоне падения ставок по вкладам клиенты банков, да и сами банки ищут им альтернативу, которой и стали продукты коллективного управления.

В 2020 году рекорд будет обновлен, считают участники рынка, так как у российских облигаций и акций остается потенциал роста.

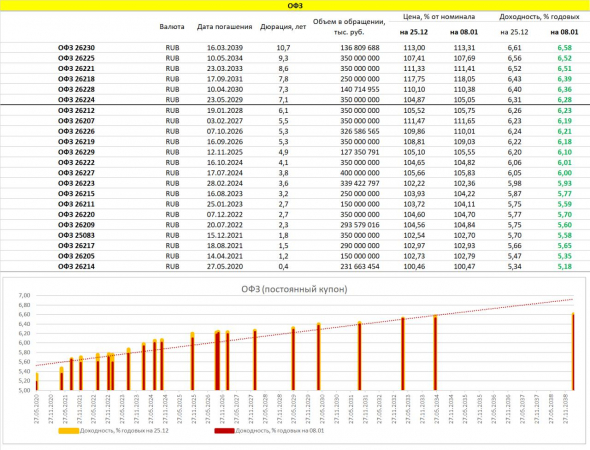

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. Страсти по ключевой ставке

- 10 января 2020, 08:28

- |

Кривая доходности госбумаг остается здоровой и с нормальным уклоном. И ведь придется, похоже, Банку России снижать ключевую ставку. Судя по ОФЗ, где лишь десятилетние и более длинные выпуски имеют 6,25% и более, снижение ключевой ставки до 6% — перспектива близкая и почти очевидная.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал