Офз

Итоги недели 09.08.2018. Новые санкции США. Курс доллара и нефть

- 09 августа 2018, 20:05

- |

Станут ли протесты массовыми и каковы могут быть последствия

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- комментировать

- Комментарии ( 7 )

ОФЗ хоронят рубль.

- 09 августа 2018, 14:01

- |

Как мы писали ранее, основное влияние на падение рубля дает выход иностранных инвесторов из ОФЗ. Об этом же пишут и некоторые СМИ.

По индексу облигаций RGBITR, вероятно, вниз развивается импульс, что станет подтверждением разворота.

Отменой импульса станет пересечение уровня 472.45 по альтернативному (красному) варианту.

Смотрите также наши регулярные прогнозы по доллар/рубль.

О возможных проблемах госбанков в случае принятия законопроекта S.3336

- 09 августа 2018, 12:36

- |

Объявленные вчера санкции t-do.ru/russianmacro/2835, на мой взгляд, снижают вероятность принятия законопроекта S.3336, который был внесён в Конгресс 1 августа t-do.ru/russianmacro/2825. Конечно, надо посмотреть реакцию авторов этого билля. Вчера она отсутствовала. И это, конечно, удивительно! Конгрессмены подвергли сокрушительной критике Трампа после встречи с Путиным. Трамп, можно сказать, отреагировал на эту критику, введя санкции и признав Россию виновной в применении химического оружия (серьёзное обвинение!). Казалось бы, самое время разразиться Конгрессу аплодисментами или хотя бы выразить одобрение. Но твиттеры всех участников процесса на эту тему молчат. Кстати, и Трамп пока никак не прокомментировал. Я думаю, что первые публичные комментарии конгрессменов будут показательны и позволят оценить вероятность принятия S.3336.

Что касается самого этого законопроекта, то хочу обратить Ваше внимание на некоторые нюансы. Он вчера спровоцировал панику на российских финансовых рынках. Особенно сильную обеспокоенность вызвала судьба госбанков, расчеты которых в американской валюте могут быть заблокированы. Но давайте внимательно посмотрим текст законопроекта t-do.ru/russianmacro/2836. Здесь достаточно чётко сказано, что блокировка эта касается «одного или более» банков. Т.е. президент США может выполнить закон, наложив санкции лишь на 1 банк из приведённого списка (думаю, что выполнять этот закон в случае его принятия, он будет предельно формально, т.к. инициатива его приятия идёт не от Белого дома). Что это может быть за банк? Думаю, что наиболее вероятный кандидат – это ПСБ, который сфокусирован на работу с оборонкой, и который уже давно сам подготовился к возможным санкциям и предупредил клиентов. А наименее вероятный – это Сбербанк.

( Читать дальше )

Похоже, Банк России сдерживает падение на рынке ОФЗ

- 08 августа 2018, 22:26

- |

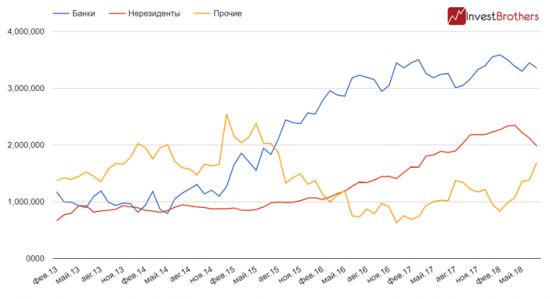

Как отмечал Центральный банк России, иностранные инвесторы выводят свои средства из госдолга страны. Были предположения, что кредитные организации выкупают данные бумаги, оказалось не так.

По данным ЦБ, в июне банки России продали ОФЗ на сумму в 94,5 млрд рублей. Помимо кредитных организаций от гособлигаций избавлялись и нерезиденты, реализовав бумаги на 141 млрд рублей.

Покупателями выступали прочие участники рынка, в список которых могут входить крупные юридические лица, пенсионные фонды, а также Банк России.

Напомним, что Центральный банк проводит операции на рынке ценных бумаг в качестве дилера и регулятора денежно-кредитной политики. То есть, ведомство выступает маркетмейкером и может специально поддерживать спрос для создания более ликвидного рынка.

Резюме

На наш взгляд, именно Банк России выступил главным покупателем российского госдолга в первый месяц лета. И делалось это в первую очередь для поддержания стабильности на рынке ОФЗ. В дальнейшем, когда ситуация вокруг санкционного давления утихнет, регулятор продаст накопившиеся у него облигации.

( Читать дальше )

Динамика вложений нерезидентов в ОФЗ

- 08 августа 2018, 18:07

- |

По оценкам ЦБ со ссылкой на данные НРД, вложения нерезидентов в ОФЗ начали увеличиваться в июле, но второй половине месяца возобновился отток. Доля нерезидентов в ОФЗ на конец июля — 27.5%

( Читать дальше )

Результаты размещения ОФЗ-ПК № 29012RMFS на аукционе 8 августа 2018 г.

- 08 августа 2018, 17:09

- |

Минфин России информирует о результатах проведения 8 августа 2018 года аукциона по размещению ОФЗ-ПК выпуска № 29012RMFS с датой погашения 16 ноября 2022 года.

Итоги размещения выпуска № 29012RMFS:

— объем предложения – 10,000 млрд. рублей;

— объем спроса – 8,085 млрд. рублей;

— размещенный объем выпуска – 2,085 млрд. рублей;

— выручка от размещения – 2,122 млрд. рублей;

— цена отсечения – 100,1000% от номинала;

— доходность по цене отсечения – 7,76% годовых[*];

— средневзвешенная цена – 100,1536% от номинала;

— средневзвешенная доходность – 7,75% годовых*.

www.minfin.ru/ru/document/#

Результаты размещения ОФЗ-ПД № 26223RMFS на аукционе 8 августа 2018 г.

- 08 августа 2018, 15:56

- |

Минфин России информирует о результатах проведения 8 августа 2018 г. аукциона по размещению ОФЗ-ПД выпуска № 26223RMFS с датой погашения 28 февраля 2024 г.

Итоги размещения выпуска № 26223RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 26,461 млрд. рублей;

— размещенный объем выпуска – 11,023 млрд. рублей;

— выручка от размещения – 10,702 млрд. рублей;

— цена отсечения – 94,0400% от номинала;

— доходность по цене отсечения – 7,99% годовых;

— средневзвешенная цена – 94,0899% от номинала;

— средневзвешенная доходность – 7,98% годовых.

www.minfin.ru/ru/document/#

rgbi

- 08 августа 2018, 15:00

- |

максимум был в апреле, с тех пор обьемы только снижаются...

кросспост rffx.ru

РУБЛЬ БАКС пока все в рамках ожиданий

- 08 августа 2018, 14:47

- |

Страх перед санкциями США по отношению к гос. банкам РФ. (законопроект в конгрессе США по запрету на расчеты в долларах СШАдля гос. банков), и на запрет покупки новых выпусков ОФЗ заставляет избавляться нерезидентов от рублевых активов. Впереди сопротивление по паре рубль доллар 65 рублей. Пока уперелись в верхнию границу нулевого канала 64,66 руб

Все новые посты на моем новом канале в телеграм t.me/pro_dengu

Новости компаний — обзоры прессы перед открытием рынка

- 08 августа 2018, 09:12

- |

Налоговый маневр придется еще раз обсудить у президента. Нефтяники хотят получить 3 трлн рублей

«Ведомости» выяснили, что часть одобренного Советом Федерации и подписанного президентом Владимиром Путиным налогового маневра нефтяники могут снова обсудить с президентом. Об этом рассказали три собеседника в нефтяных компаниях и подтвердили три чиновника. Пройти совещание может после 27 августа, когда Путин в Кемерове проведет комиссию по ТЭКу. На самой комиссии о налоговом маневре речи не будет. Но после нее может состояться новая встреча, говорят собеседники «Ведомостей». По словам четырех из них, нефтяные компании готовы снова поднять вопрос об акцизах на нефтепродукты после декабря 2018 г. (Ведомости)Нефть выгоднее в сыром виде. «Роснефть» выиграла на добыче и переоценила НПЗ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал