ПРОМСВЯЗЬБАНК

Промсвязьбанк - обратился в Московскую биржу с заявлением о листинге префов

- 24 ноября 2017, 00:02

- |

Речь идет о листинге 100% уже выпущенных привилегированных акций, сообщили в пресс-службе кредитной организации.

Речь идет о листинге 100% уже выпущенных привилегированных акций, сообщили в пресс-службе кредитной организации.Обратиться в Публичное акционерное общество «Московская Биржа ММВБ-РТС» с заявлением о листинге акций ПАО «Промсвязьбанк» именных привилегированных бездокументарных, размер дивидендов по которым не определен, конвертируемых в обыкновенные акции ПАО «Промсвязьбанк» (государственный регистрационный номер 20103251В от 18 сентября 2015 года, международный код (номер) идентификации ценных бумаг (ISIN) RU000A0JVSV9).

Прайм

сообщение

- комментировать

- ★1

- Комментарии ( 0 )

Можно ли в промсвязьбанке подписаться на рассылку обзора рынка без открытия у него счета?

- 22 ноября 2017, 15:50

- |

бонды псн проперти менеджмент

- 15 ноября 2017, 13:22

- |

Немного подозрительно, хотя у компании вроде много проектов.

У кого какая информация?

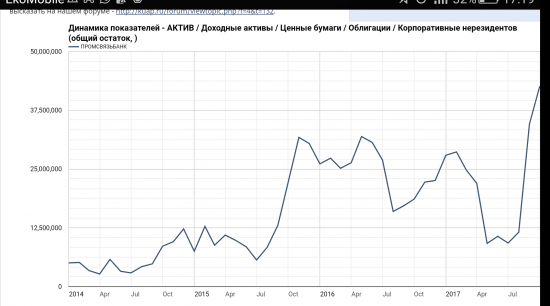

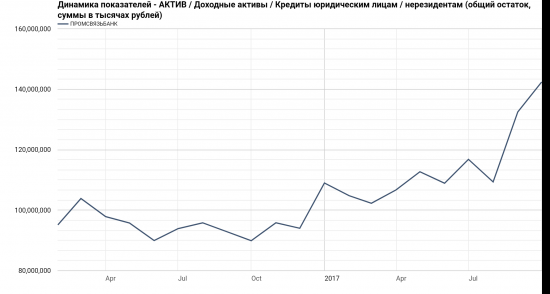

Бэнкинг по-Русски: ПромСвязьБанк, инфографика или кто не понял, тот поймет...

- 12 ноября 2017, 18:22

- |

я упустил важный момент:

Разбор активной части баланса...

Вот так вот были использованы госсредсва :

( Читать дальше )

Бэнкинг по-Русски: ситуация вокруг Промсвязьбанка накалилась до предела...

- 11 ноября 2017, 16:31

- |

Собсвенники банка уже напрямую обвиняют журналистов в манипуляции ценами на рынке.

( Читать дальше )

ПромСвязьБанк - быть или не быть?

- 08 ноября 2017, 14:27

- |

Сегодня в ветке про дивиденды зашел разговор про ПСБ (ПромСвязьБанк), и мол, судьба его будет похожа либо на Открытие, либо на Югру. Так как у этого банка есть карманный брокер, услугами которого, думаю, многие из вас пользуются, предлагаю подискутировать на тему того, стоит ли клиентам Брокера ПСБ беспокоиться о своих активах. Интересует ваше мнение относительно рисков и возможном развитие событий.

Кто подскажет. В промсвязьбанке брок. отчеты как формируются? автоматически? А то в ЛК выписка депо и ндфл есть, а просто отчета нет.

- 08 ноября 2017, 08:56

- |

Новости компаний — обзоры прессы перед открытием рынка

- 02 ноября 2017, 09:34

- |

ВЭБ собирается продать активы на 500 млрд рублей

В декабре наблюдательный совет ВЭБа может рассмотреть предварительный список активов на продажу, сообщили два сотрудника ВЭБа. Новый порядок распространится на 70 активов (с реестром ознакомились «Ведомости», данные подтвердили чиновники) стоимостью около 500 млрд руб. Каждый из активов стоит не менее 1 млрд руб. и был приобретен по решению наблюдательного совета. Из публичных активов проще всего ВЭБу продать акции Московской биржи, сложнее – «Ростелекома». (Ведомости)

( Читать дальше )

Кто обслуживается в Промсвязьбанке, в какие сроки происходит зачисление и снятие денежных средств с брок. счета на текущий счет у них же, ну например при подаче заявки в середине дня?

- 01 ноября 2017, 10:00

- |

Сбербанк – вблизи исторических максимумов, но сохраняет потенциал роста

- 31 октября 2017, 12:30

- |

Корпоративные кредиты вышли в плюс год к году. Согласно данным Банка России, в сентябре корпоративные кредиты месяц к месяцу выросли на 0,5% (здесь и далее – за вычетом переоценки). Портфель розничных кредитов месяц к месяцу прибавил 1,3%. Год к году, по нашей оценке, с поправкой на баланс банка «Югра», лицензия у которого была отозвана в июле, корпоративные кредиты после 13 месяцев спада перешли к росту и увеличились примерно на 0,5%. Рост розничных кредитов ускорился с 7,8% год к году в августе до 8,8% (что уже почти соответствует нашему годовому прогнозу, равному 9%). По нашей оценке, с начала года корпоративный портфель вырос на 1,7%, а розничный – приблизительно на 8%. Доля корпоративной просрочки за месяц возросла с 6,5% до 6,6%, тогда как доля розничной, напротив, снизилась – с 7,7% до 7,5%. В первом случае можно говорить о боковом тренде в течение 2017 г., во втором – о постепенном снижении. Основной риск превышения наших прогнозов мы на данный момент видим в розничном кредитовании. Так, в августе (более поздняя разбивка по сегментам пока недоступна) сильную динамику продолжили показывать все виды кредитов: ипотека – плюс 1,6% месяц к месяцу, автокредиты – плюс 1,9%, необеспеченное потребкредитование – плюс 1,6%, с начала года – плюс 6,5%, 8,1% и 7,1% соответственно. Сентябрьские данные, скорее всего, отразят продолжение роста во всех сегментах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал