Полюс

🟨 Золото: Почему сейчас топ?

- 21 августа 2024, 15:19

- |

Мы находимся в таком периоде рынка, когда нельзя слепо покупать те активы, к которым мы «привыкли» — иначе есть высокий риск попасть в глубокую и непроглядную… 🤫

Даже горячо любимый Сбер прямо сейчас выглядит кисло, хотя успешно живет в период высокой ставки и продолжает наращивать чистую прибыль… Тем не менее, закрытием дивидендного гэпа там и не пахнет (пока).

Самый классный и понятный кейс прямо сейчас — ЗОЛОТО 😍

Как сам металл в валюте и рублях, так и золотодобывающие компании. В РФ мы знакомы с Селигдаром, ЮГК и Полюсом, и к первым двум есть вопросики… А вот Полюс хорош, даже на таком рынке…)

Держать Полюс в портфеле? Да, НЕ страшно.

Держать Золото в портфеле? Да, и активно покупать. Особенно рублевое 🤫

Перестройка мира и рынка — это нормально, это часть жизни. Главное — адаптироваться, а не слепо «топить» за то, к чему все привыкли.

- комментировать

- Комментарии ( 6 )

Риком-Траст подтверждает рекомендацию покупать бумаги Полюса с целевой ценой 16 500 руб на горизонте года (апсайд +30%)

- 19 августа 2024, 15:03

- |

В пятницу бумаги «Полюса» показали лучший результат среди всех компонентов упавшего Индекса МосБиржи.

В целом это не совсем удивительно с учётом высокой корреляции бумаг с ценой самого золота — а она показала-таки абсолютные исторические максимумы выше $2500. Ясно, что бумаги золотодобывающей компании будут следовать за ней. Технически уровень динамического сопротивления остаётся на уровне в 13000–13100 руб., а цель на горизонте 1 года остаётся возле 16 500 руб.

Перспективы всего сектора золотодобывающих предприятий («Полюс», «Селигдар», ЮГК) мы оцениваем лучше рынка. Это на фоне недавнего неоднократного обновления исторических максимумов во фьючерсах на золото и дальнейшего растущего тренда. Надо отметить, что бумаги «Полюса» вполне способны стать лидером в своей группе с учетом:

— планов и ожиданий роста добычи двузначными темпами

— удвоения EBITDA на горизонте нескольких лет

Дополнительную ликвидность компания может получить после продажи месторождения Дегдекан — на фоне активной подготовки к разработке Сухого Лога и оптимизации портфеля геологоразведочных активов. Продажа Дегдекана отражает подход «Полюса» к эффективному распределению ресурсов и фокусированию на проектах, укрепляющих ключевые конкурентные преимущества.

( Читать дальше )

Рынок упал на 20%. Сколько времени займёт восстановление

- 15 августа 2024, 13:56

- |

Российский рынок акций находится в коррекции с конца мая 2024 года, максимальное снижение достигало 20%. Рассмотрим, как быстро рынок восстанавливался от глубоких просадок в прошлом и сколько времени может потребоваться сейчас. И заодно подберём бумаги, которые могут быть выгодной покупкой в ожидании общего роста.

Раньше было иначе

В обычное время, без кризисов или панических распродаж, российский рынок не падал более чем на 20%. Коррекции более 15% случались, и по статистике до 2022 года, в среднем требовалось около 130 сессий для роста Индекса МосБиржи к значениям до снижения. Но на скорость восстановления рынка влиял иностранный капитал, который занимал значительную часть в оборотах торгов.

Ситуация изменилась в начале 2022 года: инвесторам из недружественных стран было запрещено торговать на российских биржах. Большую часть оборотов торгов (в среднем 70–80%) стали занимать сделки частных инвесторов — а у них в основном были бычьи настроения, то есть тренд на рынке был восходящим, без значимых просадок.

( Читать дальше )

Цена золота на историческом максимуме. Что делать

- 14 августа 2024, 16:25

- |

Цена на золото в третий раз приблизилась к историческому максимуму около $2480 за тройскую унцию. Чем дольше цена остаётся высокой, тем лучше себя выглядят доходы золотодобывающих компаний. Хотя с мая цена драгметалла выросла на 7%, акции золотодобытчиков упали: Полюс — на 7%, а ЮГК — на 12%.

Ждём нового рекорда

Приближается разворот денежно-кредитной политики ФРС — ключевой фактор изменения цены золота. Регулятор может начать снижать ставку уже в сентябре, впервые с весны 2020 года. Если ставка ФРС снижается, то денег в экономике становится больше и доллар дешевеет к мировым валютам. А значит цена золота в долларах должна вырасти.

Последние макроданные указывают на скорый разворот вниз ставки ФРС. Июльские данные индекса цен производителей и потребительской инфляции оказались ниже ожиданий. По прогнозам аналитиков, до конца года регулятор снизит ставку с диапазона 5,25-5,5% до 4,25-4,5%, на 1 процентный пункт. Тренд продолжится и в следующем году, согласно ожиданиям.

( Читать дальше )

⭐️ Большие числа: Алроса ⭐️

- 14 августа 2024, 15:30

- |

⏰ Длительное время в моей голове выжидала своего часа идея написания большого поста, посвященного радикальным изменениям, происходящим в отрасли добычи и реализации природных алмазов в целом, и ситуации вокруг крупнейшего её отечественного представителя в частности. И вот, наконец, этот момент настал.

🔎 Тем более, что совсем недавно ПАО «Алроса» любезно предоставила нашему вниманию консолидированный МСФО отчет, содержащий сведения о результатах, достигнутых компанией в рамках первых шести месяцев 2024-го года. Чуть больше о динамике финансовых показателей, а также о прошлом, настоящем и будущем неоспоримого лидера добычи «главных друзей женщин» — в сегодняшнем большом посте.

🔹 Выручка — 179,5 млрд. рублей (-4,5% г/г)

🔹 Валовая прибыль — 68 млрд. рублей (-24% г/г)

🔹 Чистая прибыль — 36,6 млрд. рублей (-34% г/г)

🔸 Долг — 112,8 млрд. рублей (-17% г/г)

🔸 Чистый долг — 6,8 млрд. рублей (уменьшение в 5,3 раза г/г)

🔸 Чистый долг/EBITDA — x0.18

📌 Как мне кажется, представленные группой данные являются книжным примером того, почему подход к рассмотрению бизнеса в качестве «сферического коня в вакууме» — в отрыве от общеотраслевой и макроэкономической ситуации в стране и мире — является в корне неправильным и контрпродуктивным.

( Читать дальше )

📉 И хочется и колется: идеи, которые работали раньше, но не работают сейчас. Часть первая 📉

- 13 августа 2024, 15:30

- |

⏰ Российский фондовый рынок скорректировался более чем на 17% от своих локальных максимумов начала мая 2024-го года, а это значит, что прямо сейчас наступает лучшее время для того, чтобы с холодным расчетом подойти к «ребалансировке» списка фундаментально интересных эмитентов и неспешно начать приобретение самых «дуроустойчивых» из них в свой инвестиционный портфель.

📌 В первых двух постах этого многосерийного произведения, мы с вами поговорим об отдельных идеях, по сей день глубоко сидящих в головах инвесторов, успевших повидать на своем веку много всякого разного. Идеях, некогда приносивших своим верным последователям существенную прибыль, а теперь имеющих лишь призрачную возможность на горизонте ближайшего года обогнать по доходности простейший банковский депозит. В третьей же части мы разберемся с тем, какие инструменты в сложившихся непростых финансово-экономических и геополитических условиях все ещё имеют внушительный потенциал для обоснованного роста.

💡 Итак, первый и по совместительству самый популярный способ составления инвестиционного портфеля среднестатистическим инвестором в отечественный фондовый рынок заключается в массовой скупке лучших ресурсодобывающих компаний страны — в первую очередь, речь идет о нефте-, газо- и золотодобытчиках.

( Читать дальше )

Металлургия vs Транспорт — что рентабельнее в III квартале 2024

- 13 августа 2024, 11:01

- |

Мы продолжаем сравнение различных секторов на основе Стратегии БКС для российского рынка акций на III квартал. Сегодня рассмотрим бумаги двух отраслей российской экономики. Cогласно прогнозу, одна из них способна опередить рынок, а другая — отстать от него.

Сектор Металлургии и добычи выглядит одним из лидеров ожидаемого повышения стоимости. Средний потенциал удорожания входящих в него акций составляет 35% на горизонте года. Однако это не значит, что все они будут демонстрировать равномерный рост цены. Внутри сектора можно выделить несколько подсекторов с неоднородными среднесрочными перспективами.

Прежде всего отметим подгруппу представителей сектора черной металлургии (Северсталь, НЛМК, ММК, Мечел-ао, Мечел-ап). Сталелитейные предприятия сумели адаптироваться к внешнему санкционному давлению. Они (кроме Мечела) возобновили выплату дивидендов, в том числе и промежуточных. Однако после годовых дивидендных отсечек перспективы акций Северстали, НЛМК и ММК выглядят в целом нейтральными. Их курс способен повыситься вместе с рынком в пределах 20–47% на годовом горизонте.

( Читать дальше )

Алроса приобрела лицензию на разработку золоторудного месторождения Дегдекан у Полюса за 5,44 млрд руб, намерена приступить к добыче в 2027г — отчетность компании

- 12 августа 2024, 16:32

- |

«В июне 2024 года группа приобрела лицензию на разработку золоторудного месторождения „Дегдеканское рудное поле“ в Тенькинском районе Магаданской области за 5 440 млн руб. Разведанные запасы месторождения, по данным Госкомиссии по запасам полезных ископаемых, оцениваются примерно в 100 тонн золота, в том числе балансовые запасы С1+С2 — 38 тонн, со средним содержанием 2,2 г/т (не включая забалансовые запасы)», — говорится в отчете Алросы.

Там также отмечается, что «Алроса» планирует приступить к добыче в 2027 году.

alrosa.ru/upload/iblock/25c/lwqzxy6gwhew666aywwttqw30w1tj7zt/ALROSA%20IFRS%206М2024%20RUS%20раскрываемая.pdf

tass.ru/ekonomika/21586765

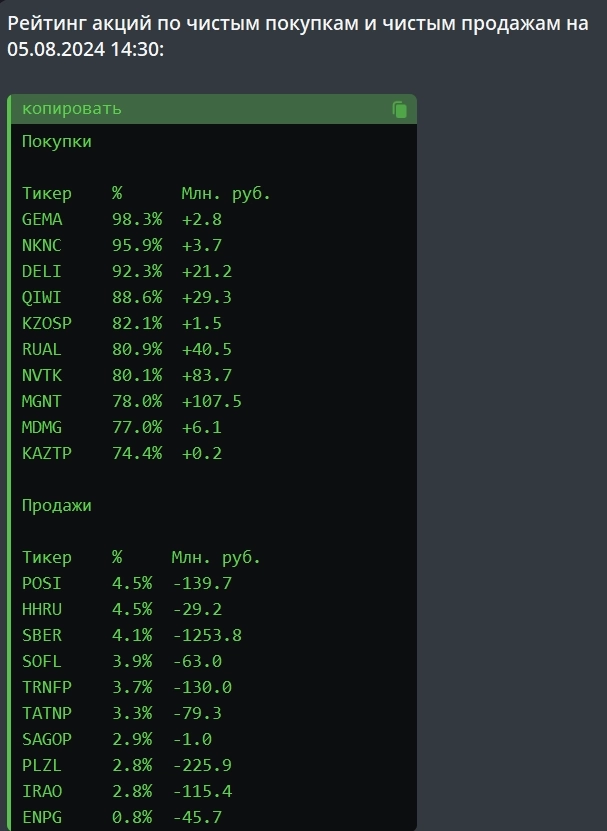

Текущая ситуация на рынка (индикатор покупок и продаж)

- 05 августа 2024, 14:53

- |

За последний час начали появлятся хотя бы какие-то продажи.

По данным на 13:30 в топе находились акции практически с паритетом между покупками и продажами.

В топе по показетелю % GEMA NKNC DELI У всех показетль выше 90% — это значит, что 92.3% (для DELI) дней акции торговались с худшим отношением покупок к продажам (к текущему часу).

По объему покупок лидирует MGNT — покупок на 107 млн руб больше, чем продаж.

Все еще активно продают SBER PLZL IRAO и др.

Рейтинг разработан Шпионом РЦБ

Топ акций августа

- 02 августа 2024, 11:06

- |

Полюс и ЮГК

Делаем ставку на рост стоимости золота.

Отдаем предпочтение бумагам ЮГК. Акции компании с апреля ниже рынка, что открывает отличные возможности для инвесторов. Динамику акций компании можно списать на укрепление рубля, так как выручка компании фактически привязана к стоимости золота в долларах. Текущая стоимость акций компании пока не отражает высокую вероятность включения бумаг ЮГК в состав основного индекса МосБиржи уже этой осенью.

Сбербанк и Банк Санкт-Петербург

Позитивно смотрим на весь банковский сектор благодаря высокой ставке. Бумаги БСПБ привлекательны за счёт новой программы обратного выкупа и дивидендных выплат. Акции Сбербанка менее волатильны за счёт большой капитализации, поэтому они предпочтительнее для долгосрочных инвесторов.

Аэрофлот

Компания прекрасно себя чувствует в текущих реалиях — cокращение международных перелётов полностью компенсируется бумом путешествий внутри России. С высокой долей вероятности, Аэрофлот впервые с 2019 года сможет показать прибыль по итогам года. У компании есть риски, связанные с потолком цен на авиабилеты и выкупом самолётов, но они скорее нивелируют друг друга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал