Портфель инвестора

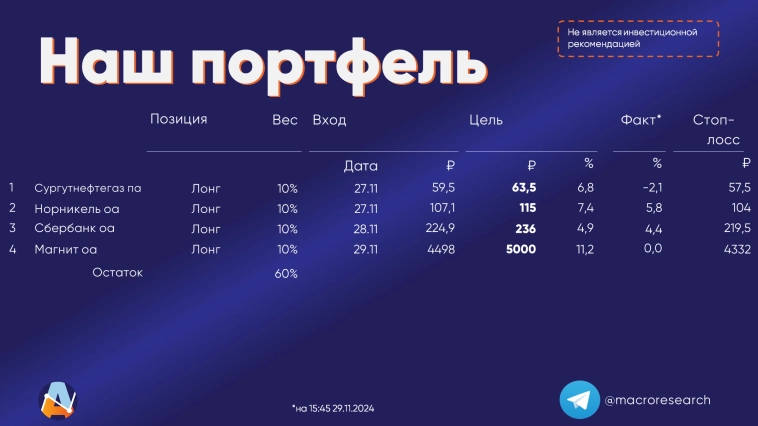

⚡️Обновление в модельном портфеле

- 29 ноября 2024, 15:57

- |

Открываем новую позицию в портфеле:

Магнит, обыкновенные акции

Позиция: Лонг

Цель: 5000 руб.

Потенциальная доходность: 11,2%

Мы считаем, что рекомендация совета директоров по дивидендам за 9 мес. 2024 г. (560 руб./акция) способна вернуть котировки Магнита к круглому уровню 5000 рублей.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

- комментировать

- Комментарии ( 1 )

Рынок пикирует вниз. Пополнил брокерский счёт на 238 000 в ноябре. Что купил? Часть 2

- 29 ноября 2024, 07:37

- |

Заканчивается ноябрь, а вместе с ним и бюджет, который был выделен на инвестиции. Рынок пикирует вниз, всё сыпется не слабее, чем снег с небес. Я продолжаю инвестировать по своему плану. Кроме 238 000 дополнительных пополнений не было, только купоны.

Про покупки первой половины ноября можно почитать тут. Ну а во второй половине ноября я покупал только всё хорошее и не покупал ничего плохого — плохое не берём, потому что плохое опасно.

Напомню, что мой базовый план предполагал пополнение на 1,2 млн в этом году на ИИС и БС без учёта вычета. На данный момент это 2 162 000 за 11 месяцев. Базовый план выполнен. План максимум — 2,4 млн до конца года. Для этого нужно ещё одно пополнение на 238 000 рублей в декабре.

По составу портфеля у меня есть план, и я его придерживаюсь:

- Лукойл, Новатэк, Совкомбанк, Роснефть и Сбер — по 10% портфеля акций (по 4% от биржевого портфеля).

- Татнефть, Северсталь, Магнит, Газпром нефть и Яндекс — по 5% портфеля акций (по 2% от биржевого портфеля).

( Читать дальше )

Ребалансировка портфеля

- 29 ноября 2024, 07:23

- |

В этой связи я решил привести небольшую ребалансировку портфеля и избавиться от ряда компаний, которые могут ещё длительное время не генерировать прибыль и висеть «мертвым капиталом», скатываясь все ниже и ниже. Тем более доля продаваемых мною компаний незначительная.

Думаю, что лучше будет переложить вырученные деньги в активы, которые будут приносить доход.

Есть такое понятие как «непринятие потерь», т.е. когда люди предпочитают избегать потери, а не получать прибыль. Ведь если убыток не зафиксирован, то его якобы и нет, считают они. Но в данной ситуации можно сидеть долго в бесперспективных активах.

Итак, мною проданы:

🔹170000 акций Россетей (-70% падение со своих максимумов; огромные капитальные затраты (2023г. — 530 млрд руб, в 2024г. превысят 600 млрд руб., в 2025-2029гг. более 3,5 трлн руб), в связи с этим отсутствие и дальнейшая неопределенность с дивидендами). Фиксирую убыток.

( Читать дальше )

Состав портфеля (октябрь 2024): крипта, фондовый рынок, краудлендинг, бизнес

- 28 ноября 2024, 22:03

- |

В своём ТГ-канале «На пути к 30 миллионам!» я пишу о том, как с 0 достигаю цели в 30 миллионов рублей с помощью бизнеса и инвестиций в акции, облигации, криптовалюты, краудлендинг.

По категориям:

Фондовый рынок — 65,8%

Крипта — 17,9%

Бизнес — 10%

Краудлендинг — 6,3%

Начал сокращать позицию в крипте. Биткоин вышел на исторические максимумы, поэтому буду его начинать распродавать. Выводить много сразу не могу. Не знаю на сколько месяцев (лет?) затянется распродажа и вывод портфеля. Краудлендинг хочу увеличить до 30%.

Фондовый рынок по брокерам:

АЛОР — 78,2%

Альфа — 11,9%

Финам — 7,2%

Тинькофф — 1,8%

АЛОР — основной счёт. Альфу сделал для премиума. Финам и Тинькофф для стратегий автоследования. Из инвестиционной палаты все активы вывел. Там был только Глобалтранс. В ВТБ счёт пришлось закрыть, хотя в моём рейтинге брокеров ВТБ занял 1 место.

( Читать дальше )

⚡️Обновление в модельном портфеле

- 28 ноября 2024, 17:34

- |

Открываем новую позицию в портфеле:

Сбербанк, обыкновенные акции

Позиция: Лонг

Цель: 236 руб.

Потенциальная доходность: 4,9%

Добавляем в портфель акции Сбербанка, сильно просевшие за последнее время.

Текущие котировки позволяют выставить короткие стоп-лоссы, что поможет сократить убытки в случае, если рынок не продолжит восстанавливаться.

Однако пока мы не верим в полноценный разворот рынка, поэтому цель по бумагам выставляем достаточно скромную.

Не является инвестиционной рекомендацией.

💼 Как мой портфель пережил 2022 год?

- 28 ноября 2024, 12:10

- |

Как зима сменяет лето, рост рынка сменяется коррекциями и наоборот. Все, кто приходит на фондовый рынок с целью увеличения капитала, должны учитывать важность этого аспекта.

📉 Коррекции бывают разные, среднестатистические просадки по индексу Мосбиржи обычно находятся в диапазоне10-15%, после чего начинается разворот. Но иногда они могут достигать более глубоких уровней, от 25% и больше.

С пика октября 2021 года до минимумов 24.02.2022 года Индекс прошел путь вниз на -60%. Все те, кто имел даже относительно консервативное плечо 1к2 могли поймать маржинколл. И мы, к сожалению, действительно стали свидетелями того, как многие портфели опытных инвесторов обнулились из-за нарушения риск-менеджмента.

Моя стратегия позволила не потерять весь капитал и получить просадку портфелю существенно ниже, чем по индексу Мосбиржи. И это стало возможным, благодаря 5 простым правилам, которых я придерживаюсь уже почти 10 лет:

✔️ Никогда не использовать заемные деньги в инвестициях. Практика показывает, что на развивающихся рынках, из-за их высокой волатильности, плечи чаще приводят к обнулению капитала, чем к его долгосрочному росту.

( Читать дальше )

На какие акции обратить внимание под Новый Год 🎄. Портфель 15 млн 500 тыс рублей. Доходность вплотную подошла к 190 тыс в месяц.

- 28 ноября 2024, 11:58

- |

В последнее время геополитика вошла в повседневную жизнь практически всех слоёв населения, начиная от от домохозяйки и стропольщика, заканчивая планёрками руководителей всех уровней.

Как никогда мир близок к апокалипсису.

Здравого смысла нет как за океаном, так и у европейских «партнёров».

Трампу уже с нашей стороны никто не верит, он крутит своё «кино».

Мы же, как сказал Сергей Лавров «Долго запрягаем…».

Орешником надо было бить ещё тогда, когда каски🪖 начинали передавать.

А теперь выкручиваемся, как можем, но время упущено, приходится со слабой позиции обмениваться ударами.

Все эти события ведут фондовый рынок к новым историческим значениям.

Иностранная валюта укрепляется по отношению к рублю. Доллар уже выше 110 руб.

А акции Газпром стоят всего 1 бакс.

Индекс РТС 726 пунктов. Откатились мы на уровень 2004 года.

Это не плохо, такие уровни дают возможность покупать акции дешевле.

Единственное, на чём держится ММВБ, выплаты дивидендов и на спекулянтах, которые ещё с нами.

( Читать дальше )

Самое сложное в сборке ETF-портфеля - остановиться.

- 27 ноября 2024, 20:48

- |

Когда я только начинал у меня было фондов, вроде как в каждый сектор по чуть чуть. В итоге получил портфель-винегрет и головную боль с ребалансировкой.

Сейчас мой портфель состоит из пяти ETF:

- 40% — RUSE (индекс МосБиржи);

— 20% — SBGB (российские гособлигации);

— 15% — FXGD (золото);

— 15% — FXKZ (акции Казахстана);

— 10% — TMOS (российские дивидендные акции);

Ребалансирую раз в квартал и только если есть отклонения больше 5%. Никаких «а давайте еще вот этот фондик прикупим». Никаких «сейчас все в золото перекину, там ралли намечается». Механически возвращаю доли к целевым значениям и все. Такой подход позволяет не только не дергаться на каждое движение рынка, но и освобождают время от бесконечного анализа графиков и новостей)

Структура портфеля Capitalizer. Защита от девальвации и участие в росте Насдак.

- 27 ноября 2024, 17:55

- |

ам и направлению торгов. Самый большой вес по фьючерсным позициям $NAZ4 $NAM5 $NAH5 — 42%.

ам и направлению торгов. Самый большой вес по фьючерсным позициям $NAZ4 $NAM5 $NAH5 — 42%.Далее золото $GLZ4

Природный газ шорт на 3 месте с долей 12% $NGZ4

Доля в $LQDT около 72% из акций пока только $PLZL

Детали в журнале. Все позиции в лонг за исключением фьючерса на природный газ.

Доходность с 1 октября 9.5%

47# неделя пополнений +2400 руб

- 27 ноября 2024, 16:01

- |

До конца марафона 5 недель. Время пролетело, как спичка догорела.

Счет пополнен на 2400. Плюс 2483,95 — поступали купоны, зачисление вариационной маржи и списание комиссии. + 10 000 руб. Предыдущий пост выиграл приз за описание торгового дня.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал