Портфель

По портфелю ушел в безопасную бухту, при своих

- 11 августа 2021, 17:37

- |

По virgin galactic думаю, что будет еще ниже, тот старый перец поднял цены на билеты, народ не понял, вроде так.

Сейчас она еще минус 12%.

Я перестраховался… лезть туда в долгосрок не вижу особого смысла.

- комментировать

- Комментарии ( 1 )

Юнипро. Разбор отчета за 1пг 2021

- 11 августа 2021, 15:22

- |

Сегодня вышел отчет Компании по результатам 1пг 2021 года.

Пробежимся по основным моментам:

▫️Выручка выросла на 12,1% г/г до 42,4 млрд рублей

▫️Базовая чистая прибыль (т.е. скорр-ая на размер убытков от обесценения основных средств и прочих разовых расходов) выросла на 5,9% г/г до 8,7 млрд рублей

▫️Компания уточнила прогноз по дивидендам, согласно которому в декабре '21 они собираются заплатить 12 млрд рублей.

Финансовые результаты соответствуют нашим ожиданиям, а прогноз по дивидендам подтвердил оптимистичный сценарий.

Однако давайте окунемся в отчетность чуть глубже:

Как вы помните, в июне этого года Компания выплатила своим акционерам 8 млрд рублей дивидендов (или 0,1269 рублей на акцию). Дата отсечки — 22.06.2021

Если заглянуть в отчетность, а именно в ОДДС, то в потоках от финансовой деятельности мы увидим, что на 30.06 Компания выплатила дивидендов только на 1,3 млрд рублей. И в результате всех операций на балансе осталось где-то 5,2 млрд рублей. А как же быть с остальными ~6,7 млрд для дивидендов?

( Читать дальше )

Золото как инфляционный хедж. О чем говорят последние 50 лет

- 09 августа 2021, 11:39

- |

50 лет назад президент США Ричард Никсон в прямом эфире объявил, что доллар больше не будет привязан к золоту. Раньше мировые ЦБ имели возможность обменять доллары США на унцию золота по фиксированной цене в $35. Такая финансовая система заставляла ФРС соблюдать жесткую дисциплину. Нельзя было просто так запустить печатный станок и увеличить предложение денег, так как это привело бы к массовому набегу на американский золотой запас.

Конец обеспечения доллара золотом в 1971 году закончился рекордной за десятилетия инфляцией в США. Темпы роста цен стали двузначными, а золото в следующие 8 лет выросло в 20 раз. Видимая корреляция между стоимостью золота и потребительскими ценам тогда привела к всеобщему мнению, что драгоценный металл является хорошим хеджем от инфляции. Тем не менее, это не подтверждается историческими данными.

Если бы золото действительно было бы хорошим хеджем от инфляции, то отношение его цены к индексу потребительских цен было бы более или менее постоянным. В реальности за последние 50 лет коэффициент колебался от 1 до 8,4.

( Читать дальше )

Огромные потери частного инвестора на TAL и Zymergen!!! (кликбейт) Мои результаты 2 лет игры в казино.

- 09 августа 2021, 02:34

- |

Вот, собственно, потери, для тех кто хочет чисто понаслаждаться чужими ошибками, а я начинаю очередное подведение итогов инвестиций.

Итак, раз уж я уже два года куда то загружаю деньги и нажимаю зачем то какие-то кнопки вместо того чтобы всё пропить,

пришло время второй части моих результатов этого дела. Вот, кстати, первая — smart-lab.ru/blog/659721.php

( Читать дальше )

Безрисковый портфель, или почему я не покупаю облигации

- 08 августа 2021, 07:04

- |

Начало smart-lab.ru/blog/714076.php

Портфели я составляю сам, опыт имеется.

Текущее состояние.

Как видите, портфель зарабатывает, хотя доля этой супер бумаги в плечевой составляющей 12.5-25%...

Но будьте осторожны, если вы торгуете ею с плечом, многие слились на ней в ноль в тинькове не единожды.

( Читать дальше )

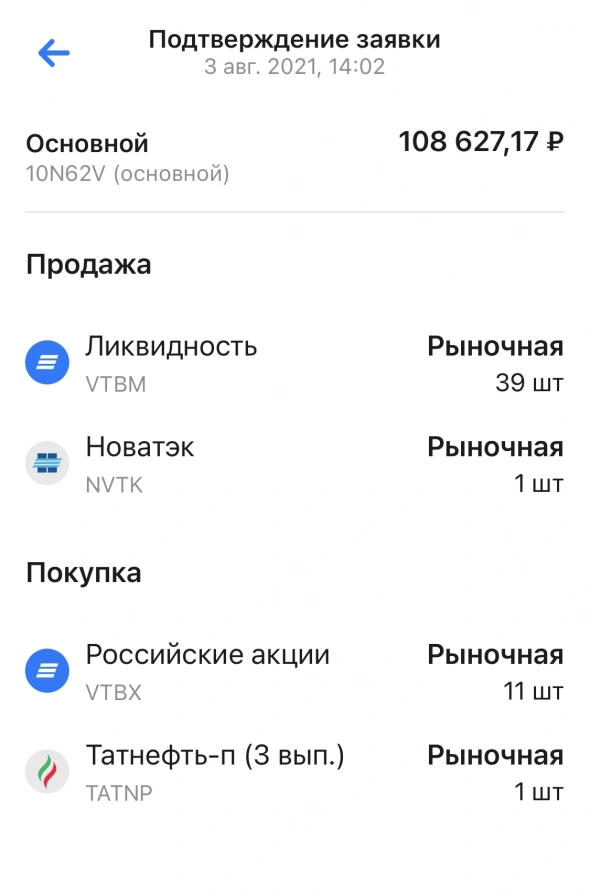

Ребалансировка портфеля август

- 06 августа 2021, 11:02

- |

Ссылка на первый пост, где я рассказываю первые шаги для подключения и настройки робота-советника.

Ссылки на предыдущие посты: Пополнение счета и активация робота-советника, пополнение счета в феврале, пополнение в марте, пополнение в апреле, пополнение в мае, пополнение в июне, пополнение в июле. Ссылка на портфель.

Предложение по ребалансировке было следующее:

( Читать дальше )

Правильно сделал, выбрал корпоративные облигации, а не ОФЗ

- 05 августа 2021, 18:03

- |

(об таких движениях пишу у себя в телеграм-дненике (#облигации, если что))

в январе 2021 я продал часть долларов и купил облигаций (около 20% депо), в начале мая ещё 20% и в июле довёл долю обл до 57%.

главное: я изначально отказался от ОФЗ в пользу корпоративных облигаций (выбирал, что б с минимум гос участия и нормальный сектор). Список публиковал недавно отдельным постом. и вот: если моя нелюбовь к акциям КНР не принесла прибыль, то нелюбовь к государству принесла конкретную:

Я сравнил индексы ОФЗ (1-3 года) и корпоративных (1-3 года). спасибо Смарт-лаб за функционал

Выходит, моя ставка на корпоративные сэкономила мне с марта почти 2.5% на вложенный капитал!

( Читать дальше )

Наша спекулятивная позиция

- 02 августа 2021, 16:27

- |

🔴 НИЖНЕКАМСКНЕФТЕХИМ преф (#NKNCP) – сокращение позиции

Причины:

На основе аналитических материалов мы определили для себя, что компания сможет заработать за первое полугодие 2021-го года около 24 млрд руб, что может стать рекордом для полугодового результата (учитывая капитализацию Компании в ~190 млрд рублей на момент входа в позицию). В результате, мы приняли решение совершить спекулятивную сделку в префах НКНХ.

Сегодня как раз и вышел отчет (по стандартам РСБУ), который показал, что компания заработала 24,9 млрд рублей, что оказалось чуть выше ожиданий.

Относительно дальнейшего развития событий с точки зрения фундаментала у нас пока не сложилось внятного представления. Мы ждем определенности в деятельности НКНХ после объединения с Сибуром + неизвестна судьба дивидендов.

На фоне этого мы закрываем часть позиции — сокращаем долю в портфеле с ~5,5% до ~2.7%. За месяц заработали около 11,5%.

( Читать дальше )

Мой портфель и ближайшие планы.

- 01 августа 2021, 13:12

- |

За ЕТФами только наблюдал, и только недавно стал включать их в портфель.

Ибо пришло осознание, что большинство дивитикеров, например — значительная часть электриков, не будут расти, несмотря на привлекательные мультипликаторы.

А брать растущие фишки, которые выглядят переоцененными по мультипликаторам — рука не поднимается.

Поэтому я решил брать SBMX, для начала.

( Читать дальше )

Итоги июля 2021

- 01 августа 2021, 12:07

- |

Прибыли нет, зато акций стало больше! (классика)

Итоги июля.

Депо: -1.92% (Для сравнения FXUS: +2,35% FXRL: -0,56%)

В этом месяце индексы обыграли собаку.

С начала месяца начался слив американских компаний малой капитализации, которых у меня в портфеле – вагон и маленькая тележка. Раньше это позволяло обгонять индекс, теперь – притопило депошку. В середине месяца портфель худел на 5%, к концу июля – немного отжался.

Структура портфеля на 1 августа.

Американские акции – 48%

Российские акции – 34%

Резервы – 18%

Кому интересно, какие акции в каком количестве лежат в российском и американском портфеле — публикую всё подробно в своей “Инвест-будке” - https://t.me/invest_budka. Туда же пишу мысли по рынку и выкладываю сделки в момент совершения.

Что делалось в июле.

Если посмотреть прошлый месячный обзор, то можно увидеть, что доля резервов за месяц сократилась с 28 до 18%, а доля американских бумаг заметно выросла.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал