Портфель

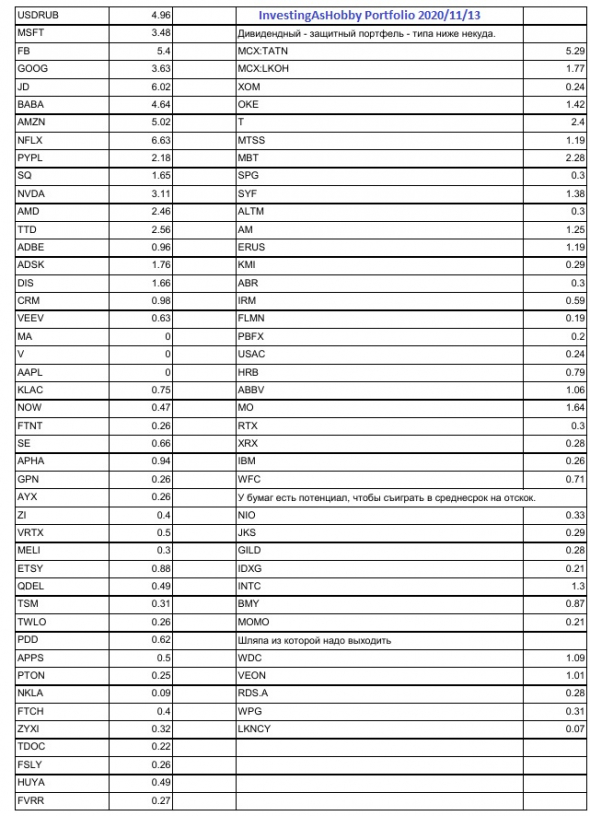

Результаты портфельного инвестирования. 31 мая 2019г — 13 ноября 2020г

- 14 ноября 2020, 00:28

- |

- комментировать

- ★2

- Комментарии ( 7 )

изменение портфеля в ноябре - 2

- 13 ноября 2020, 11:34

- |

купил облигации ТинькоффБ7 RU000A0JWM31. 30т.р. и РЖД 1Р-17R RU000A1010M4 на 30т.р.

На ИИС до конца года осталось доложить 60т.р.

Портфель на данный момент:

| Акции РФ | 552 264 ₽ | 17.26% |

| Облигации | 551 078 ₽ | 2.53% |

| Наличность руб | 160 000 ₽ | |

| Общая стоимость | 1 263 342 ₽ | |

| Прибыль | 94 886 ₽ | 7.51% |

Портфель на который я потратил 2 года ежедневного труда. Портфель который помог мне пережить кризис. И отблагодарил более, чем успешной доходностью. Делюсь.

- 13 ноября 2020, 02:17

- |

Среднегодовая доходность около 20% годовых в долларах.

Ставьте лайки, чтобы тема поднималась и другие могли тоже найти интересное для себя.

Инвестиции Live#7. Купил акции Apple (AAPL), Alteryx (AYX), Nikola (NKLA) и Palantit (PLTR ) Обзор

- 12 ноября 2020, 09:35

- |

Состав портфеля и некоторые сделки

- 11 ноября 2020, 22:41

- |

Добрый день

Доход на вчерашнее закрытие:

1.Фиксировано 55-60% в валюте с целью не потерять рубли:

Юани 50% и доллары 50%

2. Остальное рубли, с целью не потерять в валюте

Из чего формируется доходность?

1. Основная часть портфеля — облигации и еврооблигации(колеблется 60-70% от всего пула)

Вообщем то, на этом пункте можно остановиться консервативным инвесторам, и заработать больше, чем черных, например. Доходность без потрясений в этом году — 16%. Я этот пункт использую как небольшой доп.доход и покрытие части просадки по торговле.

2. 10-20% используется под торговлю на фьючах — здесь основная доходность формируется.

3. Третья часть самая рискованная.(10%) Инвестирование в акции с высоким потенциалом прибыли. Без фундаментала, аналитиков, новостей и прочего.

Нахожу акции для себя которые могут вырасти в короткие сроки и сделать хороший прирост. Готов расстаться с этими деньгами, т.к. акции сильно волатильные и находятся в жопе. Или заработать в несклько раз больше. Закупаю их по мере возможности(т.е. когда оценю уровень прихода по торговле на фьючах, имею право рискнуть малой частью).

Интересное закрытие сделки по РТС сегодня

По рынку ничего не жду, куда отрисует, туда и пойдем.

ВТБ Робот-советник. Итоги 3 месяцев: статистика портфеля. Видео

- 09 ноября 2020, 12:53

- |

Добрый день!

Тестирую услугу ВТБ Робот-советник. Веду реальный портфель по рекомендациям и делаю его обзор на YouTube.

Подвел итоги 3 месяцев теста услуги от ВТБ — Робот-советник в приложении ВТБ Мои инвестиции.

Последний ролик по результатам портфеля после выборов

ВТБ Робот-советник — Неожиданный отскок рынка, ситуация улучшается, но радоваться рано

( Читать дальше )

изменение портфеля в ноябре

- 09 ноября 2020, 10:46

- |

Продал Эталон по 134 на 19,430 р. (покупка по 101,14, прибыль чуть более 30%), на эти деньги купил Ростелеком преф 230 шт. 85.95.

Портфель на данный момент:

| Акции РФ | 549 377 ₽ | 16.65% |

| Облигации | 491 043 ₽ | 2.66% |

| Наличность руб | 220 000 ₽ | |

| Общая стоимость | 1 260 420 ₽ | |

| Прибыль | 91 139 ₽ | 7.23% |

Изменений в портфеле не планирую, только докупку облигаций на 120т.р до конца года. И, если обвала не случится, думаю продать в начале 2021 года под личный нужды.

Мини-конференция в г.Пушкин

- 08 ноября 2020, 23:09

- |

Иногда полезно отдохнуть от рынка и пообщаться с интересными людьми где-то на нейтральной территории.

Тимофей Мартынов организовал отличную мини-конференцию для активных участников Смартлаба в г. Пушкин, на которую пригласил и меня, за что я ему очень благодарен. В этом году вообще было сложно куда-то вырваться на отдых из-за известных причин, но эти выходные станут действительно запоминающимся событием. Был великолепный отель, интересная экскурсия по Царскому селу, питание в лучших ресторанах, в общем, организация была без преувеличений на высшем уровне.

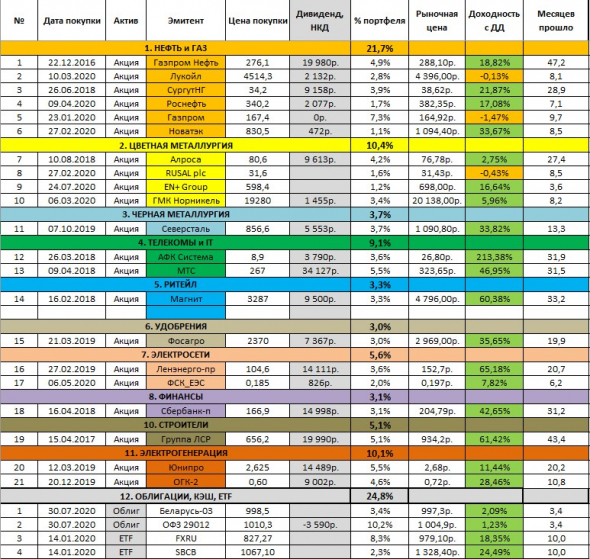

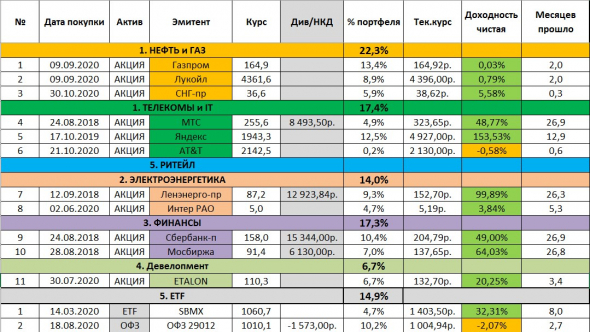

В рамках конференции я кратко рассказал о своих портфелях и о своем подходе к инвестированию.

Портфель ИИС в моменте следующий:

Портфель «Долгосрок»:

Наконец-то удалось встретиться «в живую» с моими друзьями, Юрием Козловым и Владимиром Литвиновым основателями сообществ «Инвестируй или проиграешь» и «ИнвестТема», вы их уже знаете скорее всего. Также удалось познакомится с новыми интересными людьми.

Вообще живое общение невозможно заменить онлайном, на Смартлабе часто проводятся конференции, именно там я обычно и нахожу новые знакомства, так мы и с Григорием Богдановым познакомились, кстати.

Благодарю всех участников за прекрасно проведенное время!

Всем успешных инвестиций!

P.S. Подробнее можно посмотреть здесь

Критика кубышки Ильшата Юмагулова Часть 3

- 07 ноября 2020, 10:15

- |

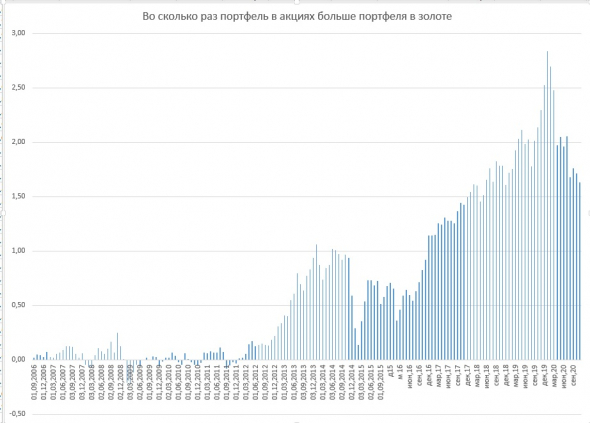

Ведь теоретически Ильшат мог покупать золото и не париться с акциями

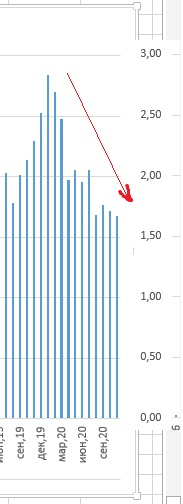

Смотрим в динамике что происходит

в прошлый раз превышение портфеля акций над виртуальным золотым портфелем было в 1,76 раза

smart-lab.ru/blog/643850.php

Сегодня опять портфель из акций в золоте сжимается

Превышение всего в 1,68 раза

За два месяца потери 4,5%

Таким темпом примерно через 1,5 — два года портфель сравняется с виртуальным золотым если не раньше.

Видим что с середины 2019 года портфель оцененный в золоте стремительно падает

и падает в «разах»

справа это разы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал