Портфель

Инвестирую через теханализ#3

- 21 января 2020, 20:02

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Аргументировано на тему диверсификации

- 21 января 2020, 05:47

- |

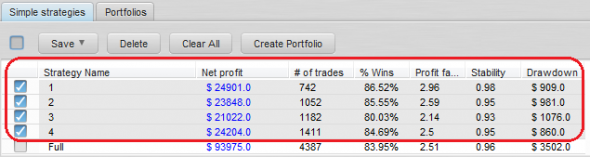

Будем оценивать влияние портфеля ТС на максимальную просадку.

И объединил их в один портфель с одинаковыми весами.

( Читать дальше )

Как перестроить свой портфель, если ожидаешь коррекции на рынке?

- 19 января 2020, 18:09

- |

1. ИИС в Открытии, где 50% в акциях и 50% в корпоративных облигациях (все — росс. эмитенты).

2. Обычный брокерский счет в ВТБ, 10% в акциях и 90% в корпоративных облигациях.

ОФЗ раньше были на ИИС, но сейчас практически нет (осталось 4 штуки только), из-за низкой доходности не покупаю.

Корпоративные облигации подбираю исходя из доходности порядка 7-8% и срока погашения или оферты до 2024 года.

Основные облигации у меня на данный момент:

Застройщики: ПИК и ЛСР.

Лизинговые компании: ГТЛК, Ресо Лизинг.

Химия: Башкирская Содовая Компания.

Банки: Тинькофф, Кредит Европа Банк.

Связь: МТС.

Транспорт: РЖД (единственная облигация со сроком погашения после 2024, а именно, в 2029 — просто для эксперимента, взял из-за достаточно высокой доходности больше 7%).

Институты развития: ВЭБ, Роснано.

По рискам:

Субординированных облигаций нет. У КЕБа срок погашения — декабрь 2020, у Тинькофф оферта в 2021.

Понимаю, что лизинг и застройщики могут быть проблемными в период кризиса. Ведь неспроста у них повышенная доходность. Вопрос, насколько они рискованнее?

( Читать дальше )

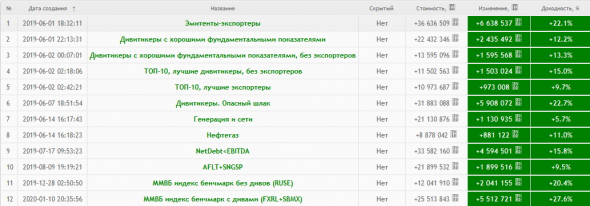

Результаты портфельного инвестирования. 01 июня 2019г — 17 января 2020г

- 17 января 2020, 19:48

- |

Все портфели — виртуальные.

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Списки Бумаг»

( Читать дальше )

Расти портфель, расти.

- 17 января 2020, 18:51

- |

Всем здоровья и удачи!!!

Где и в чём? ведёшь свой портфель (учёт своих активов)

- 15 января 2020, 07:47

- |

Собственно устал пилить, улучшать свой эксель, возможно уже найден оптимальный сайт (из множества предлагаемых в сети) для ведения портфеля.

делитесь своим выбором, по каким критериям выбрали, и отвергли

Идеи инвестора 2020 года

- 12 января 2020, 19:10

- |

Новый год — это время, когда мы проводим ежегодную работу по подведению итогов и даем себе обещания или ставим цели. Обычные обещания варьируются от регулярных физических упражнений до здорового питания, от освоения новых навыков и до отказа от курения.

Какие обещания может дать себе инвестор? Список из 9 идей, которые помогут вам быть намного успешнее.

- Регулярно инвестировать сбережения и избавляться от бесполезных трат, чтобы увеличивать такие инвестиции. Это позволит максимизировать результат в долгосрочной перспективе и создать большой собственный капитал.

- Создать «подушку безопасности», позволяющую обеспечить расходы на 3-6 мес или более эффективно инвестировать ее. В результате ваши инвестиционные решения для достижения других целей станут гораздо более эффективными.

- Держать достаточный капитал в качестве резерва, готового к немедленному использованию, чтобы быстро воспользоваться возможностями возникающими в кризисные периоды.

- Определить инвестиционные цели и распределить капитал и новые инвестиции в соответствии с ними. Каждая цель может иметь различные требования к риску, горизонту, а значит и к инструментам инвестиций.

- Инвестировать в облигации, потому что они обеспечивают диверсификацию и качественно снижают риск. Определите долю облигаций и акций в вашем портфеле исходя из вашей инвестиционной цели. Это распределение активов определит 85% вашего результата.

- Инвестировать в акции компаний, бизнес-модель которых вы можете легко понять и которые находятся в пределах вашей компетенции. Если у вас нет времени на анализ акций или нужных компетенций, довертесь профессионалам или инвестируйте в фонды.

- Инвестировать с долгосрочной перспективой на несколько лет, поскольку вы можете быть вполне уверены, что в долгосрочной перспективе отдача от владения качественными компаниями, приобретенными по разумным ценам, будет достаточно предсказуемой.

- Не вовлекаться в глупую и, в конечном счете, бесполезную погоню за покупкой акций на абсолютном минимуме и продажей на абсолютном максимуме, поскольку это могут сделать только абсолютные лжецы.

- Обращать большее внимание на затраты и налоги. Вести учет затрат и искать возможности для снижения налоговых платежей.

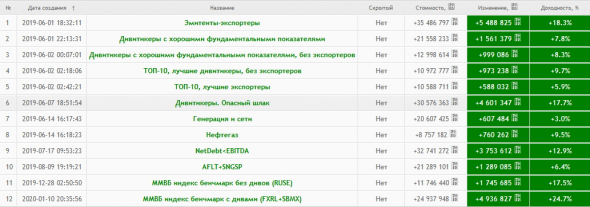

Результаты портфельного инвестирования. 01 июня 2019г — 10 января 2020г

- 10 января 2020, 19:56

- |

Все портфели — виртуальные.

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Списки Бумаг»

( Читать дальше )

Итоги 2019

- 09 января 2020, 11:55

- |

В 2018 году я слил кусок своего портфеля в покупку квартиры с реализацией маткапитала (что в итоге является поводом для сожалений, так как проданный ЛУКОЙЛ принес бы намного больше денег, а с квартирой можно было подождать). Квартира успешно (на сколько это возможно для квартиры) сдается в аренду, приносит свои 5-6%, и из этой суммы можно гасить ипотеку (но тут я сам себя тороплю, вливаю средства, чтобы избавиться от кредита).

В 2019 году я также слил немалый кусок денег в покупку автомобиля. Вложением это называть не буду, потому что крокодил жрет бензин, деньги на страховку, на обслуживание, налоги и т.п. Но хотелось. Пришлось идти на компромисс с желаниями. Сейчас немного грустно, потому что теперь меньше денег, но много радостно, потому что стало больше свободы передвижения (на предыдущем авто ездит жена).

Кстати, появился первый опыт закрытия ИИС. Нужны были деньги с этого счета, пришлось ждать две недели, пока "

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал