Прогноз по акциям

📉 Новатэк (NVTK) - почему акции продолжают падать?

- 17 июля 2024, 09:40

- |

▫️Выручка 2023: 1372 млрд ₽

▫️Опер. прибыль 2023: 315 млрд ₽

▫️скор. Чистая прибыль 2023: 249 млрд ₽

▫️скор. P/E TTM: 12,4

▫️fwd P/E 2024: 10,6

▫️fwd дивиденд 2024:7,1%

❗ Ранее делал подробный обзор компании и неоднократно писал о том, что Новатэк дорогой по всем параметрам. Арктик СПГ-2, который дважды, а то и трижды был заложен в цену акций, с момента начала СВО приобрел целый ряд проблем (оборудование, сроки реализации, сбыт).

Более того, газовый кризис в Европе был исчерпан уже в начале 2023, что существенно быстрее любых ожиданий.

📊 Что изменилось за последние пару месяцев и почему акции продолжают падать? Часть причин падение перечислял здесь, но с тех пор появились еще и новые.

1. Вчера проскакивала новость о том, что Арктик СПГ-2 сократил добычу газа в мае натри четверти (источник RTRS). Вполне возможно, что это правда. Наиболее вероятная причина — проблемы со сбытом.

2. Два модуля для 3й линии Арктик СПГ-2 будут возвращены Китаю за несколько дней до планируемой поставки. Вообще, реализация этой линии и последующих под большим вопросом, но в свои оценки я их реализацию все-таки закладываю.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

🚀 Рынку нужен X5

- 17 июля 2024, 09:15

- |

Прошло 3,5 месяца с того момента, как торги по акциям X5 Retail Group были приостановлены в связи с принудительной редомициляцией в РФ. 1 июля появилась официальная информация о том, что X5 объявил о преобразовании ООО «Корпоративный центр ИКС 5» в ПАО, а торги акциями должны возобновиться в сентябре-октябре этого года.

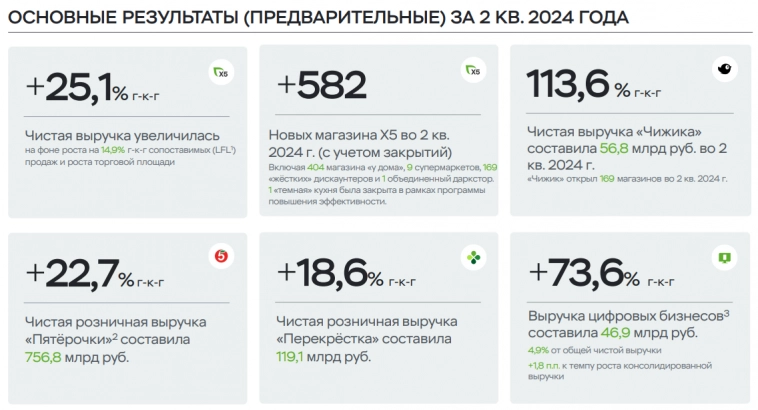

Возвращение X5 на рынок, без преувеличения, долгожданное событие и для начала я бы хотел обратить Ваше внимание на операционные результаты компании за II квартал 2024 года, которые были опубликованы вчера:

— Выручка: 963,9 млрд руб (+25,1% г/г)

— Выручка «Чижик»: 56,7 млрд руб (+113,6 г/г)

— Сопоставимые продажи (LFL): 14,9%

— GMV цифровых бизнесов: 49,9 млрд руб (+68,7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

Во II квартале 2024 года компания продемонстрировала рост по всем ключевым операционным показателям. Отмечу продолжающуюся сильну динамику по выручке +25,1 г/г до 963,9 млрд рублей.

( Читать дальше )

НОВАТЭК представил операционные результаты за II квартал 2024 г., на фоне санкций и ожидания первых отгрузок с Арктик СПГ-2

- 17 июля 2024, 09:03

- |

Компания представила предварительные производственные показатели за II квартал и I полугодие 2024 года:

🛢️ Добыча нефти и газового конденсата: 3,37 млн тонн (+11,6% г/г) и 6,83 млн тонн (+11,6% г/г)

🛢️ Продажа нефти и газового конденсата: 4 млн тонн (+2,5% г/г) и 8,3 млн тонн (+7% г/г)

⛽️ Добыча природного газа: 20,6 млрд куб.м (+1,2% г/г) и 41,73 млрд куб.м (+1,2% г/г)

⛽️ Продажа природного газа (включая СПГ): 17,83 млрд куб.м (-2,6% г/г) и 39,3 млрд куб.м (-3,3% г/г)

По состоянию на 30 июня 2024 г. 0,8 млрд куб. м газа (включая СПГ), а также 1,5 млн тонн стабильного газового конденсата и продуктов его переработки было отражено как «остатки готовой продукции» и «товары в пути» в составе запасов.

Напомню, что 24 июня EC ввел новый пакет санкций против России, одним из пунктов был запрет на любые операции по реэкспорту через территорию Евросоюза поставок СПГ в третьи страны (запрет вступит в силу после переходного периода в 9 месяцев).

( Читать дальше )

Башнефть преф #BANEP $BANEP

- 17 июля 2024, 08:54

- |

Вся нефтяная отрасль в РФ чувствует себя отлично (см. отчеты нефтяников за 1кв 2024г). Башнефть не исключение, например, прошлый год был для компании и вовсе рекордным.

Однако отчеты за 2023г и 1кв 2024г вышли хуже ожиданий. Ориентир на выплаты по топливному демпферу указывал на то, что цифры должны были быть лучше процентов на 20-30%, чем оказался факт. Что же случилось? Многие догадались… Основной акционер Башнефти забирает 3/4 прибыли через дебиторскую задолженность. Кроме того, в отчетах резко выросли прочие операционные расходы (что там внутри пояснений конечно же нет).

В итоге, остатка прибыли хватило на 250 руб. дивидендов (25% от чистой прибыли МСФО).

Эта важная предыстория формирует основной риск (или возможность?) в компании. Тем не менее, пока половина 2024 года прошла лучше, чем 2023. Давайте представим консервативно, что 2024=2023 и дивиденд 250 руб. Тогда 250 / 1595 = 15.67% див доходность к текущей цене.

Такая див доходность по большей части связана с дисконтом основного акционера Башнефти… Стоит ли сюда лезть? Если вы готовы принимать эти риски, то стоит, однозначно. Мы держим 6.5% портфеля #Россия в этой позиции и думаем добрать, если еще на 5-10% прольют ниже.

( Читать дальше )

Отчет X5 Retail Group за 1 полугодие 2024 года и возможные дивиденды после редомициляции компании.

- 17 июля 2024, 08:34

- |

Итак, за 6 месяцев текущего года:

— дополнительно открыто 994 новых магазина, общее их количество составило 25466;

— выручка выросла на 25,9% (с 1,4 до 1,8 трлн руб). У сети «жёстких дискаунтеров» Чижик она подросла более чем в 2 раза (с 45 до 100 млрд);

— число покупателей выросло на 13% (до 3,9 млрд), а средний чек на 11,6%;

— стоимость доставленных заказов увеличилась на 73,5% (с 57 до 100 млрд рублей), при росте количества самих заказов на 77,5%.

Как видите, показатели растут двузначными темпами!

В моем портфеле доля X5 Group составляет скромные 1,6% (37 тыс. рублей). При этом сектор продуктового ритейла я считаю защитным в условиях экономического кризиса и высокой инфляции.

( Читать дальше )

Ренессанс - разбор отчета и перспектив

- 17 июля 2024, 07:55

- |

Страховая компания находится в 1-м котировальном списке, это редкая птица на нашем рынке. Страхование — это привлечение огромных денег под управление. У того же Баффета, гора денег и это деньги страхового бизнеса у Berkshire Hathaway. Поэтому давайте и с отечественным страховщиком разбираться.

В 1 кв 2024 страховые премии у Ренессанса выросли на 39% до 33,3 млрд руб. Чистая прибыль при этом подросла на 27,6% до 5 млрд рублей по итогам первого квартала. Темп роста прибыли отстает от роста собранных премий. Коэффициент достаточности капитала на 31 марта 2024 года стал сильно выше минимума в 105%, достигнув 164%. Рентабельность собственного капитала (RoATE) вышла на 32,8%.

Страхование жизни удвоилось до 10,3 млрд. руб., ведь в НСЖ можно зафиксировать высокую доходность вложения на годы вперед. Людям нравятся такие возможности, что отражает позитивный тренд этого сегмента продаж.

Собранные на премиях деньги не лежат без дела! Инвест.портфель подрос уже до 191 млрд рублей, +5% с начала 2024 года.

( Читать дальше )

X5 операционные результаты за 2 кв. 2024 г. - шел 43 квартал подряд с положительной сопоставимой динамикой выручки

- 17 июля 2024, 06:09

- |

X5 опубликовал операционные результаты за 2-ой квартал.

Выручка продолжает прибавлять по 25% год к году при положительной динамике сопоставимого трафика и двузначными показателями сопоставимых продаж (без учета новых магазинов).

( Читать дальше )

Почему рейтинг ТКС повышен до 4? Плюсы и недостатки бизнеса компании

- 17 июля 2024, 05:07

- |

Кредитование в банковском секторе в этом году продолжает расти высокими темпами.

В целом сектор столкнулся с тем, что спрос есть, а капитала может не хватать. Уровень достаточности капитала по сектору 12,1% против 12,6%-12,8% год назад. Поэтому у быстрорастущих банков мы видели допэмиссии, чтобы его нарастить. IPO МТС-Банка, допэмиссия Совкомбанка для покупки ХКФ, допэмиссия ТКС для покупки Росбанка.

( Читать дальше )

🛒 X5 Group продолжает расти | Разбираем операционку за 2кв2024.

- 16 июля 2024, 18:02

- |

▫️Выручка TTM: 3529 млрд ₽

▫️P/S:0,22

▫️ND/EBITDA:0,85

👉 Операционные результаты за 2кв2024г:

▫️ Выручка: 964 млрд р (+25,1% г/г и +9,3% кв/кв)

▫️ Продажи LFL: +14,9% г/г

▫️ Трафик:+2,9% г/г

▫️ Магазинов в сети: 25466 (+582 ед. или 2,3% кв/кв)

▫️Цифровой бизнес: 46,9 млрд р (+73,6% г/г)

▫️ Доля цифрового бизнеса в выручке: 5%

▫️ Доля Пятёрочки в выручке:79%

▫️ Доля Перекрёстка в выручке:12%

▫️ Доля Чижика в выручке:6%

✅ Компания продолжает расти удивительно быстрыми темпами, существенно опережая официальную инфляцию 8,59% в июне 2024. Выручка X5 за 1п2024 выросла на 25,9% г/г.

Основной рост происходит в реальном выражении на операционном уровне, а не из-за инфляции. Есть все основания полагать, что финансовые результаты если не за 1п2024, то за весь 2024 год будут приятным сюрпризом для инвесторов.

✅ Отдельно стоит отметить, что средний чек тоже растёт быстрее инфляции+11,6% и +11,7% г/г в 1п2024 и 2кв2024 соответственно. Это положительно отразилось наlfl-продажах, которые выросли в первом полугодии на 14,9%.

( Читать дальше )

Альфа-Инвестиции рекомендуют к покупке акции ТКС Холдинга по цене не выше 2600 руб на срок 6 мес (апсайд +38%)

- 16 июля 2024, 16:29

- |

• У ТКС Холдинг высокая рентабельность, и активно растёт клиентская база. Несмотря на высокую ключевую ставку в I квартале 2024 года чистая прибыль выросла на 8% год к году (22,3 млрд руб.), а рентабельность капитала составила 31,7%. Клиентская база увеличилась на 20% год к году. Банк рассчитывает нарастить чистую прибыль на 30% в 2024 году. В таком случае акции будут активно расти вместе с поквартальной публикацией результатов.

• До конца 2024 года будут представлены новая стратегия и дивидендная политика. В ближайшее время, в середине года, банк собирается объявить прогноз развития на 2024 год. В планах ТКС продолжать активно наращивать клиентскую базу и кредитный портфель, при этом показывает высокую рентабельность капитала выше 30%. Новые детали и подтверждение намеченных планов могут послужить инвесторам сигналом для покупок. В свою очередь объявление дивидендной политики может означать возврат компании к выплатам, которые пока не учтены в цене акций.

• Интеграция с Росбанком принесёт новые выгоды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал