Прогноз по акциям

IPO Кристалл и его дивиденды

- 21 ноября 2023, 21:43

- |

Посмотрел на отчет компании «Кристалл». Основные заметки. В целом рост выручки не сопровождается ростом прибыли, как, например, у Белуги. Отсюда, дивиденды, которые планируют платить в 2025 году в размере 80% от чистой прибыли, похоже, будут гораздо меньше рынка. Прибыль от размещения планируют потратить на строительство складских мощностей и на увеличение количества производственных линий. Что высвободит около 100 млн. чистой прибыли в год. Это лишь незначительно продвигает компанию, как дивидендную фишку.

Рентабельность по чистой прибыли полугодовая 2%, но основная прибыль приходит во втором полугодии, тогда значение доходит до 4,85%. У Белуги 8,67%, у Абрау-Дюрсо 7,02%.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Мнение аналитика: дивиденды «Татнефти» могут вырасти до 130 руб. за акцию

- 21 ноября 2023, 17:50

- |

⚡ Совет директоров «Татнефти» рекомендовал выплатить 35,17 руб. в качестве дивидендов за III квартал. Доходность выплаты составит 5,6% и на обыкновенную, и на привилегированную акцию. Датой дивидендной отсечки может стать 9 января 2024 года. Объем выплат соответствует почти 100% прибыли компании по РСБУ за квартал. «Татнефть» не демонстрировала такого с допандемийных времен, ранее в качестве промежуточных дивидендов она выплачивала до 50% прибыли.

❗ На мой взгляд, теоретически «Татнефть» может нарастить норму выплат, однако такой вариант пока не рассматривали из-за рисков повышения налоговой нагрузки. Если же компания окончательно перейдет на норму выплат в 100% прибыли по РСБУ, то размер дивидендов на горизонте следующих 12 месяцев может составить 120-130 руб. на акцию, что соответствует 19,0-20,6% доходности. Это впечатляющее значение для нефтегазового сектора.

Сергей Кауфман, аналитик ФГ «Финам»

Рост продаж у Астры замедлился, а расходы выросли

- 21 ноября 2023, 17:06

- |

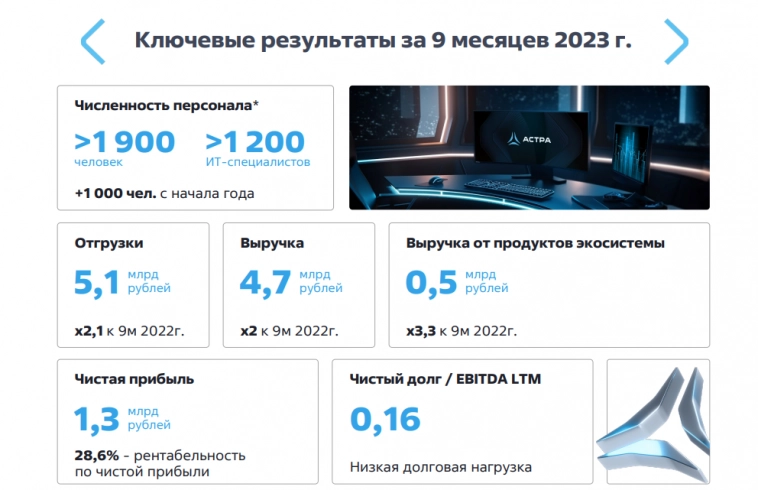

Астра опубликовала финансовые результаты за 9 месяцев. В части выручки и отгрузок компания за 9 месяцев выросла в 2 раза.

В части рентабельности результаты немного схожи с Позитивом. За 9 месяцев чистая прибыль Астры осталась на уровне 2022 года.

( Читать дальше )

Первый блин вкусный

- 21 ноября 2023, 16:27

- |

IT-компания Астра впервые после IPO отчиталась по МСФО

Астра

МСар = ₽110 млрд

Р/Е = 36

📊Итоги за 9 месяцев

— отгрузки: ₽5,1 млрд (+113%);

— выручка: ₽4,7 млрд (+98%);

— EBITDA: ₽1,2 млрд (+6%);

— чистая прибыль: ₽1,3 млрд (без изменений).

🤓Значительный рост отгрузок компания объясняет масштабированием бизнеса и расширением продуктового предложения. Выручка увеличивается за счет растущих доходов от флагманского продукта и продуктов экосистемы.

🤤Финдиректор Астры, Елена Бородкина, заявила, что бизнес компании сезонный, поэтому основной рост традиционно приходится на конец года.

🚀Market Power удалось связаться с компанией и задать вопрос, который интересовал наших аналитиков. Делимся небольшим эксклюзивом с вами

В:Из отчета следует, что компания направила много средств на административные расходы и маркетинг, что сказалось на низком темпе роста EBITDA. Будет ли такой тренд продолжаться и дальше по мере роста бизнеса?

( Читать дальше )

Сегежа: ниже некуда? Отнюдь!

- 21 ноября 2023, 15:11

- |

👨🏻💻 Что интересного мы услышали на конференц-звонке:

🔸 Менеджмент в очередной раз успокаивал инвесторов, что компания без проблем сможет рефинансировать долг в ближайшие месяцы и не допустит дефолта. Мне эти успокоения чем-то стали напоминать Чумака и Кашпировского образца 90-х годов, в следующий раз надо не забыть поставить воду перед монитором, чтобы зарядить её.

🔸 АФК Система готова подставить плечо своей дочке, в случае дальнейшего ухудшения ситуации. Однако это альтернативный сценарий, а в базовом руководство Сегежи продолжает надеяться и верить в рост цен на свою продукцию, который позволит избежать допэмиссии акций. Нет ничего хуже, чем верить в факторы, которые от тебя никак не зависят.

( Читать дальше )

Фабрика IPO

- 21 ноября 2023, 14:32

- |

https://t.me/consumer_insights

РДВ сегодня давали потенциал по Системе, но очень скромно. Я поправил немного. Цель 45-65 руб. на 2024-2025 гг.

( Читать дальше )

Государство одобрило сплит Транснефти, когда он всё-таки произойдёт? Также о перспективах компании

- 21 ноября 2023, 14:22

- |

🛢 Напомню вам, что совет директоров Транснефти ещё в середине сентября рекомендовал собранию акционеров принять решение по дроблению акций компании. В раскрытии информации было написано: «Дата конвертации: 8 рабочий день с даты регистрации Банком России следующих документов». Дальше идут пункты по которым должно состояться собрание акционеров и они должны принять решение, так как привилегированные акции не имеют права голоса (приоритет, только в дивидендах), то судьбу сплита должно было решить государство (78,55% акций принадлежит Росимущество — 100% доля обыкновенных акций). Как итог, единственный голосующий акционер принял данное решение. По предоставленной информации сплит должен произойти не позже марта 2024 года, ибо в течении 3 месяцев Транснефть должна подать документы в ЦБ, а уже сам регулятор в течении 15 дней зарегистрировать данные документы, после чего конвертация 1 к 100 произойдёт на 8 рабочий день.

Но, чем ещё привлекательная данная компания?

( Читать дальше )

КИТ Финанс: Сегежа. Мнение

- 21 ноября 2023, 13:44

- |

Сегежа #SGZH

Компания на прошлой неделе ожидаемо опубликовала слабые финансовые результаты за III кв. 2023 г. по МСФО.

🔰Выручка и OIBDA компании выросли во многом за счёт девальвации российского рубля в III кв. 2023 г. и эффектом низкой базы прошлого года. Несмотря на это, компания вновь получила чистый убыток в размере 3,2 млрд руб. Рост себестоимости и расходов на логистику в рамках переориентации с Европы на Восток, съедает всю маржу.

🔰Чистый долг достиг 118,6 млрд руб. Долговая нагрузка по коэффициенту Чистый долг/OIBDA составляет 10,4х.

📍Из-за того, что АФК Систему включили в SDN-лист США, Группа Сегежа попадает под санкции, так как доля Системы в компании превышает 50%.

Более 90% своей продукции Сегежа уже поставляет в дружественные страны. Тем не менее, учитывая SDN лист, некоторые компании могут отказаться от сотрудничества. Соответственно, у компании упадут продажи и вырастут расходы на логистику.

✔️Таким образом, в условиях высоких ставок и будущих проблем из-за санкций, обслуживание долга проблематично. Цены на производимую продукцию остаются на низких уровнях, рубль продолжает укрепляться.

( Читать дальше )

Совкомфлот в фаворитах. Расчет целевой.

- 21 ноября 2023, 12:32

- |

Совкомфлот отчитался за 9 месяцев 23 года: по прежнему в фаворитах

Совкомфлот уже давно в наших фаворитах (https://t.me/invest_privet/2144). Недавно компания порадовала нас рекомендацией по промежуточным дивидендам, а вчера отчиталась за 9 мес 23 года:

✔️Выручка – 1,8 млрд. долларов (-8,2% к/к)

✔️EBITDA – 1,2 млрд. долларов (-9,4% к/к)

✔️Чистая прибыль – 0,7 млрд. долларов (-1,9% к/к)

✔️Рентабельность EBITDA – 66,7% (!)

✔️Чистая рентабельность – 38,9%

✔️Чистый долг/EBITDA – отрицательный

✔️Операционный денежный поток и FCF положительные

Отчет прекрасный, несмотря на небольшое снижение показателей 3 кв. по отношению ко 2 кв. 23 года. Долговая нагрузка снизилась до отрицательных значений, на счетах у компании 0,9 млрд. $ кэша. Именно благодаря таким сильным операционным показателям Совкомфлот впервые в истории принял решение выплатить промежуточные дивиденды.

На конференции Смартлаба компания отметила, что у нее изменилось соотношение законтрактованной выручки к конвенциональному и индустриальному сегментам с 50/50 на 67/33.

( Читать дальше )

🟢Астра: 2024 год, как трамплин?

- 21 ноября 2023, 11:37

- |

Очень любопытно было посмотреть. как $ASTR отчитается первый раз после IPO. И вот, компания опубликовала финансовые результаты по МСФО за третий квартал и 9 месяцев 2023 года.

За 9 месяцев:

📈 Выручка: рост до 4,672 млрд рублей (+98% г\г, т.е. почти в 2 раза!)

📈 EBITDA: рост до 1,23 млрд рублей (+ 6% г/г)

📈 Чистая прибыль: 1,335 млрд рублей (фактически, на уровне прошлого года в 1,333 млрд рублей)

Кроме того:

✅ Отгрузки: рост до 5 095 млн рублей, т.е. более, чем двукратный рост.

✅ Флагманский продукт

🔹ОС Astra Linux дал доходы, составившие 77% от общей выручки.

🔹Также, более, чем трехкратный рост (+236% г\г) доходов дали продукты экосистемы.

🔹Выручка от сопровождения продуктов — рост в 2,5 раза по сравнению с прошлым годом.

✅ Количество сотрудников группы: рост более, чем в два раза до 1 741 человек (67% – ИТ-специалисты). Запомним это, это ой, как неспроста 😉

✅ Вследствие этого капитальные затраты на ИТ-разработку увеличились и составили 712 млн рублей (+75% г\г).

Соображения:

🟣 Это как раз тот случай, когда фактическое отсутствие роста чистой прибыли не должно вводить в негатив. Она была “съедена” капитальными затратами, обусловленными резким увеличением команды

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал