Прогноз по акциям

RAZB0RKA отчета НКХП по РСБУ - 2кв'22. Верите в экспорт зерна?

- 23 сентября 2022, 00:10

- |

На нашем фондовом рынке есть несколько компаний, название которых не отражает того чем они занимаются

Одна из таких, это НКХП (Новороссийский комбинат хлебопродуктов)

На самом деле, это не хлебокомбинат, а крупнейший зерновой морской терминал в России

Если вы приезжали в Новороссийск на поезде, то должны были видеть на выходе с вокзала эти 14 гигантские бочки

Это одно из крупнейших хранилищ зерна в Европе, принадлежащее НКХП

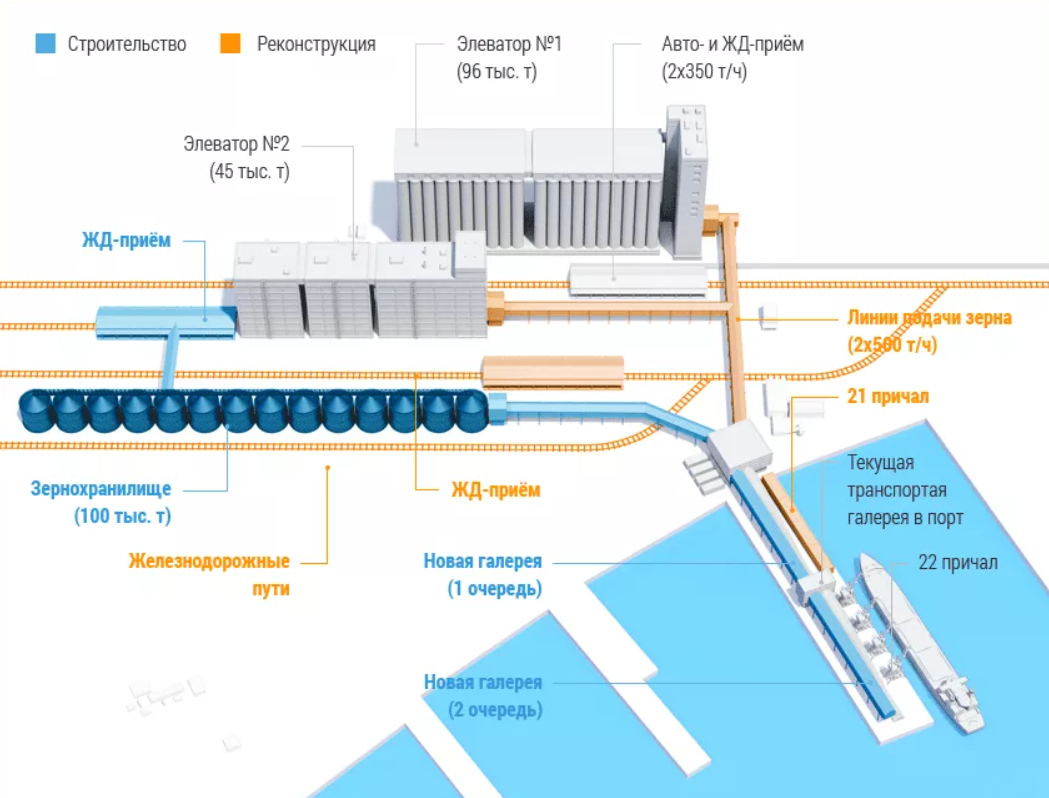

Кроме зернохранилища, компании принадлежат 2 элеватора, линия подачи зерна и небольшой причал на 1 судно

Схематично бизнес компании выглядит так

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

🏘 Эталон (ETLN) - обзор отчета по МСФО за 1П 2022г

- 22 сентября 2022, 10:14

- |

▫️Выручка TTM: 80 млрд

▫️EBITDA ТТМ: 14 млрд

▫️Прибыль TTM: 13,5 млрд

▫️fwd P/E 2022: — ▫️P/B: 0,3

👉 Группа «Эталон» — компания, работающая в сфере девелопмента и строительства в России. Компания фокусируется на жилой недвижимости для среднего класса в Москве и Санк-Петербурге.

⚠️ Компания представила довольно слабые результаты (как и почти все девелоперы):выручка снизилась на 18%, чистая прибыль была отрицательной и составила -366 млн рублей (без учета прибыли от покупки активов Юит), EBITDA снизилась на 44% до 6,2 млрд рублей. Проблемы в секторе (у всех компаний в той или иной степени) очень серьезные и восстановления все еще не наблюдается.

⚠️ Еще пару моментов из отчета: ощутимо выросли запасы компании (непроданные объекты) до 134 млрд рублей (+22% г/г), также растут административные расходы на 4% г/г. Убыток по свободному денежному потоку

( Читать дальше )

Полюс: по 7000 можно брать!

- 22 сентября 2022, 10:09

- |

📉 Выручка компании с января по июнь сократилась на 19% (г/г) до $1,85 млрд, на фоне сокращения объёма продаж. Полюс исторически продаёт почти всё своё золото крупнейшим российским коммерческим банкам, которые, попав под санкционный каток Запада, теперь не могут реализовать драгметалл на рынке Евросоюза, а на внутреннем рынке пока ещё нет достаточного инвестиционного спроса.

Основной конкурент Полюса в лице Polymetal также сократил продажи на сопоставимые 18% (г/г) до $1,04 млрд. Результаты у компаний примерно одинаковые. В целом вся отрасль сейчас находится под давлением.

Есть ещё интересная история под названием Селигдар, акции которой на общем негативе за последние несколько дней снизились до целевых 40 руб. за бумагу, однако нужно отдавать себе отчёт, что это долгоиграющая инвестиционная идея для самых терпеливых, с горизонтом после 2024 года, когда компания сможет сократить долговую нагрузку и увеличить производство золота и олова.

( Читать дальше )

Globaltrans: Прерванный дивидендный маршрут - Синара

- 21 сентября 2022, 14:23

- |

Мы полагаем, что в случае возобновления дивидендных платежей может произойти резкая переоценка бумаг компании. Наша целевая цена — 420 руб./акцию, рейтинг — «Покупать», потенциал роста составляет 30%.Тайц Матвей

Горбунов Георгий

Синара ИБ

( Читать дальше )

Полюс с минусом

- 21 сентября 2022, 13:54

- |

Полюс:

МСар = ₽972 млрд

Р/Е = 5

💵Выручка компании за отчетный период снизилась до ₽146 млрд.

💸Чистая прибыль составила ₽101 млрд (+25%).

😔Общий объем реализации золота в 1 полугодии 2022 года составил 1 млн унций (-19%).

Производство золота по итогам полугодия составило 1 068 тысяч унций (-15%).

📉Акции Полюса (PLZL) падают на 4%, что на общем фоне не так уж и плохо.

🚀 По словам аналитиков MP, результаты компании — лучше, чем можно было ожидать. Итоговая выручка упала на 19% г/г и на 31% полугодие к полугодию — это сопоставимо с результатами российских конкурентов, несмотря на повышенные санкционные и репутационные риски Полюса.

Налоговый пресс для Газпрома❌

- 21 сентября 2022, 11:57

- |

Накануне стало известно о том, что правительство предлагает повысить экспортную пошлину до 50% при цене реализации выше $300 за млн куб. м, но сохранить существующую ставку 30% для цен ниже этого уровня. Это обойдется Газпрому примерно в $11 млрд (660 млрд руб.) в 2023 г. С учетом долгосрочной цены реализации газа в размере $280 за тыс. куб. м, влияние на целевую цену будет около 20-25 руб. на акцию за счет краткосрочного сокращения дивидендов.

Основные доходы планируется получить с экспорта трубопроводного газа, повысив пошлину на него. Речь идет о введении дифференцированной ставки — при цене на газ выше $300 за 1 тыс. кубометров пошлина будет повышена до 50% по сравнению с нынешним уровнем в 30%. Также может быть реализовано повышение ставки НДПИ для всех производителей. В бюджет может быть изъята сумма, которую компании получат от дополнительных индексаций на 3% в 2023 и 2024 гг. внутри тарифов на газ.

⚠️Мы видим вероятность снижения бумаг Газпрома на 10-15% на горизонте нескольких месяцев, поскольку налоговый пресс окажет влияние на дивиденды. Мы ожидаем, что за 2023 г. при налоге на прибыль 20%, коэффициенте выплат 50% и ожидаемом ослаблении рубля дивиденд на акцию может снизиться на 20-25%, что снизит дивидендную доходность — на 4-5%.

( Читать дальше )

RAZB0RKA отчета ЯНДЕКС по МСФО - 2кв'22. Разбираемся с ПЯПТА

- 20 сентября 2022, 17:56

- |

Отчет ЯНДЕКС вышел еще 26 июля и с того момента наверное сделаны десятки обзоров

Но в голосовании участников канала на этой неделе, отчет компании занял 2-ое место уступив только обзору добычи нефти

На мой взгляд, отчет ЯНДЕКСА один из самых сложных отчетов на нашем рынке

Открывая отчет ЯНДЕКСА, ты открываешь как минимум 6 отчетов компаний из разных отраслей

( Читать дальше )

Какая будет прибыль у нефтегаза после нового нахлобучивания от Минфина?

- 20 сентября 2022, 17:55

- |

Итак, Минфин решил донахлобучить нефтегаз на 3 трлн рублей на следующие 3 года, причем 1,4 трлн забрать в 2023 году.

Прошу заметить, что цифры еще не утверждены и возможно являются фантазиями Минфина, но мы пофантазируем вместе с ним.

Посмотрим, как это повлияет на те или иные компании в цифрах

«введение экспортной пошлины для производителей СПГ, что может дать бюджету по 200 млрд руб. ежегодно.»

По моим расчетам скорр прибыль Ямал СПГ за 2023 с учетом нового налога (на долю Ямал СПГ 2/3 налога из 200 млрд уходит) просто вернется в 21 год. Т.е. налогом они режут сверхмаржу (правда это все будет работать при ценах на газ и нефть, сопоставимых с 2022 годом — а что если цены будут ниже или слабый рубль скомпенсирует?

С форвардной прибыли НОВАТЭКа можно резать ~ 60 млрд, это где-то 10% от прогнозных, которые были в посте с разбором https://smart-lab.ru/company/mozgovik/blog/819835.php

( Читать дальше )

ИНВЕСТОР - 35 месяц-междуплановое-2 (2022.09)_Газпром - что было сегодня

- 20 сентября 2022, 17:41

- |

Конечно же я сдался гораздо раньше и вышел вручную. Многие как и я в страхе закрывались вручную, некоторых бедолаг вероятно крыл брокер, тех что попали на маржинколы и не смогли довнести.

Что же случилось? На чём падали? Считаю так, рынок сам себя испугался. Как будто по заказу все отрицательные новости вышли: и налоги по НДПИ и прочие сборы что повышают, и то что референдумы проводят, и то что Госдума приняла изменения в Уголовный кодекс в части касаемых военного дела.

Тем не менее, считаю, что это рукотворное было падение. В том же Газпроме сознательно давили котировками по 200 000 лотов. Как только начинал рынок отскакивать, так сразу возникали эти злосчастные 200 000 лотов и плитой не давали рынку отскакивать.

Причём, что характерно, если же покупатели оказывались настойчивей и начинали хорошенько подъедать данный 200 000 лот, то он убирался. Таким образом, если бы это был настоящий продавец, который хотел бы выйти, пусть и по глупому таким образом, он бы не убирал свой объём, а оставил бы.

( Читать дальше )

🎨 Adobe (ADBE) - обзор компании за 3 фин квартал и покупки Figma

- 20 сентября 2022, 09:44

- |

▫️Выручка TTM: $17 b

▫️EBITDA ТТМ:$6,7 b

▫️Прибыль TTM: $4,8 b

▫️Net debt/EBITDA:отрицательный

▫️fwd P/E 2022: 20

▫️P/B: 9,5

👉 Все обзоры: t.me/taurenin/651

👉 Adobe Incorporated — американская компания-разработчик программного обеспечения компания является ведущим производителем программного обеспечения для графического дизайна, публикации, веб и продукции печати.

👉Разделы выручки в 3 финансовом квартале и динамика г/г:

▫️ Цифровой Медиаконтент: $ 3,2 млрд (+13%)

▫️ Цифровой опыт:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал