Прогнозы

Теханализ от Т-Инвестиций: лучшие прогнозы по итогам торгов 23 сентября

- 24 сентября 2024, 10:29

- |

💼 Бумага Банк ВТБ $VTBR

💰 Потенциал роста 7.73%

🗓 Срок 23 дня

💡 В 83% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Gamma

💼 Бумага НЛМК $NLMK

💰 Потенциал роста 1.51%

🗓 Срок 6 дней

💡 В 70% случаев в прошлом была прибыль

🔍 На основе индикатора Awesome Oscillator | Alpha

💼 Бумага Ростелеком — Привилегированные акции $RTKMP

💰 Потенциал роста 2.23%

🗓 Срок 18 дней

💡 В 94% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Epsilon

💼 Бумага Селигдар $SELG

💰 Потенциал роста 2.18%

🗓 Срок 4 дня

💡 В 64% случаев в прошлом была прибыль

🔍 На основе индикатора Awesome Oscillator | Alpha

💼 Бумага Центральный Телеграф $CNTL

💰 Потенциал роста 4.34%

🗓 Срок 9 дней

💡 В 67% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Gamma

📉 Потенциал падения

💼 Бумага ПИК $PIKK

💰 Потенциал падения 1.23%

🗓 Срок 6 дней

💡 В 79% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Beta

💼 Бумага Россети Центр и Приволжье $MRKP

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Теханализ от Т-Инвестиций: лучшие прогнозы по итогам торгов 20 сентября

- 23 сентября 2024, 10:49

- |

💼 Бумага Казаньоргсинтез — акции привилегированные $KZOSP

💰 Потенциал роста 8.02%

🗓 Срок 26 дней

💡 В 93% случаев в прошлом была прибыль

🔍 На основе индикатора Aroon | Gamma

💼 Бумага НКХП $NKHP

💰 Потенциал роста 3.87%

🗓 Срок 11 дней

💡 В 90% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Epsilon

💼 Бумага НМТП $NMTP

💰 Потенциал роста 3.21%

🗓 Срок 4 дня

💡 В 72% случаев в прошлом была прибыль

🔍 На основе индикатора Awesome Oscillator | Alpha

💼 Бумага Нижнекамскнефтехим $NKNC

💰 Потенциал роста 4.26%

🗓 Срок 14 дней

💡 В 92% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Epsilon

💼 Бумага Центральный Телеграф $CNTL

💰 Потенциал роста 6.86%

🗓 Срок 20 дней

💡 В 93% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Epsilon

💼 Бумага ЯТЭК $YAKG

💰 Потенциал роста 5.62%

🗓 Срок 23 дня

💡 В 91% случаев в прошлом была прибыль

🔍 На основе индикатора Relative Strength Index | Gamma

📉 Потенциал падения

💼 Бумага Русолово $ROLO

( Читать дальше )

Фундаментальный анализ рынка за 23.09.2024 USDJPY

- 23 сентября 2024, 09:19

- |

Событие, на которое следует обратить внимание сегодня:

16:45 GMT+3. USD - Композитный индекс PMI

Японская иена (JPY) продолжает терять свои позиции уже третью сессию подряд в понедельник на торгах, разбавленных праздниками. На это движение вниз могут повлиять растущие опасения, что Банк Японии (BoJ) не торопится повышать процентные ставки.

На заседании в пятницу Банк Японии сохранил целевой уровень процентной ставки в диапазоне 0,15-0,25%. Глава Банка Японии Кадзуо Уэда подчеркнул, что центральный банк «продолжит корректировать уровень смягчения денежно-кредитной политики по мере необходимости для достижения наших экономических и инфляционных целей». Уэда признал, что, хотя экономика Японии демонстрирует умеренное восстановление, все еще есть признаки слабости.

Доллар США (USD) продолжает расти, поскольку доходность казначейских облигаций восстанавливает свои потери. Однако доллар может столкнуться с проблемами из-за растущих ожиданий дополнительного снижения ставок Федеральной резервной системой (ФРС) США в 2024 году. По данным CME FedWatch Tool, рынки оценивают 50-процентную вероятность снижения ставки на 50 базисных пунктов до диапазона 4,0-4,25 % к концу этого года.

( Читать дальше )

Доходности ВДО (и не только) летят, летят, летят…

- 23 сентября 2024, 07:21

- |

• Доходности корпоративных облигаций, во всяком случае ВДО-сегмента. достигли того уровня, когда вложения в них, даже при перманентном снижении цен последних, способны приносить более или менее весомый плюс. Нам, по крайней мере.

Публичный портфель PRObonds ВДО и стратегия доверительного управления ДУ ВДО обеспечивают сейчас 13-14% за последние 12 месяцев. Близко к средней ставке депозита за это время. И, думаем, планка результата будет сдвигаться вверх.

• Причем, если не брать облигации с рейтингами от “B+” и ниже, покрытие дефолтного риска положительное. Т. е. с поправкой на возможные дефолтны облигации должны дать доход, больший, чем депозит или денежный рынок. Правда, это статистические расчеты. Реальность от них может отклоняться.

Казалось бы, при средней доходности сегмента ВДО вблизи уже 29% рынок должен обрести спокойствие. Эта доходность выше действующей ключевой ставки в 1,5 раза. Неплохо же запас для стабилизации?

Однако • мы, как и все, теперь покупаем облигации почти исключительно на вторичных торгах. Там для покупателей большие скидки. Тогда как • рынок первичных размещений слишком заметно проигрывает и сокращается едва ли не с каждым днем.

( Читать дальше )

Теханализ от Т-Инвестиций: лучшие прогнозы по итогам торгов 19 сентября

- 20 сентября 2024, 10:32

- |

💼 Бумага Positive Technologies $POSI

💰 Потенциал роста 2.86%

🗓 Срок 6 дней

💡 В 78% случаев в прошлом была прибыль

🔍 На основе индикатора Awesome Oscillator | Alpha

💼 Бумага Татнефть $TATN

💰 Потенциал роста 1.32%

🗓 Срок 4 дня

💡 В 70% случаев в прошлом была прибыль

🔍 На основе индикатора Awesome Oscillator | Alpha

💼 Бумага Эн+ $ENPG

💰 Потенциал роста 5.19%

🗓 Срок 12 дней

💡 В 92% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Epsilon

📉 Потенциал падения

💼 Бумага Etalon Group PLC ГДР $ETLN

💰 Потенциал падения 1.52%

🗓 Срок 4 дня

💡 В 75% случаев в прошлом была прибыль

🔍 На основе индикатора Williams R | Gamma

💼 Бумага ЭЛ5-Энерго $ELFV

💰 Потенциал падения 1.81%

🗓 Срок 7 дней

💡 В 79% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Beta

❓ Как эти бумаги попали в список? Мы смотрим на исторические данные за 10 лет, а именно: как часто возникали сигналы на покупку или продажу для каждой комбинации из тикера, индикатора и стратегии, и насколько они были прибыльными. Исходя из собранной статистики, мы показываем вам торговые идеи, которые в прошлом были самыми успешными. Больше идей ищите в нашем сообществе T_Trading

Теханализ от Т-Инвестиций: лучшие прогнозы по итогам торгов 18 сентября

- 19 сентября 2024, 10:33

- |

💼 Бумага Etalon Group PLC ГДР $ETLN

💰 Потенциал роста 7.95%

🗓 Срок 10 дней

💡 В 68% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Gamma

💼 Бумага МКБ $CBOM

💰 Потенциал роста 2.12%

🗓 Срок 10 дней

💡 В 63% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Gamma

💼 Бумага Полюс $PLZL

💰 Потенциал роста 1.33%

🗓 Срок 6 дней

💡 В 65% случаев в прошлом была прибыль

🔍 На основе индикатора Awesome Oscillator | Alpha

💼 Бумага Таттелеком $TTLK

💰 Потенциал роста 5.92%

🗓 Срок 10 дней

💡 В 65% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Gamma

📉 Потенциал падения

💼 Бумага АбрауДюрсо $ABRD

💰 Потенциал падения 1.18%

🗓 Срок 6 дней

💡 В 68% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Alpha

💼 Бумага ФСК Россети $FEES

💰 Потенциал падения 2.2%

🗓 Срок 6 дней

💡 В 64% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Alpha

❓ Как эти бумаги попали в список? Мы смотрим на исторические данные за 10 лет, а именно: как часто возникали сигналы на покупку или продажу для каждой комбинации из тикера, индикатора и стратегии, и насколько они были прибыльными. Исходя из собранной статистики, мы показываем вам торговые идеи, которые в прошлом были самыми успешными. Больше идей ищите в нашем сообществе T_Trading

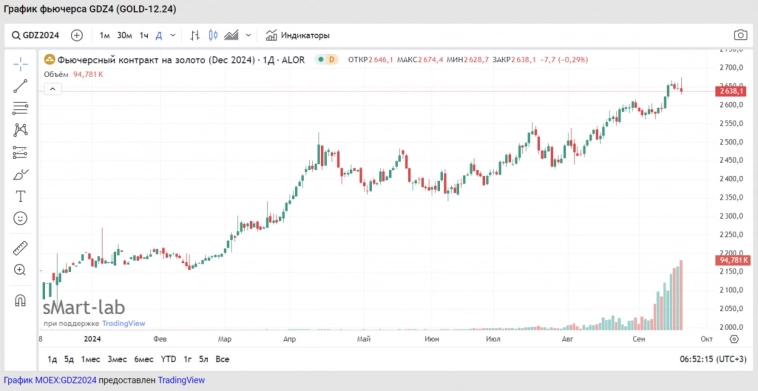

Почему мы хотим продать золото?

- 19 сентября 2024, 06:55

- |

Вчера ФРС снизила ставку (на 50 б. п., до 4,75-5%). Впервые за 4,5 года. Теперь доллар вниз, золото вверх? Формула могла бы быть оправдана. Если бы не эффект ожиданий.

Ускорявшийся тренд роста золота, думается, уже стал следствием этого эффекта.

Мы скептики относительно золота. Правда, если вкладывать в него рубли, наше отношение к драгметаллу не важно. Рублевые вложения желательно диверсифицировать, и инструментария не много.

Но и в паре золото/доллар в своем пренебрежении драгметаллом не преуспели. И всё же сейчас • задумываемся, не продать ли фьючерс золото (декабрьский, на золото к доллару, GDZ4)?

Ответ будет положительным. Задумчивость больше в тактике. У нас нет отдельного портфеля для спекулятивных позиций. Поэтому, видимо, добавим эту в наиболее спекулятивный из портфелей, в PRObonds Акции / Деньги. Сделку опубликуем, как всегда, заранее.

• Почему мы готовы продать золотой фьючерс?

Наверно, вы разгадали нашу несложную систему управления активами. На рынках так много факторов влияния и внезапности, что в попытке их учесть, можно бесконечно плодить ошибки в прогнозах и сделках. Так что • исходим из непредсказуемости рынков. Однако считаем, что иногда, когда на каком-то из них формируется строгий консенсус мнений, этот рынок идет против консенсуса.

( Читать дальше )

Теханализ от Т-Инвестиций: лучшие прогнозы по итогам торгов 17 сентября

- 18 сентября 2024, 10:50

- |

💼 Бумага Fix Price Group $FIXP

💰 Потенциал роста 1.67%

🗓 Срок 10 дней

💡 В 67% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Gamma

💼 Бумага Whoosh $WUSH

💰 Потенциал роста 9.28%

🗓 Срок 14 дней

💡 В 92% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Zeta

💼 Бумага Магнит $MGNT

💰 Потенциал роста 3.28%

🗓 Срок 12 дней

💡 В 91% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Epsilon

💼 Бумага Норильский никель $GMKN

💰 Потенциал роста 2.02%

🗓 Срок 12 дней

💡 В 71% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Epsilon

💼 Бумага Татнефть $TATN

💰 Потенциал роста 2.71%

🗓 Срок 14 дней

💡 В 86% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Alpha

📉 Потенциал падения

💼 Бумага Центральный Телеграф $CNTL

💰 Потенциал падения 3.32%

🗓 Срок 4 дня

💡 В 80% случаев в прошлом была прибыль

🔍 На основе индикатора Williams R | Delta

❓ Как эти бумаги попали в список? Мы смотрим на исторические данные за 10 лет, а именно: как часто возникали сигналы на покупку или продажу для каждой комбинации из тикера, индикатора и стратегии, и насколько они были прибыльными.

( Читать дальше )

Как понять, что рынок акций развернулся вверх и готов еще подрасти?

- 18 сентября 2024, 06:55

- |

Да простят нас за упрощение, но сегодня вновь об оценке фондового рынка через поведение его участников.

Если ограничиться только поведенческими оценками, можно больно ошибиться. В такого рода анализ никак не уложить ни особенное 24 февраля после почти обычного 23-го, ни специальное военное закрытие биржи, ни много чего еще.

Однако, если общий контекст подлежит какому-то объяснению (сейчас как будто подлежит), то поведенческие паттерны – удобный предиктор.

Индекс МосБиржи отскочил от минимумов 2-недельной давности уже на 10%. Немало. Можно ли было спрогнозировать этот отскок? Вообще, да. И нам более-менее удалось (пост от 30.08: https://t.me/probonds/12568). Мы долго ждали панических настроений и настроений апатии. К концу августа дождались. После чего решили, что дальше падать некуда.

Теперь, после скачка в +10%, актуален вопрос, продолжится ли рост акций?

Вновь обращаемся к поведению. Рынок склонен двигаться по наименее ожидаемой траектории. И, судя по комментариям экспертов, отрицающих его повышение или опасающихся повышения, повышение – такая траектория и есть. Пока не случилось серьезных перемен в обстоятельствах, этой траектории можно и придерживаться.

( Читать дальше )

Теханализ от Т-Инвестиций: лучшие прогнозы по итогам торгов 16 сентября

- 17 сентября 2024, 09:21

- |

📈 Потенциал роста

💼 Бумага Whoosh $WUSH

💰 Потенциал роста 5.25%

🗓 Срок 15 дней

💡 В 83% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Gamma

💼 Бумага РусГидро $HYDR

💰 Потенциал роста 7.96%

🗓 Срок 20 дней

💡 В 92% случаев в прошлом была прибыль

🔍 На основе индикатора Aroon | Gamma

💼 Бумага СОЛЛЕРС $SVAV

💰 Потенциал роста 5.48%

🗓 Срок 8 дней

💡 В 80% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Epsilon

💼 Бумага ТГК-2 — акции привилегированные $TGKBP

💰 Потенциал роста 6.8%

🗓 Срок 8 дней

💡 В 79% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Gamma

💼 Бумага Транснефть — привилегированные акции $TRNFP

💰 Потенциал роста 1.87%

🗓 Срок 8 дней

💡 В 63% случаев в прошлом была прибыль

🔍 На основе индикатора Awesome Oscillator | Alpha

💼 Бумага ЧМК $CHMK

💰 Потенциал роста 4.27%

🗓 Срок 4 дня

💡 В 91% случаев в прошлом была прибыль

🔍 На основе индикатора Williams R | Gamma

💼 Бумага Яковлев $IRKT

💰 Потенциал роста 3.26%

🗓 Срок 11 дней

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал