Прогноз

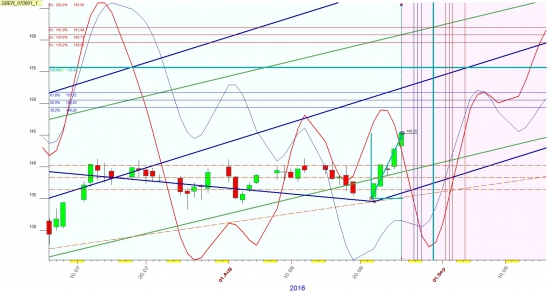

Сбер пыЖит перед выборами в ГД.Но есть события. которые могут негативно сработать после 1 сентября

- 28 августа 2016, 22:03

- |

- комментировать

- Комментарии ( 5 )

Экономический дайджест 28.08.2016

- 28 августа 2016, 20:21

- |

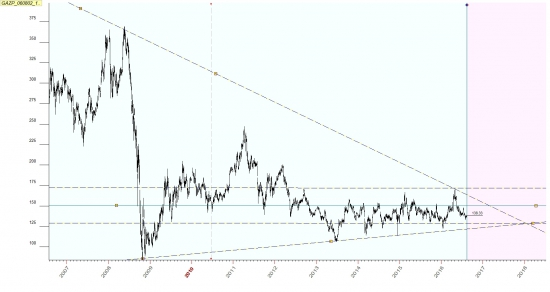

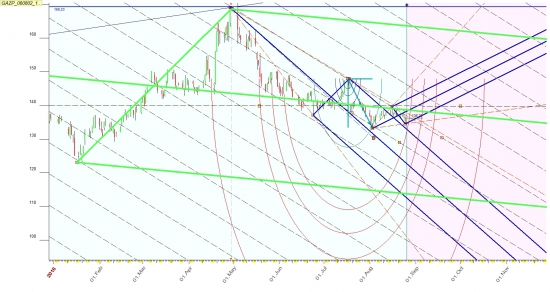

На российском рынке пара доллар/рубль на фоне стагнирующей нефти продолжила находиться в боковике на прошедшей неделе. Импульс вверх, закончившийся 29 июля на отметке 67.3 может являться волной А зигзага, хотя, скорее всего, окажется волной С плоской коррекции. В этом случае низ 14 июля (62.73) будет вскоре пробит, и ожидаемая мной длительная коррекция к падению с январских максимумов в направлении диапазона 72-77, которая может продлиться до зимы, а возможно и до начала весны, пока откладывается, это будет зависеть от дальнейшей динамики цен на нефть. Варианты долгосрочных разметок здесь. Закрытие недели — 64.86. Индекс РТС следовал за рублём и нефтью и закрыл неделю на отметке 973.43.

Мировые рынки

Нефть Сейчас уже можно констатировать, что 11 февраля этого года нефть WTI поставила низ годового и четырёхлетнего цикла на уровне 26.05 (разметку можно посмотреть здесь). Как и

( Читать дальше )

Мои мысли по

- 27 августа 2016, 19:04

- |

Авторский индикатор уровней спроса и предложения 25.08.2016

- 25 августа 2016, 11:13

- |

Добрый день!

Сегодня выйдут новости по Америке, и рынку приходится к этому готовиться. Евро показывает сброс контрактов ниже цены, несмотря на то, что объемы по прежнему высокие, остаётся вероятность похода в низ и концентрация цены на этих уровнях. Фунт медленно но методично продвигается на верх, не дав нам подхватить его с низу. Сегодня увидел сброс контрактов на ближайшем с верху уровне и усилении на уровне уровне 1.3395. Это конечно не много, но пространство с верху потихоньку расчищают. Так же напоминаю про долговой уровень 1.3580. Австралиец пока без изменений, ближайший сильный уровень обозначил на рисунке. Канадец лег в боковик и застрял между двумя ближайшими уровнями. Причем как с верху так и с низу контракты потихоньку «таят». Одним словом – неопределенность. Ена, Ена кажется проснулась, сегодня вижу просто огромный набор объемов по всем уровням с верху. Не факт, что рванем на верх с этого места, но направление уже определено. Плюс опять таки есть небольшой должок с верху на уровне 102.920.

ВНИМАНИЕ!

( Читать дальше )

Настроение рынков на текущий момент (с прицелом на пятницу)

- 25 августа 2016, 11:00

- |

Ключевое событие этой недели — конференция центральных банков 25-27/08. 26/08 — выступление Йеллен, от которого ждут новой пищи для размышлений по действиям Федрезерва до конца года и в 2017.

На текущий момент обрисовалось 2 основных момента, которые держат в голове рынки по теме повышения ставок Федом:

1) Долгосрочный — пересмотр Федом прогнозных параметров -> более длительное и плавное повышении ставок -> фактически: причина снижения курса доллара в августе

2) Краткосрочный - рост вероятности повышения ставки на 0.25% в сентябре (30% по голдманам) или в декабре (45%) на фоне сильных макроданных из США.

При этом если первый фактор уже набил оскомину и по сути отыгран, то второй может начать набирать обороты в эту пятницу по итогам выступления Йеллен.

Самые очевидные ставки в случае подобного развития событий:

1) Снижение золота (что мы уже наблюдаем на этой неделе). Причина: Отрицательная корреляция к росту ставок по облигациям и укреплению доллара

2) Рост доллара против наиболее уязвимых к росту ставок валют. На основе регрессий за 2 года — это фунт и йена.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал