РОСНЕФТь

Просадка на санкциях создает благоприятные условия для покупки акций Роснефти - Финам

- 20 февраля 2019, 18:09

- |

Из российских бумаг к покупке могут быть интересны акции «Роснефти», так как нефть продолжает расти.

При этом из-за санкционной риторики наблюдается просадка, которой можно воспользоваться для приобретения котировок на текущем уровне поддержки. Близкий «стоп» позволяет получить хорошее соотношение риск/доход.Дубинин Иван

ГК «ФИНАМ»

- комментировать

- Комментарии ( 0 )

Банки вытащили 500 млрд. рублей с финансового рынка 13 февраля

- 15 февраля 2019, 12:20

- |

Результаты аукционов Минфина выглядят неоднозначно.

- 14 февраля 2019, 14:24

- |

Несмотря на то что цены на нефть вчера утром продолжили движение вверх и преодолели рубеж 63 долл./барр., а рубль слегка укрепился, котировки большинства ОФЗ начали день преимущественно снижением. Таким образом, ничто не предвещало большого ажиотажа на аукционах Минфина. Ктому же в предшествующие дни в сегменте рублевого долга превалировали продажи, а объемы торгов были сравнительно невысокими.

Первым состоялся аукцион по пятилетнему выпуску ОФЗ, и результаты следующие:

- Спрос на ОФЗ 26223 с погашением в феврале 2024 г. был очень высоким и достиг 54,3 млрд руб., в результате Минфин продал бумаг на 38,1 млрд руб. Доходность по цене отсечения составила 8,12% годовых, что к закрытию рынка во вторник означает премию в размере 5 б.п. – немало, на наш взгляд. При этом отметим, что значительная часть объема была выкуплена несколькими крупными лотами, которые, вероятно, выставлял один участник.

Успешный, казалось бы, с точки зрения спроса аукцион был воспринят рынком негативно, и снижение цен ОФЗ ускорилось. Отсутствие лимита предложения и предоставленная к тому же премия вполне логично привели к росту доходностей, при этом давление на кривую может сохраниться и в будущем.

( Читать дальше )

Сужение дисконта Urals к Brent позитивно для российских нефтяных компаний - Атон

- 14 февраля 2019, 11:17

- |

Экономическое эмбарго США в отношении Ирана, вновь введенное в 2018, а также новые санкции против Венесуэлы (нацеленные, в частности, на крупнейшего национального производителя нефти — PDVSA) спровоцировали дефицит предложения высокосернистой нефти на мировом рынке. Россия, которая также добывает сернистую нефть (Urals, содержание серы — 1.8%), может стать альтернативным поставщиком для НПЗ, специализирующихся на переработке сернистой нефти. Это поддерживает цену Urals, что приводит к заметному сокращению дисконта к Brent, характеризующейся более низким содержанием серы (0.4%).

В январе 2019 средняя цена Urals на европейских хабах составляла $59.8/барр., тогда как цена Brent в среднем равнялась $60.0/барр. Это предполагает дисконт Urals к Brent всего $0.2/барр. против исторического среднего $1.5-2.0/барр., которое объясняется более высоким содержанием серы в Urals, и, следовательно более низким выходом светлых нефтепродуктов. В краткосрочной перспективе низкий дисконт будет поддерживаться снижением поставок из Венесуэлы, вызванным как политическим кризисом (давление на добычу нефти: январь 2019 — падение на 1.5% м/м до 1.48 млн барр. в сутки), так и новыми санкциями США, на наш взгляд. Высокая цена Urals, несомненно, является ПОЗИТИВНЫМ фактором для российских нефтяных компаний, особенно Роснефти (получает примерно 50% выручки от продажи нефти) и ЛУКОЙЛа (около 30%), в контексте ожидаемого снижения добычи российской нефти на 230 тыс барр. в сутки. до мая 2019, в соответствии с продленным соглашением ОПЕК+.АТОН

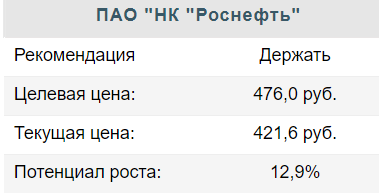

Роснефть - состоявшийся рост - Финам

- 13 февраля 2019, 14:56

- |

Инвестиционная идея

Акции ПАО «НК „Роснефть“ в 2018 году в 4 раза обогнали рост фондового рынка, прибавив в цене 48,4%. Этому способствовала благоприятная рыночная конъюнктура, а также меры, принятые руководством компании для повышения ее акционерной стоимости.

Улучшая корпоративное управление, „Роснефть“ одной из первых отчиталась по МСФО за 2018 год. Несмотря на ограниченный рост добычи, компания за год нарастила выручку на 37%, показатель EBITDA – почти в полтора раза, прибыль – почти в 2,5 раза.

В числе прочих ресурсодобывающих компаний с большой долей экспорта в продажах, „Роснефть“ выиграла на росте цен на мировых рынках сырья и ослаблении рубля в 2018 году.

В рамках мер по повышению акционерной стоимости „Роснефть“ резко сократила размер краткосрочных финансовых обязательств. Кроме того, в августе „Роснефть“ объявила программу обратного выкупа до конца 2020 года до 3% собственных акций и депозитарных расписок.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 13 февраля 2019, 09:18

- |

«Роснефть» снизила добычу на крупнейшем месторождении

Производство нефти крупнейшей «дочкой» «Роснефти» – «РН-Юганскнефтегазом», – разрабатывающей Приобское месторождение, снизилось в январе на 0,8%. Это случилось из-за пожара, пишут эксперты ОПЕК в отчете за январь. 5 января из-за разгерметизации произошло возгорание нефтепродуктов на территории производственной площадки узла подготовки нефти Приобского месторождения, рассказывал в начале года представитель «РН-Юганскнефтегаза». Пожар был локализован и полностью потушен 6 января в 16.00 мск, отмечал он. Размер ущерба «Роснефть» не раскрывала, насколько снизится добыча из-за пожара, представитель компании тоже не говорил.

https://www.vedomosti.ru/business/articles/2019/02/12/793974-rosneft

«Потребитель ориентируется не только на тариф». Глава ФСК Андрей Муров о новых инвестициях, дивидендах и отношениях с «Россетями»

( Читать дальше )

Славнефть - чистая прибыль по МСФО в 2018 г выросла в 1,6 раза - до 19,7 млрд руб

- 12 февраля 2019, 16:27

- |

Выручка за отчетный период выросла на 30,3%, составив 314,332 миллиарда рублей.

Операционная прибыль увеличилась на 54,2% — до 48,294 миллиарда рублей.

Базовая прибыль на акцию выросла в 1,6 раза — до 4,15 рубля на ценную бумагу.

EBITDA увеличилась на 27,1%, составив 88,795 миллиарда рублей.

Операционные расходы и затраты увеличились на 26,7% и составили 267,31 миллиарда рублей.

Расход по налогу на прибыль составил 7,682 миллиарда рублей, увеличившись в 1,7 раза.

Финансовые расходы выросли на 36,4%, составив 9,246 миллиарда рублей.

( Читать дальше )

Роснефть - рекордная прибыль

- 12 февраля 2019, 13:59

- |

Роснефть опубликовала результаты по итогам 2018 г. по МСФО. Выручка в 2018 г. выросла на 37% и составила 8,2 трлн руб., показатель EBITDA увеличился на 48,6% и превысил 2 трлн руб. Чистая прибыль Роснефти по МСФО в 2018 г. выросла в 2,5 раза — до 549 млрд руб.

Создать карусель Добавьте описание

Создать карусель Добавьте описаниеРост показателей в первую очередь, обусловлен ростом рублёвых цен на нефть, а также увеличением доходов от совместных российских и международных проектов. В IV кв. финансовые показатели снизились, в результате значительного снижения мировых цен на нефть за октябрь – декабрь.

( Читать дальше )

«Нафтатранс плюс» разместил 12 тыс. облигаций

- 12 февраля 2019, 11:27

- |

Участие в 4-дневном размещении выпуска объемом 120 млн руб. принял 61 инвестор, средняя сумма покупки составила 2 млн руб.

Впервые в своей практике мы решили осуществить сбор предварительных заявок с помощью специального сервиса. Это позволило нам оценить потенциальный спрос и компенсировать переподписку, которая составила 13 млн руб.

Напомним, «Нафтатранс плюс» выпустил биржевые облигации номинальной стоимостью 10 тыс. руб. (RU000A100303). Пятилетний выпуск предусматривает 60 купонных периодов, ставка 1-24 купонов — 13,5% годовых. График купонных выплат, сроки оферты и погашения опубликованы на странице эмитента на сайте Boomin.ru, вся подлежащая обязательному раскрытию информация — на «Интерфаксе».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал