Развивающиеся рынки

Развивающиеся рынки. Ждать ли нового кризиса?

- 06 мая 2018, 23:04

- |

Прошедшая неделя оказалась весьма драматичной для emerging markets. Эпицентром потрясений стали валютные рынки, точнее, аргентинский песо https://t.me/russianmacro/1820 и турецкая лира https://t.me/russianmacro/1821. И если аргентинский ЦБ полностью капитулировал, подняв ставку до 40%, то на Турцию атаки могут ещё продолжаться, пока ЦБ не поднимет ставку. Опасения сохраняются и в отношении азиатских валют (Индия, Индонезия, Филиппины), которые сталкиваются с ухудшением счёта текущих операций из-за растущих цен на нефть, в то время как рост ставок в США усиливает отток капитала. Здесь Центробанки также пока не повышали ставки, проводя лишь интервенции для сдерживания давления на валюты, но многие инвесторы считают, что без повышения ставок остановить атаки валютных спекулянтов будет сложно. Вновь к верхней границе фиксированного диапазона с долларом США вернулся гонконгский доллар (7.75-7.85). Многие участники рынка считают (я разделяю эту точку зрения), что если ЦБ Гонконга отступит (в апреле он проводил интервенции), то это вызовет волну девальваций на многих восточноазиатских валютных рынках. Нестабильность на валютных рынках усилила давление на сегмент евробондов развивающихся стран

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Эксперимент на Emerging Markets. Начало.

- 26 апреля 2018, 22:04

- |

Волатильность на американском фондовом рынке продолжается.

То в страхе перед, как все считают, магической цифрой 3 на графике доходностей десятилетних трежерей инвесторы избавляются от акций. То страх неожиданно проходит вместе с откатом доходностей от этой жуткой цифры.

А еще есть непредсказуемый президент у власти, который одним указом или твитом заставляет свечки на графике отплясывать румбу.

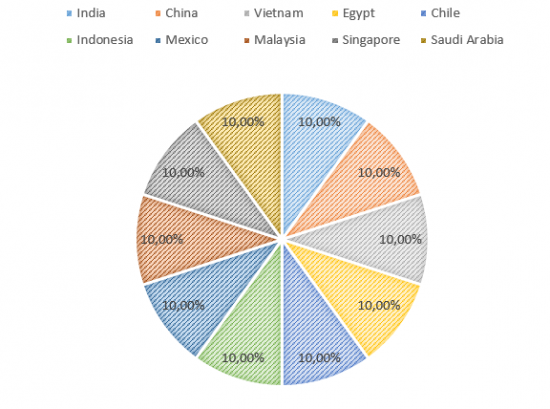

Зачастую в такие периоды инвесторы ищут идеи на развивающихся рынках. Мы решили провести эксперимент и собрать диверсифицированный портфель, ориентированный только на самые перспективные в 2018 году страны. Только самые перспективные (!), поэтому России в нем нет.

Каждый месяц мы будем фиксировать результат, а окончательный итог подведем через год.

$100000 равными частями распределяется между ETF, повторяющими структуру индексов данных стран:

Посмотрим, что из этого получится...

vk.com/bluedogadvisor

ИНВЕСТИРОВАНИЕ В РАЗВИВАЮЩИЕСЯ РЫНКИ

- 18 апреля 2018, 20:16

- |

ИНВЕСТИРОВАНИЕ В РАЗВИВАЮЩИЕСЯ РЫНКИ

Более 80 процентов мирового населения, на которое приходится более 60 процентов мировых экономического благ, проживают в странах, относящихся к развивающимся рынкам.

После ряда неопределенных лет, усугубленных мировым кризисом, развивающиеся рынки теперь выглядят куда более устойчивыми. После сильного 2017 года ожидается, что 2018 год, станет еще одним многообещающим годом.

Большинство инвесторов признают потенциал развивающихся рынков и пытаются найти правильный инвестиционный подход для участия в этих привлекательных рынках. Развивающиеся рынки очень разнообразны, охватывая четыре континента и 20 часовых поясов, а также многочисленные валюты. Распределение доходов в этих странах может сильно разниться друг от друга. За последние 10 лет разница в доходах из сегодняшних развивающихся рынков акций составляет примерно 300 процентов.

( Читать дальше )

РЕДКО такое увидишь...

- 02 апреля 2018, 21:35

- |

Американские индексы в огне, по минус 3%, а фьюч на индекс РТС торгуется около ноля на вечерке.

Да и бразильский индекс Bovespa падает на скромные 0.8%. Не пойму, типа разыгрывается, что США и Китай пострадают в торговой войне, а развивающиеся страны выиграют от этого? Очень смешно!

В реальности торговая война между США и Китаем очень сильно ударит по мировой экономике, что приведет к падению цен на сырьё. Судя по всему этот процесс уже начался, если посмотреть на палладий (выкладывал в телеграмме https://t.me/MarketDumki/266). Да и у цен на нефть сегодня достаточно красноречивая динамика, больше двух долларов теряет Brent. Цены на железную руду продолжают падать. Посмотрим завтра с открытием Лондона, что будет с ценами на медь и алюминий. Ранее отмечал (https://t.me/MarketDumki/248), что уж очень сильно разошлись в разные стороны цены на нефть и на медь. Медь падает в цене с начала года.

В какой-то момент и на развивающихся рынках начнутся жесткие распродажи. Проходили это уже в 2008 году. И первый намек на это уже появился. Это слабость (https://t.me/MarketDumki/265) в акциях Сбера.

Смотрю на котировки валют и думаю....

- 15 марта 2018, 19:36

- |

Бежит мир сегодня от риска… Хорошо бежит. И как в 2014-2015 — наплевать рынкам на санкции… Все развивающиеся в одной канве торгуются…

Стадо (инвесторов) загоняют НА БОЙНЮ в EM?

- 18 октября 2017, 15:38

- |

Как работает любой крупный фонд на рынке? Он сначала набирает какую-то позицию, и только потом он об этом может публично сообщить. Почему именно такая последовательность? Во-первых, большой фонд не может сразу сформировать свою позицию, он это делает постепенно, чтоб постараться как можно выгоднее либо купить, либо продать интересующий их актив. Представьте, что будет, если все вдруг узнают, что какой-нибудь крупный участник рынка собирается или начал уже покупать акции какой-нибудь компании? Все сразу себе тоже купят эти акции и цена сразу вырастет. Поэтому так никто не делает. Сообщают о своих действиях уже постфактум. А когда позиция уже сформирована, начинают выпускаться всякие обзоры, рекомендации и тому подобное, почему этот актив очень привлекательный! Надеюсь, все понимают зачем это делается. На бирже всегда кто-то зарабатывает за счет кого-то.

Так вот, последние 1.5 года ведущие мировые банки активно рекомендуют вкладываться в развивающиеся рынки (EM). Можно взять практически любую статью или обзор и вы всё сами увидите. Да, по началу это было супер выгодно, и активы, номинированные в местной валюте росли и сама валюта росла. Но последние пол-года, а где-то даже и год никакого роста местных валют к доллару уже не наблюдается. Просто взглянем на недельный график российского рубля, бразильского реала и южноафриканского ранда. И если присмотреться, то видно что и реал и ранд торгуются на тех же значениях, что и год назад. Да рубль, с тех пор вырос. За доллар давали год назад около 65 рублей, а сейчас 57. Но если посмотреть динамику за последние полгода, то рубль тоже на растет уже, хотя нефть находится на максимумах года.

( Читать дальше )

Развивающиеся рынки выдержат ужесточение монетарной политики ФРС

- 13 октября 2017, 08:25

- |

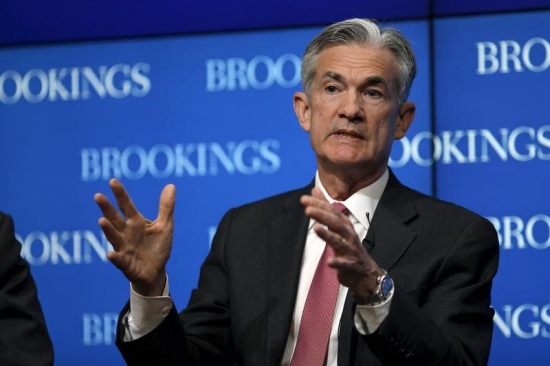

Вчера наш рынок показал отрицательную динамику — техническое сопротивление 2100 на индексе ММВБ остается актуальным для «быков». Все логично – цены на нефть дрейфуют в боковом канале и индекс ММВБ не получает импульса для роста. Что будет с развивающимися рынками через шесть месяцев предсказать сложно. Правда, управляющий ФРС США Джером Пауэлл в ходе выступления на ежегодной конференции Института международных финансов (IIF) сказал, что развивающиеся рынки, вероятнее всего, смогут выдержать ужесточение монетарной политики ФРС, которое приведет к укреплению доллара.

Фондовый рынок США поприветствовал сезон корпоративной финансовой отчетности за третий квартал небольшим снижением биржевых индексов (S&P-500 -0,17%, Dow Jones Industrial Average -0,14%), несмотря на преимущественно хорошие финансовые результаты крупных банков. Число первичных обращений за пособиями по безработице за прошлую неделю в США понизилось на 15 тысяч до 243 тысяч – самый низкий уровень за шесть недель. Экономисты, согласно опросам Market Watch, прогнозировали показатель на уровне 250 тысяч. Индекс цен производителей, тем временем, увеличился на 0,4%, совпав с консенсус-прогнозом.

( Читать дальше )

Самое продолжительное ралли на развивающихся рынках с 2004 года

- 06 сентября 2017, 06:29

- |

Последний раз более длительная серия непрерывного ежемесячного роста наблюдалась на фондовых рынках развивающихся стран в 2004 году. И оптимисты считают, что эта тенденция должна продолжиться. На чём основана их уверенность и какие риски они видят?

Марк Мобиус из Templeton Emerging Markets Group, Алехо Червонко из UBS Wealth Management и множество управляющих капиталами от Standard Life до Lazard Asset Management, находят причины для покупок. Несмотря на продолжающееся повышение, оптимисты говорят, что прибыль корпораций будет улучшаться по мере роста экономики, поддержав ещё одну волну роста.

«Акции развивающихся рынков по-прежнему чрезвычайно привлекательны», – считает Брайан Волахан, старший портфельный менеджер из Acadian Asset Management в Бостоне, чей фонд акций развивающихся стран за последний год превзошёл 92% аналогичных фондов. Он объясняет это более чем 20% дисконтом к развитым рынкам по соотношению цены и прибыли (P/E), что намного ниже среднего показателя за 10 лет.

( Читать дальше )

Акции развивающихся стран могут продемонстрировать сильнейшее с мая снижение

- 11 августа 2017, 12:44

- |

(Bloomberg) — Акции развивающихся стран могут продемонстрировать сильнейшее с мая снижение вслед за обвалом фондового рынка США на фоне напряженности вокруг КНДР и бегства инвесторов в защитные активы.

Президент США Дональд Трамп усилил риторику в адрес КНДР, спровоцировав рост золота до пика девяти недель и подтолкнув иену к отметке в 109 за $1. Нефть дешевеет на усилении скептицизма инвесторов в отношении способности ОПЕК быстро снизить избыток предложения на рынке, а также вопреки заверениям министров энергетики Саудовской Аравии и Ирака повысить уровень выполнения обязательств по сокращению добычи.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал