Разумный инвестор

Свершилось!

- 12 марта 2016, 00:20

- |

На этой неделе произошло невозможное :)

Мой счет в североамериканских долларах вышел в плюс. Фанаты доллара должны быть счастливы за меня. Мой счет на закрытие вчерашнего дня 10 марта 2016 года.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 71 )

Рустам Минниханов о дивидендах НКНХ

- 09 марта 2016, 21:33

- |

дивидендах НКНХ" title="Рустам Минниханов о дивидендах НКНХ" />

дивидендах НКНХ" title="Рустам Минниханов о дивидендах НКНХ" />

Из интервью от 3 марта 2016 года Президента Республики Татарстан Рустама Минниханова…

С какой целью Татарстан включил в план приватизации 22% «Нижнекамскнефтехима», 9% «ТАНЕКО» и 4,3% «Татнефти»?

— Это связано с формированием нефтехимического кластера для компании «Татнефть». У Татарстана в «ТАНЕКО» 9%, основной акционер и ответственная компания за строительство нефтекомплекса — «Татнефть». «ТАНЕКО» работает, перерабатывает более 8 млн тонн нефти в год. В создание комплекса инвестировано порядка 250 млрд рублей. Сейчас в рамках нефтекомплекса реализуется следующий проект — кроме глубокой переработки тяжелых остатков и других процессов, строится новая установка первичной переработки нефти ЭЛОУ-АВТ еще на 6 млн тонн. То есть «ТАНЕКО» будет современнейшим крупнейшим комплексом. Поэтому мы считаем, что этот пакет акций нужен для наших нефтяников. И пакет, который в «Нижнекамскнефтехиме», а «ТАНЕКО» является крупным поставщиком сырьем для «Нижнекамскнефтехима», он будет консолидирован и останется в республике.

( Читать дальше )

Мысли о приватизации - 2.

- 05 марта 2016, 22:35

- |

О продаже гос.компаний нужно думать всегда, и сейчас не поздно, для начала обязательно по всем компаниям — начать платить дивы от 50% (можно и до 100%, если позволяет бизнес) от чистой прибыли по МСФО, в Газпроме это будет от 30 руб. на акцию, и соответственно Газпром по 450-550 руб. за акцию можно приватизировать и т.д.

Государству достаточно показать, что гос.компании приносят прибыль и платят дивиденды. И казна пополнилась бы и переоценка акций пройдет, тогда и приватизацию можно проводить.

Компании выгодно продавать, когда их хотят купить. Сейчас такого желания не наблюдается, иначе бы их на бирже уже купили, и Газпром не стоил бы по 135-145 руб.

Успешных инвестиций!

Разбитые плиты...

- 05 марта 2016, 00:18

- |

Как и писал две недели назад, плиты мы пробьем — Отличный сигнал на покупку!

И пробили!

картинки работают:)

Индекс ММВБ. Выше 1800 можно скидывать лонги и переворачиваться в шорт.

( Читать дальше )

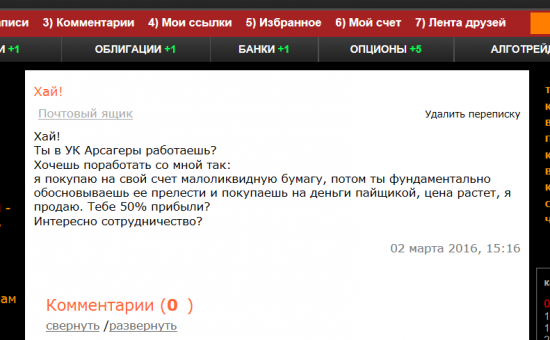

Гиены рынка

- 03 марта 2016, 20:36

- |

Вопреки бытующему мнению, не гиены пытаются овладеть добычей львов, а львы часто отнимают добычу у гиен. Если львица одна, а гиен много, то они могут попытаться её прогнать, но несколько львиц или даже единственный лев-самец может отогнать от добычи весь клан гиен. Львы также нередко убивают гиен и их детёнышей. С другой стороны, старые львы нередко находят свою смерть в зубах гиен.

Я только начал работать у проф.участника, как мне в личку смартлаба пришло письмо с предложением совершить преступление.

Так сказать – медная труба :) Волк с Уолл Стрит отдыхает.

Было бы смешно, если не было так грустно.

( Читать дальше )

Первый день.

- 01 марта 2016, 22:48

- |

Судьба – это не дело случая, а результат выбора; судьбу не ожидают, ее создают.

Первый день весны! Всё только начинается!

Сегодня был мой первый день на новой работе. Страховой сфере я отдал 12 лет своей жизни – в ней было много интересного и не очень. Трудовую деятельность буду продолжать в финансовой сфере, но теперь в отрасли коллективных инвестиций.

С 1 марта 2016 года я начал работать аналитиком в ОАО «Управляющая компания «Арсагера». Моё имя давно и так связывают с этой компанией: с лета 2014 года являюсь членом Совета директоров УК Арсагера (надеюсь, этим летом акционеры меня вновь поддержат); являюсь акционером (на данный момент у меня 625 тысяч акций — 0,5% от уставного капитала), также я пайщик фондов компании…

…а теперь стал штатным сотрудником УК Арсагера, двадцатым по списку.

Я рад войти в новый коллектив, мне очень интересно узнать на другом уровне о жизни и работе компании. Надеюсь, что моя деятельность в новом качестве будет полезна.

( Читать дальше )

Опять Селигдар и потерянные миллиарды...

- 25 февраля 2016, 18:25

- |

Я как-то пару лет назад изучал интересную компанию ОАО «Селигдар». Тогда интерес был вызван супер-успешной сделкой одного героя сМарт-Лаба.

Сага о Селигдаре в 4-х частях:

http://smart-lab.ru/blog/158300.php

http://smart-lab.ru/blog/158305.php

http://smart-lab.ru/blog/158307.php

http://smart-lab.ru/blog/158324.php

Полистайте, интересное чтиво.

Интересно, что в мая 2014 года в Где миллиарды Селигдара ? я предполагал, как потеряет компания на схеме по уводу активов через рублевые без залоговые кредиты аффилированным лицам, имея долларовый кредит, который имел обеспечение в виде золотых слитков и акций дочерних компаний и оборудования.

Проценты были, что по долларовому кредиту от Сбербанка, что по выданным займам в рублях аффилированным лицам одинаковые — около 8% годовых. Отличный бизнес по-русски!

Если где-то убывает, то где-то прибывает...

2 года уже прошло.

( Читать дальше )

Звонок

- 25 февраля 2016, 17:18

- |

Сегодня мне позвонили из какой-то форексной конторы и спрашивают имею ли я опыт в инвестировании?

Откуда у них мой номер? Ну да ладно, беседа была следующая. Я решил немного потроллить. Откуда они звонили — не назвались.

-У Вас есть опыт в инвестировании?

я: да есть, я в акции вкладываюсь

— а акции, а у нас еще интереснее и более выгоднее. Мы хотели бы Вам предложить брокерское обслуживание через Арсагеру (или что-то такое, название в первый раз слышал), а также готовы оказать услугу по финансовому управлению на рынках валют, металлов, золота и т.д.

я: зачем мне это?

( Читать дальше )

Азартная игра

- 23 февраля 2016, 23:58

- |

Инвестиции-это как азартная игра, которую в конечном счете нельзя проиграть-если инвестор играет только по правилам, позволяющим использовать все движения рынка в свою пользу.

P.S. Всех мужиков с праздником!!!)Твёрдости духа, сил и мужества! идти к намеченной цели и никогда не сдаваться!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал