Ребалансировка

3 инструмента создания эффективного портфеля

- 24 августа 2021, 21:02

- |

Всем привет!

В прошлой части рассказал про пассивный подход в инвестициях, его принципы и почему это оптимальный выбор для большинства частных инвесторов. Кто не читал — можно ознакомиться здесь.

В этой части расскажу про распределение активов, ребалансировку и риск-профиль. Эти инструменты — неотъемлемая часть пассивных инвестиций. Но прежде — небольшое теоретическое вступление))

Современная портфельная теория

Современная портфельная теория началась с Гарри Марковица, который:

— во-первых, перевел на язык математики понятие риск, т.е. он предложил измерять риск в виде стандартного отклонения доходности актива от ее среднего значения. И тем самым связал риск с доходностью: чем выше риск, тем выше доходность. Об этом я писал в прошлом посте.

— во-вторых, выдвинул идею о том, что общий риск портфеля можно снижать, используя разные классы активов.

Причем, важно отметить, что активы в портфеле, которые изменяются одинаково, т.е. коррелируют — не приводят к снижению риска. Т.е. нас интересуют именно не коррелирующие активы. Примером таких активов служат акции и облигации, т.к они разные по своей природе. Впоследствии, за свою работу, Марковиц получил Нобелевскую премию.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 5 )

Четвертая ребалансировка за месяц

- 19 августа 2021, 14:20

- |

Ссылка на первый пост, где я рассказываю первые шаги для подключения и настройки робота-советника.

Ссылки на предыдущие посты: Пополнение счета и активация робота-советника, пополнение счета в феврале, пополнение в марте, пополнение в апреле, пополнение в мае, пополнение в июне, пополнение в июле. Ссылка на портфель.

Покупаем и продаем:

( Читать дальше )

Читая о портфельном инвестировании.

- 14 августа 2021, 13:29

- |

Комментарии к статье о ребалансировке еще раз… (smart-lab.ru) сподобили вложить свои три копейки.

Существует бесчисленное количество вариантов ребалансировки инвестиционного портфеля. Предположим, ваш портфель состоит только из акций. Сравнивая кривые доходностей портфеля и бенчмарка, за прошедшие 180 дней, видим, что были периоды, когда доходность портфеля отставала от рынка, а когда и обгоняла рынок. За последние недели доходность портфеля стала ниже индекса.

Надо было делать перетряску портфель, как только его доходность стала снижаться. Попробуем изменить ситуацию и добавим в портфель бумагу, коррелирующую с индексом и бетой=1.4. Видно, что доходность портфеля приблизилась к доходности индекса.

( Читать дальше )

Третья ребалансировка за месяц

- 12 августа 2021, 16:41

- |

Ссылка на первый пост, где я рассказываю первые шаги для подключения и настройки робота-советника.

Ссылки на предыдущие посты: Пополнение счета и активация робота-советника, пополнение счета в феврале, пополнение в марте, пополнение в апреле, пополнение в мае, пополнение в июне, пополнение в июле. Ссылка на портфель.

Предложенные изменения:

Продажа Совкомфлот #FLOT 20 акций по 87,37р., средняя цена в портфеле 90,56р.

Продажа фонда Российские акции #VTBX 3 акций по 153,25р., вчера покупал по 152,15р.

Покупка Интер РАО #IRAO 500 акций по 4,3030р., видимо в ВТБ ждут ракету от этого эмитента.

Покупка фонда ликвидность #VTBM 40 акций по 1.0696р., вчера продавал по 1.0690р.

Вторая ребалансировка за месяц

- 11 августа 2021, 17:47

- |

Ссылка на первый пост, где я рассказываю первые шаги для подключения и настройки робота-советника.

Ссылки на предыдущие посты: Пополнение счета и активация робота-советника, пополнение счета в феврале, пополнение в марте, пополнение в апреле, пополнение в мае, пополнение в июне, пополнение в июле. Ссылка на портфель.

Перечень изменений:

( Читать дальше )

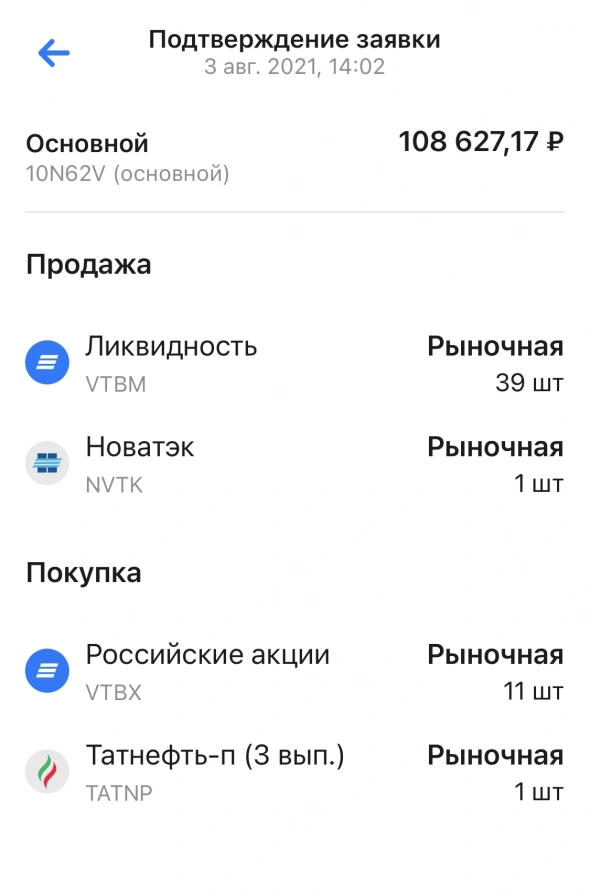

Ребалансировка портфеля август

- 06 августа 2021, 11:02

- |

Ссылка на первый пост, где я рассказываю первые шаги для подключения и настройки робота-советника.

Ссылки на предыдущие посты: Пополнение счета и активация робота-советника, пополнение счета в феврале, пополнение в марте, пополнение в апреле, пополнение в мае, пополнение в июне, пополнение в июле. Ссылка на портфель.

Предложение по ребалансировке было следующее:

( Читать дальше )

❤ На пенсию в 65(60). Большой дивидендный сезон 2021 года. 8 июня пришли дивиденды от Северстали. Моя дивидендная доходность + 7,6 % (за полгода)

- 10 июня 2021, 11:45

- |

В 2021 году дивидендный сезон сместился на конец весны и начало лета.

Причины понятны, сложный «2020 короновирусный год».

Поступили на счет дивиденды Северсталь 8 июня 2021 года

Обращаю внимание те, кто только начинает заниматься дивидендным инвестированием.

( Читать дальше )

И снова о ненужности ребалансировки портфеля и о моей стратегии портфельного инвестирования.

- 17 мая 2021, 13:48

- |

И снова о ненужности ребалансировки портфеля и о моей стратегии портфельного инвестирования.

Исходные данные:

1 У индивида есть сбережения.

2 Индивид желает разместить эти сбережения на фондовом рынке с целью защиты их от обесценивания.

3 Индивид желает иметь свободный денежный поток в виде дивидендов.

Моя стратегия:

( Читать дальше )

Анализ рынка на 11.02.2021 / Яндекс не отдает 4 место!

- 11 февраля 2021, 08:00

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал