Русал

Норникель может приобрести 8,4% акций Русала примерно за $1,4 млрд - Альфа-Банк

- 24 июня 2021, 17:43

- |

Коэффициент пропорционального приобретения, таким образом, составил 0,084, что в случае с «РУСАЛом», который, как известно, заявил к выкупу всю свою долю, предполагает, что «Норильский никель» может приобрести 8,4% акций «РУСАЛа» примерно за $1,4 млрд. Приобретенные в рамках обратного выкупа акции предполагаются к погашению. Оплату за выкупленные акции планируется произвести до 3 июля 2021 г.Красноженов Борис

Фаттахов Радмир

«Альфа-Банк»

- комментировать

- Комментарии ( 2 )

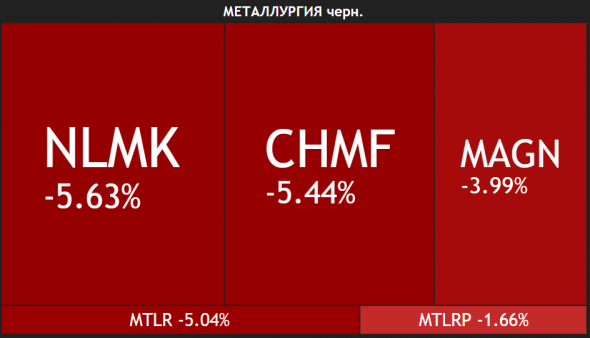

Кто пострадает от временных экспортных пошлин на продукцию черной и цветной металлургии? - Московские партнеры

- 24 июня 2021, 16:43

- |

Цель — компенсировать дополнительные расходы, понесенные государственными заказчиками на фоне стремительного роста цен.

Госрегулирование вновь выходит на сцену. По нашему мнению, данный шаг «заберет» до 20% EBITDA по итогам года у российских металлургических компаний. Сильнее пострадают те компании, у которых наибольшая доля экспорта в выручке. Это, в первую очередь, «РУСАЛ» и ГМК «Норильский Никель». В меньшей степени – представители черной металлургии.

Взгляд на металлургический сектор у нас не меняется. Пошлины временные. Возможно, снижение цен на акции позволит войти в какую-то историю на более привлекательных уровнях.Коган Евгений

ИГ «Московские партнеры»

Говорят, нет ничего более постоянного, чем временное. А постоянным в этой ситуации являются методы нашего правительства по «изъятию» дополнительных прибылей у бизнеса. Это и разочаровывает больше всего. Если Китай рыночными методами противостоит высоким ценам на металлы – продает резервы, то у нас – просто заставляют «делиться». Не будем мы двигаться к свободному и эффективному рынку с такими методами.

Металлурги умирают в трясине налогов предложенных Решетниковым

- 24 июня 2021, 14:17

- |

Министерство экономического развития предложило ввести пошлину в 15% на экспорт металлов с 1 августа по 31 декабря 2021 года, где глава МЭРа Максим Решетников уточнил, что пошлина будет состоять из базовых 15% + специфической, состоящей из минимальной ставки на тонну продукции.

Государство продолжает показывать свои зубы всем тем, кто пытается его нахлобучить. О чём ранее заметил Белоусов. Тем самым показывая инвесторам-новичкам, что способы изъять дополнительные средства с инвесторов всегда найдутся.

За счёт роста цен на металлы, металлургические компании смогли дышать полной грудью, награждая своих инвесторов хорошими дивидендами. Однако бесследно это пройти в России не могло и государство, в лице Белоусова, придралось к завышенным ценам на стройку. Ведь нужно же было Белоусову свой заработок в 31 млн рублей в год. Уже в тот момент металлурги чихнули, но их заболеванию не многие придали значение, продолжая безнадёжно верить в справедливость.

( Читать дальше )

📉Акции Норникеля обрушились на 4,5%, Русала на 6% после введения экспортных пошлин на никель, медь и алюминий

- 24 июня 2021, 13:08

- |

Ставка пошлины может составить 15%.

Акции Норникеля упали до минимума с 9 апреля (24120 руб).

Падение внутри дня на 4,8% — максимальное за 3 месяца.

В структуре выручке никель имедь составляют 44%.

Вроде бы 96% экспорт, в этом случае прибыль ГМК может сократиться на ярд$, дивы на четверть.

В рублях на акцию может составить пошлина 300 руб, то есть около -1,25пп дивидендной доходности.

Если капитализировать через ставку например 6% годовых, то это -20% стоимости акций.

Отчасти возможно новость отыграна, так как Норникель уже месяц под давлением, правда снижение в акциях пока только около 10% суммарно.

По Русалу сами посчитаете, он страдает не только от пошлины на алюминий, но и из-за падения дивов от ГМК.

EN+ тоже упал, чуть поменьше, -4,6%.

📉Металлурги падают после предложения Минэкономразвития ввести экспортные пошлины на медь, никель и алюминий и повышения налоговой нагрузки

- 24 июня 2021, 12:45

- |

Министр экономического развития России Максим Решетников:

- Минэкономразвития предлагает с 1 августа до 31 декабря ввести экспортные пошлины на продукцию черной и цветной металлургии на медь, никель, алюминий

- Ставка пошлины может составить 15%

- Экспортную пошлину на металлы планируется ввести только для поставок за пределы ЕАЭС, но нужны механизмы противодействия реэкспорту

- Бюджет поступления от пошлин на экспорт из РФ черных металлов в августе-декабре составят 110-115 млрд руб, от цветных — 50 млрд

- Мишустин поручил срочно подготовить и внести в правительство меры по введению экспортных пошлин на металлопродукцию

- Средства от экспортных пошлин на продукцию металлургии будут направлены на снижение затрат на капстроительство из-за удорожания металлов

Кабмин РФ до конца 2021 г проработает механизм для стабилизации внутренних цен на продукцию металлургии

Минфин РФ выступает за дополнительную налоговую настройку металлургии при благоприятной внешней ценовой конъюнктуре

Дополнительные поступления в бюджет от экспортных пошлин составляют 20-25% той сверхприбыли, которые получают металлурги

Начиная с 2022 года нужны системные налоговые меры по стабилизации цен на металлопродукцию в РФ

- РФ заберет у металлургов свыше 160 млрд руб. через пошлины

Русал сможет продать около 3,7 млн акций Норникеля - Атон

- 24 июня 2021, 12:04

- |

Согласно пресс-релизу Норникеля, компания выкупит около 5.4 млн акций (3.4% капитала) в рамках программы обратного выкупа по цене 27 780 руб. за акцию (с премией 9.4% к вчерашней цене закрытия). Таким образом, Норникель выкупит акции на общую сумму около $2.1 млрд. Всего акционеры предъявили к выкупу 64.2 млн акций (40.6% капитала), превысив лимит выкупа в 12 раз. Таким образом, акции будут выкуплены пропорционально требованиям с коэффициентом 0.084. Напомним, что РУСАЛ ранее объявил о намерении участвовать в выкупе всем пакетом акций (27.8%), а Интеррос Владимира Потанина (владеет 34.6% акций) не участвовал в программе.

Исходя из объявленного коэффициента выкупа 8.4%, РУСАЛ сможет продать около 3.7 млн акций Норникеля (2.3% капитала) на общую сумму 102.5 млрд руб. (около $1.4 млрд). После погашения 2.9% казначейских акций доля РУСАЛа, по нашим оценкам, снизится до 26.3% с 27.8%. Мы считаем новость умеренно позитивной для РУСАЛа, поскольку заявленное участие free-float в выкупе составило всего около 30%, что ниже нашего базового прогноза 50%.Атон

Анализ рынка 24.06.2021 / выкуп Норникеля, Иностранный фонд в EN+

- 24 июня 2021, 08:18

- |

Анализ фондового рынка акций 24.06.2021. Рынки немного прибавляют и отходят от шока прошедшей недели. По-немногу растет сырье, что дает перспективы нашим индексам, которые смотрятся лучше европейских и американских. Главная новость дня связана со структурой акционеров EN+ и выкупу ГМК Норильского никеля.

( Читать дальше )

Русал направит средства, полученные в ходе обратного выкупа, на погашение задолженности, финансирование проектов - руководитель

- 23 июня 2021, 19:15

- |

«Русал» полученные в ходе обратного выкупа средства планирует направить на погашение задолженности, финансирование масштабных и капиталоемких проектов экологической модернизации, перестройки по новым технологиям четырех алюминиевых заводов, а также на другие проекты инвестиционного развития, включая Тайшетскую промплошадку

fomag.ru/news-streem/rusal-napravit-sredstva-ot-prodazhi-aktsiy-nornikelya-na-pogashenie-dolga-i-investitsii/

Русал заработает $1,4 млрд на buyback ГМК Норникеля и получит деньги на инвестпрограмму - Коммерсант

- 23 июня 2021, 16:01

- |

Представительство «Русала» в совете директоров «Норникеля» останется неизменным

Crispian Романа Абрамовича и Александра Абрамова до обратного выкупа обладали пакетом 4,7%, или 7 млн 437 тыс. 537 акций. По сведениям “Ъ”, они предъявили к выкупу весь пакет.

В итоге доля Crispian после обратного выкупа может составить 4,3%.

«Интеррос» Владимира Потанина отказался от участия в обратном выкупе

«Русал» станет главным бенефициаром buyback. Компания сохранит блокпакет и представительство в совете директоров «Норникеля», а также получит деньги на инвестиционную программу.

«Русал» заработает $1,4 млрд на buyback «Норникеля» – Бизнес – Коммерсантъ (kommersant.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал